MUSIM PANAS 2009 BERAKHIR (I)

Bagi pemain saham, spekulator, bulan September adalah bulan yang menarik, apalagi September 2009. Pertama, secara statistik September adalah bulan yang paling bearish. Investor kembali dari liburan musim panasnya dan mulai membersihkan portfolionya, sampai bulan Oktober. Dan bulan November, Desember, Januari biasanya bullish, karena investor investor menyusun portfolionya dan mulai mengkoleksi saham-saham sesuai dengan portfolionya.

Ke dua, pada dasarnya dalam ekonomi riil sekarang ini konsumer terbesar dunia, yaitu konsumer US (juga di negara-negara maju), mengurangi konsumsinya. Dan dampak utamanya ialah agregat permintaan akan berkurang. Selanjutnya mesin produksi di Cina yang memasok berbagai barang ke US dan para konsumer di tahun-tahun bubble akan tidak tersalur. Kelebihan kapasitas, kelebihan pasokan akan menyebabkan harga-harga turun. Revenue perusahaan akan turun. Keuntungan perusahaan memang lebih baik dari pada yang diperkirakan untuk kwartal 1 – 2, tahun 2009. Selanjutnya masih dipertanyakan sebab ini bersumber dari pengurangan pegawai dan pemotongan biaya yang lebih aggresif. Perusahaan boleh melakukan effisiensi dan pemotongan biaya produksi, tetapi kelebihan kapasitas juga harus dipotong. Kalau tidak maka mau dikemanakan hasil produksinya.

Untuk menggerakkan kembali industri otomotif, pemerintah dari beberapa negara seperti Jerman, US, Prancis punya ide yang cemerlang yaitu memberikan subsidi, uang tunai bagi orang yang mau menukarkan mobilnya dengan mobil yang baru. Cash for clunkers bahasa Inggrisnya. Ide ini adalah ide yang cemerlang karena subsidi ini berasal dari pajak juga. Apakan akan ditarik oleh pemerintah nanti atau sekarang, hanya masalah waktu saja. Konsumer yang terbelit hutang, assetnya dari mulai harga rumahnya, sahamnya jatuh. Kemudian akan dibebani pajak lagi. Program-program stimulasi semacam ini sifatnya sangat sementara dan sesaat. Konsumer pada dasarnya sudah tidak punya kekuatan membeli (buying power). Kalau dikasih viagra, maka untuk sementara bisa bangkit lagi. Kemudian harus dikasih viagra lagi dengan dosis yang lebih besar, sampai akhirnya tidak bisa lagi. Kita akan lihat nanti untuk kasus Jepang.

Program stimulasi adalah bentuk ketidak adilan dan kebodohan pemerintah. Yang memanfaatkan programnya akan memperoleh keuntungan dari subsidi yang diberikan oleh golongan yang tidak memanfaatkan program (yang membeli mobil). Tidak adil bukan? Lagi pula, program ini sama saja dengan menyuruh orang membuang mobilnya yang masih bisa berfungsi dan menukarkannya dan membuangnya untuk ditukarkan dengan yang baru. Suatu pemborosan. Ini sama saja dengan membakar pasar Tanah Abang supaya bisa membangun yang baru.

Setelah cash for clunkers, mungkin akan ada lagi cash for shabby jeans, cash for these and those. Yang pasti semua harus dibayar. Siapa yang membayar? Yang pasti bukan pemerintah. Karena pemerintah hanya menyalurkan mengambil dari satu orang dan memindahkannya ke orang yang lain setelah dipotong dengan biaya untuk gaji-gaji pegawai negri, politikus dan menjalankan pemerintahan.

Persoalan utama di US adalah bubble hutang. Hutang yang sudah membengkak, baik itu hutang konsumen atau hutang pemerintah. Satu-satunya obat adalah deflasi, hutang-hutang dibayar. Tetapi para pemikir Keynesian punya pendapat hal ini adalah buruk, karena permintaan barang/jasa akan turun dan kelebihan kapasitas yang tercipta selama bubble akan tererosi. Dan obat yang diresepkan adalah kredit yang lebih banyak lagi. Kami pikir tidak akan berhasil.

Cina lain lagi kiatnya. Untuk membangkitkan ekonominya maka dibangunlah jalan-jalan dan infrastruktur. Ini pertanyaan kami: apakah stimulus dengan membangun infrastruktur akan membangkitkan kembali perekonomian yang berbasis eksport? Negara yang berbasis eksport, ekonominya akan bangkit kembali jika permintaan atas barang-barang andalan Cina naik. Sehingga mesin-mesin produksi Cina bisa menyala kembali.

Kami di Ekonomi Orang Waras dan Investasi (EOWI) menganggap bahwa perintah adalah beban bagi rakyatnya. Jangan heran banyak negara runtuh setelah masa jayanya, diikuti dengan masa perang. Majapahit runtuh setelah Gajah Mada berhasil menyatukan nusantara. Imperium Inggris raya runtuh setelah perang dunia I dan II. Akhir dari dinasti Ming dimulai ketika pembangunan tembok besar Cina tidak lagi menggunakan tanah liat, melainkan dengan bata dan batu supaya tembok Cina lebih kokoh. Ini menyedot dana yang besar. Resources digunakan untuk membuat sesuatu yang berlebihan (tembok Cina dari batu dan bata). Tentara kekurangan gaji, dan pemberontakan timbul dimana-mana. Kehancuran kebanyakan timbul dari dalam. Seperti halnya dengan Hindia Belanda, Imperial Inggris Raya, Uni Sosialis Soviet, atau Majapahit. Ada yang merasa tereksploitir di bagian negara-negara itu akhirnya berusaha memisahkan diri. US masih jauh dari proses itu. Tetapi bukan tidak mungkin apa yang terjadi terhadap Uni Soviet akan terjadi terhadap USA. Tetapi mungkin masih lama, mungkin juga tidak. Perang Irak masih menyala baranya. Afganistan, ..... baru saja 4 tentara US mati kena bom. Invasi US ke Afganistan adalah perang yang sia-sia. Kalau invasi Irak masih bisa dimengerti, karena mungkin minyaknya. Kalau Afganistan? Apa yang mau dicari disana? Heroin mungkin.

SAHAM TIDAK MURAH

Manusia melakukan hal-hal yang bodoh. Dari banyak report dan data-data yang anda juga bisa lihat, betapa bullishnya bursa saham saat ini. Belum nampak sama sekali adanya negative divergence. Jadi kemungkinan bursa saham masih bisa rally cukup lumayan, walaupun saya melihat dari Elliot Wave saat untuk koreksi sudah dekat. Harus diingat, yang saya rujuk adalah Idiot Wave yang saya sendiri kurang percaya.

Manusia melakukan hal-hal yang bodoh. Rally saham S&P yang mencapai 50% saat ini seakan mempunyai fundamental makro ekonomi US yang cerah antara lain:

GDP riil tumbuh 4.5%

Kesempatan kerja tumbuh 850 ribu pertahun

Keuntungan perusahaan/emiten tumbuh 40% untuk tahun depan

Ekspansi kredit dari bank tumbuh 5%

Kenyataannya:

Pertumbuhan riil GDP antara –2% sampai 1%

Pembukaan lapangan kerja masih tersendat

Laba emiten masih tersendat

Ekspansi kredit bank masih tersendat

Kalau anda merasa tertinggal dan tergiur untuk masuk ke bursa saham, lebih baik anda pergi ke Genting Highland dan bermain kasino disana. Hasilnya akan sama saja. Untuk orang yang waras saat ini akan membuat trailing stop yang ketat. Rally masih bisa berlanjut, tetapi resikonya besar. Jadi penangkalnya yaitu trailing stop perlu disiapkan.

Tentu saja anda boleh bertanya, apakah yang saya sebut dengan ‘kenyataan’ fundamental ekonomi adalah riil. Jangan-jangan hanya khayalan Imam Semar yang sedang berhalusinasi. Untuk menjawab itu kita bisa melihat beberapa data ekonomi.

LEBIH DARI 30% KPR DI US BERNILAI NEGATIF

Kalau anda punya hutang kepada bank Rp 1 milyar dengan jaminan Rp 500 juta (yang harganya turun terus), dan anda tidak punya tabungan, serta anda diPHK atau terancam PHK. apa yang anda lakukan dengan hutang itu. Kalau hal itu terjadi pada saya, maka saya akan suruh bank itu menelan jaminan saya yang Rp 500 juta itu dengan menyatakan bangkrut. Dengan menyatakan bangkrut, anda dijamin oleh undang-undang (di US) bahwa anda tidak perlu melunasi hutang anda. Untuk apa bayar Rp 1 milyar untuk menebus jaminan sebesar Rp 500 juta (yang nilainya terus turun)? Logis bukan. Itu yang banyak dilakukan oleh ‘konglomerat nakal’ semasa krismon Indonesia dulu. Walaupun banyak ‘konglomerat nakal’ ini akhirnya melunasi hutangnya (karena dipaksa undang-undang Indonesia), tetapi setelah nilai riil hutangnya tergerus inflasi yang diciptakan pemerintah sehingga nilai riil hutangnya kembali menyamai jaminannya.

Saat ini ada sekitar 30% dari kredit perumahan di US yang mempunyai nilai equiti negatif, artinya hutangnya lebih besar dari jaminannya. Jangan heran kalau tingkat foreclosure meningkat. Buat apa menebus jaminan kalau hutangnya lebih besar. Biar saja bank makan itu jaminan hutang.

Tabel di bawah ini menunjukkan persentase KPR di US yang nilainya hampir negative equity dan yang negative equity. Jadi implikasinya bagaimana terhadap pemulihan ekonomi? Yang pasti, kalau para penghutang itu cerdik dan menyatakan bangkrut serta memaksa bank untuk menelan kerugian, maka bank-bank akan penggal kapitalnya.

Ada perbedaan yang mendasar antara Bank Indonesia dan the Fed. Bank Indonesia secara historis sejak berdirinya lebih kejam terhadap rakyat Indonesia dari pada the Fed terhadap rakyat US. Bank Indonesia adalah bank pemerintah sedangkan the Fed adalah kumpulan bank swasta. Bank pemerintah tidak ada pemiliknya (pemerintah bukan siapa-siapa, hanya alat untuk berkuasa), sehingga tidak punya kepentingan apa-apa untuk mempertahankan nilai mata uangnya. Apa itu rupiah atau dollar Zimbabwe. Sedangkan the Fed adalah sindikat bank-bank swasta yang punya orientasi keuntungan. The Fed masih punya kepentingan untuk mempertahankan nilai dollar. Jangan heran kalau angka inflasi di Indonesia atau Zimbabwe selalu lebih tinggi dari di US, karena bank sentral Indonesia dan Zimbabwe adalah alat pemerintah.

Dengan demikian taktik menunda pembayaran hutang seperti yang dilakukan oleh konglomerat hitam di Indonesia, tidak terlalu cocok untuk US. Bisa dilihat bahwa sejak krisis sub-prime lalu, US dollar malah menguat. Gejala ini berlawanan dengan rupiah ketika krismon 1998 di Indonesia. Saya prediksi bahwa angka gagal bayar dan foreclosure di sektor properti di US akan meningkat di bulan-bulan mendatang, dan bank-bank akan menelan kerugian.

KONSUMER US TIDAK PUNYA TABUNGAN

Beberapa waktu lalu Monster.Com melakukan survey. Tidak kurang dari 16,000 orang ikut berpartisipasi. Jadi secara angka cukup representatif. Pertanyaan yang diajukan ialah:

“Kalau anda diPHK tanpa pesangon, berapa lama tabungan anda bisa menunjang kehidupan anda?”

a. Seminggu atau kurang: 34%

b. 2-4 minggu: 16%

c. 1-2 bulan: 16%

d. 3-5 bulan: 14 %

e. 6 bulan atau lebih: 20%

Jawaban ini cukup mengejutkan karena 50% dari responden hanya bisa bertahan selama 1 bulan kalau diPHK tanpa pesangon. Harus diingat bahwa ini di US, dimana pesangon adalah sesuatu yang lux.

Kesimpulan: Konsumer US tidak punya tabungan.

Kalau sudah demikian, apakah kita bisa mengharapkan ekonomi yang dimotori oleh konsumsi bisa pulih?

CPI TIDAK MENUNJUKKAN INFLASI HARGA

Kalau anda berhadapan dengan situasi seperti PHK, atau PHK mengancam, tidak punya tabungan, negative equity, apa yang anda lakukan dengan pola konsumsi anda?

Kalau anda cukup waras maka anda akan berhemat. Selesaikan semua hutang, kalau bisa malah ngemplang. Betul atau tidak? Untuk ngemplang hutang tersebut anda bisa berdalih dengan “terpaksa dilakukan”.

Itulah yang terjadi di US. Secara teoritis maka pricing power tidak ada. Produsen tidak punya kekuatan untuk mempertahankan harga. Mau tidak mau harga harus turun. Ini kita bisa lihat di CPI (Consumer Price Index). Apapun methode yang dipakai, tetap menunjukkan adanya lemahnya pricing power (lihat Chart-1 yang saya ambil dari situs Government Shadow Statistics). Kalau dilihat dari chart ini, kekuatan deflasi (jatuhnya inflasi) yang terjadi bukan main-main. Inflasi harga turun 8% per tahun selama 2008-2009. Ini terjadi walaupun the Fed mencetak uang (dengan backup asset busuk) sehingga cadangan asset busuknya membengkak, ternyata tidak mampu menggenjot inflasi. Kecepatan kempesnya bubble tidak bisa diimbangi dengan mesin cetak the Fed.

Chart 1

Dampak psikologis dari deflasi harga ini terhadap prilaku konsumen mudah dipahami. Konsumen akan menunda pembalian. Sebagai konsumen, kalau anda tahu bahwa harga rumah akan turun tahun depan, apakah anda mau membelinya sekarang? Tentu tidak bukan, kalau memang anda tidak terpaksa oleh kebutuhan. Dengan demikian apakah kita bisa mengharapkan bahwa perusahaan-perusahaan di US adanya peningkatan penjualan, atau bahkan bisa mempertahankan penjualannya di level yang sekarang?

Yang menarik mengenai program stimulus pemerintah ialah tidak ada gunanya menahan gelombang deflasi. Ini bisa dipelajari dari kasus deflasi Jepang. Bubble yang dilatar-belakangi hutang di Jepang di tahun 1980an, meletus tahun 1989 -1990. Pemerintah Jepang berusaha memompa ekonomi dengan ekspasi kredit dan hutang. Ekspansi hutang masih berlangsung selama 6-8 tahun semasa resesi-deflasi Jepang (Chart-2). Selama 6-8 tahun, bahkan sampai sekarang, Jepang masih belum pulih dari krisis deflasionari. Suatu pelajaran yang menarik bahwa pemerintah tidak bisa berbuat sesuatu untuk membalikkan ekonomi. Semua usahanya adalah sia-sia, malah memperlama penderitaan.

Chart 2

Kesimpulan bahwa krisis kali ini bukan inflasionari diperkuat dengan tidak naiknya bunga 10-Y Treasury Bond (TB). Bunga 10-Yr TB masih dalam koridor trend turunnya. Sampai saat ini investor belum minta bunga yang lebih tinggi.

Chart 3

81 INSTITUSI KEUANGAN TUTUP

Tidak berlebihan jika dikatakan bahwa US adalah Goldman Sachs atau Wall Street. Henk Paulson adalah jebolan Goldman Sachs. Kita bisa melihat latar belakang orang yang duduk atau telah duduk di pemerintahan US. Jangan heran kalau ada bank yang diselamatkan seperti AIG (karena kalau tidak diselamatkan maka Goldman Sachs akan menelan kerugian yang besar, anda bisa lihat ceritanya di link ini. Ada pula yang dibiarkan mati. Yang dibiarkan mati ini adalah yang tidak punya koneksi dengan pemerintah US. Data dari FDIC (Federal Depository Insurance Corporation) sampai saat ini hanya 5 institusi keuangan yang dibantu. Sedangkan ada (link) 108 yang ditutup sejak 2007. Jumlah yang ditutup meningkat dan untuk tahun 2009 mencapai 81 dan akan terus bertambah. Saat ini ada 415 bank dalam list FDIC sebagai bank bermasalah. Kapan terjerambabnya masih perlu ditunggu. Yang menarik ialah FDIC menjanjikan jaminan $ 6.2 trilliun sedangkan modalnya hanya $10.4 triliun. Kalau meleset, bagaimana?

Kalau dilihat dari sejarah, angka untuk krisis kali ini belum apa-apa dibandingkan krisis tahun 1930 atau 1990. Jadi investor harus mengantisipasi kejadian yang lebih buruk. Krisis berikutnya akan datang dari sektor real-estate komersial. Mall dan pusat perbelanjaan, gedung-gedung perkantoran banyak yang dikosongkan oleh penyewanya. Kemudian Alt-A dan Adjustable Rate Mortgage (ARM), yang puncak jatuh temponya terjadi pada tahun 2010 – 2013.

Chart 4

DOLLAR AKAN JATUH?

Ada gossip beredar di Jakarta, bahwa US dollar akan mengalami defaluasi, alias akan jatuh. Alasannya mungkin karena ekonomi US semakin memburuk. EOWI meragukan kesimpulan itu.

Untuk mengerti posisi EOWI, kita ringkaskan saja cerita di atas. Pertama ekonomi US belum memungkinkan terciptanya pemulihan. Mungkin untuk kwartal 2 dan 3 2009, akan ada perbaikan sedikit karena stimulus yang dikucurkan dan juga laporan keuangan emiten kelihatan baik karena melakukan PHK dan penghematan. Tetapi, pemulihan semacam ini sifatnya hanya sementara. Karena, (faktor kedua) konsumer sudah kehabisan daya beli dan produser tidak punya pricing power. Angka sales dan revenue perusahaan masih menurun. Kalau perusahaan mau mempertahankan profit marginnya, maka mereka harus melakukan PHK lagi. Ancaman PHK membuat konsumen semakin berhati-hati dalam membelanjakan uangnya. Akibatnya harga turun, dan konsumen cenderung menunda belanjanya (kenapa buru-buru, nanti toh harga akan turun). Hal seperti ini menjadi lingkaran setan deflasi.

Dalam kasus deflasi, mata uang yang mengalami deflasi akan mengalami penguatan. Uang bisa dicetak, tetapi tidak dibelanjakan. Tidak ada konsumen yang mau pinjam ke bank untuk konsumsi . Bahkan yang beredar cenderung parkir dan mandeg. Itu sebabnya US dollar punya kecenderungan untuk menguat. Ini bisa dilihat bahwa antara Maret 2008 sampai Maret 2009, dimana krisis kredit sedang hebat-hebatnya, US dollar malah menguat.

Ada perbedaan yang mendasar antara bank sentral US dan bank sentral Indonesia (BI). Bank sentral Indonesia adalah alat pemerintah. Kalau BI mencetak uang pemerintah bisa menyalurkannya untuk membayar gaji pegawai negri, membangun ini dan itu. Ini terjadi paling tidak jaman Sukarno dan Suharto. Jangan heran sejak dikeluarkannya dekrit no 19 tahun 1946 pada tanggal 25 Oktober 1946, nilai uang rupiah sudah anjlok menjadi 1 per 3000,000,000 nya saja dalam kurun waktu 63 tahun. Katakanlah harga 1 gram emas sekarang adalah Rp 300,000. Kalau tidak ada sanering, maka uang ORBA Rp 300,000 adalah sama dengan Rp 6000,000,000 ORI (Oeang Republik Indonesia). Padahal pada tanggal 25 Oktober 1946, harga emas hanya Rp 2 ORI per gram. Rupiah sekarang hanya 0.00000003% dari nilai rupiah ketika didekritkan. Sudah kehilangan 99.99999997% dari nilainya. Lalu bagaimana dengan US dollar? US dollar sudah kehilangan 97.7% dari nilainya sejak the Fed didirikan tahun 1913. Mana yang lebih sontoloyo? Tentu saja BI. Tetapi saya lebih suka kalau keduanya dibubarkan. Siapa yang mau tambungannya tergerus inflasi?

The Fed adalah bank swasta. The Fed juga tidak mau nilai US dollar tergerus, karena artinya membunuh pemilik modal. Kalau BI, tidak punya pemilik modal. BI adalah alat penguasa. Oleh sebab itu rupiah digunakan oleh penguasa sebagai pajak tersembunyi. Itu pernah dibahas EOWI di tulisan berseri VISI 2030 (link: VISI 2030 I dan VISI 2030 II).

Faktor yang lain ialah bahwa krisis yang melanda US sekarang ini, menurut pendapat EOWI, adalah krisis deflasionari, bukan inflasionari. Pada kasus seperti ini, mata uang yang mengalami deflasi akan menguat karena proses deleveraging. Kesimpulan ini diperkuat dengan belum keluarnya trend bunga 10-Yr TB (Chart-3). Oleh sebab itu EOWI justru percaya bahwa US dollar akan menguat pada saat krisis di US membuat fase berikutnya, seperti yang terjadi pada bulan Maret 2008 sampai Maret 2009.

RENUNGAN

Selama ini EOWI dikenal sebagai gold-bug (penggemar emas) dan punya pandangan yang condong pada inflasi, sekarang sudah saatnya EOWI merubah pandangannya. Memang terhadap rupiah EOWI masih condong pada opini inflasi (bunga ORI dan SUN masih di atas 10%), tetapi untuk US dollar nampaknya posisi sudah berubah. Ini berlaku sampai ada tanda-tanda hantu inflasi dunia muncul. Itu entah kapan terjadi.

Bagaimana posisi EOWI terhadap emas? Karena emas adalah uang, maka EOWI masih condong untuk memegang emas karena emas bisa disebut uang. Walaupun demikian, kewaspadaan harus dipasang ekstra dalam memilih antara emas, US dollar, Yen dan Singapore dollar. Pada saat ekonomi bangkit kembali, hantu inflasi akan dimunculkan kembali dan mata uang akan mengalami penggerusan nilai. Kapankah hal ini muncul? Entahlah, taksiran saya, tidak akan muncul dalam kurun waktu 2-4 tahun mendatang. Krisis yang sekarang ini tidak akan selesai dalam 2 tahun mendatang. Kelebihan kapasitas harus dipangkas, hutang-hutang harus diselesaikan dulu baru konsumen akan kembali ke shopping mall.

Catatan: kalau anda merasa tertinggal dalam rally bursa yang dimulai sejak Maret 2009, jangan kuatir. Karena masih banyak kesempatan dalam 5-10 tahun mendatang. Valuasi saham tidak murah untuk memulai secular bull market.

Jakarta 28 Agustus 2009

Disclaimer: Ekonomi (dan investasi) bukan sains dan tidak pernah dibuktikan secara eksperimen; tulisan ini dimaksudkan sebagai hiburan dan bukan sebagai anjuran berinvestasi oleh sebab itu penulis tidak bertanggung jawab atas segala kerugian yang diakibatkan karena mengikuti informasi dari tulisan ini. Akan tetapi jika anda beruntung karena penggunaan informasi di tulisan ini, EOWI dengan suka hati kalau anda mentraktir EOWI makan-makan.

Bagi pemain saham, spekulator, bulan September adalah bulan yang menarik, apalagi September 2009. Pertama, secara statistik September adalah bulan yang paling bearish. Investor kembali dari liburan musim panasnya dan mulai membersihkan portfolionya, sampai bulan Oktober. Dan bulan November, Desember, Januari biasanya bullish, karena investor investor menyusun portfolionya dan mulai mengkoleksi saham-saham sesuai dengan portfolionya.

Ke dua, pada dasarnya dalam ekonomi riil sekarang ini konsumer terbesar dunia, yaitu konsumer US (juga di negara-negara maju), mengurangi konsumsinya. Dan dampak utamanya ialah agregat permintaan akan berkurang. Selanjutnya mesin produksi di Cina yang memasok berbagai barang ke US dan para konsumer di tahun-tahun bubble akan tidak tersalur. Kelebihan kapasitas, kelebihan pasokan akan menyebabkan harga-harga turun. Revenue perusahaan akan turun. Keuntungan perusahaan memang lebih baik dari pada yang diperkirakan untuk kwartal 1 – 2, tahun 2009. Selanjutnya masih dipertanyakan sebab ini bersumber dari pengurangan pegawai dan pemotongan biaya yang lebih aggresif. Perusahaan boleh melakukan effisiensi dan pemotongan biaya produksi, tetapi kelebihan kapasitas juga harus dipotong. Kalau tidak maka mau dikemanakan hasil produksinya.

Untuk menggerakkan kembali industri otomotif, pemerintah dari beberapa negara seperti Jerman, US, Prancis punya ide yang cemerlang yaitu memberikan subsidi, uang tunai bagi orang yang mau menukarkan mobilnya dengan mobil yang baru. Cash for clunkers bahasa Inggrisnya. Ide ini adalah ide yang cemerlang karena subsidi ini berasal dari pajak juga. Apakan akan ditarik oleh pemerintah nanti atau sekarang, hanya masalah waktu saja. Konsumer yang terbelit hutang, assetnya dari mulai harga rumahnya, sahamnya jatuh. Kemudian akan dibebani pajak lagi. Program-program stimulasi semacam ini sifatnya sangat sementara dan sesaat. Konsumer pada dasarnya sudah tidak punya kekuatan membeli (buying power). Kalau dikasih viagra, maka untuk sementara bisa bangkit lagi. Kemudian harus dikasih viagra lagi dengan dosis yang lebih besar, sampai akhirnya tidak bisa lagi. Kita akan lihat nanti untuk kasus Jepang.

Program stimulasi adalah bentuk ketidak adilan dan kebodohan pemerintah. Yang memanfaatkan programnya akan memperoleh keuntungan dari subsidi yang diberikan oleh golongan yang tidak memanfaatkan program (yang membeli mobil). Tidak adil bukan? Lagi pula, program ini sama saja dengan menyuruh orang membuang mobilnya yang masih bisa berfungsi dan menukarkannya dan membuangnya untuk ditukarkan dengan yang baru. Suatu pemborosan. Ini sama saja dengan membakar pasar Tanah Abang supaya bisa membangun yang baru.

Setelah cash for clunkers, mungkin akan ada lagi cash for shabby jeans, cash for these and those. Yang pasti semua harus dibayar. Siapa yang membayar? Yang pasti bukan pemerintah. Karena pemerintah hanya menyalurkan mengambil dari satu orang dan memindahkannya ke orang yang lain setelah dipotong dengan biaya untuk gaji-gaji pegawai negri, politikus dan menjalankan pemerintahan.

Persoalan utama di US adalah bubble hutang. Hutang yang sudah membengkak, baik itu hutang konsumen atau hutang pemerintah. Satu-satunya obat adalah deflasi, hutang-hutang dibayar. Tetapi para pemikir Keynesian punya pendapat hal ini adalah buruk, karena permintaan barang/jasa akan turun dan kelebihan kapasitas yang tercipta selama bubble akan tererosi. Dan obat yang diresepkan adalah kredit yang lebih banyak lagi. Kami pikir tidak akan berhasil.

Cina lain lagi kiatnya. Untuk membangkitkan ekonominya maka dibangunlah jalan-jalan dan infrastruktur. Ini pertanyaan kami: apakah stimulus dengan membangun infrastruktur akan membangkitkan kembali perekonomian yang berbasis eksport? Negara yang berbasis eksport, ekonominya akan bangkit kembali jika permintaan atas barang-barang andalan Cina naik. Sehingga mesin-mesin produksi Cina bisa menyala kembali.

Kami di Ekonomi Orang Waras dan Investasi (EOWI) menganggap bahwa perintah adalah beban bagi rakyatnya. Jangan heran banyak negara runtuh setelah masa jayanya, diikuti dengan masa perang. Majapahit runtuh setelah Gajah Mada berhasil menyatukan nusantara. Imperium Inggris raya runtuh setelah perang dunia I dan II. Akhir dari dinasti Ming dimulai ketika pembangunan tembok besar Cina tidak lagi menggunakan tanah liat, melainkan dengan bata dan batu supaya tembok Cina lebih kokoh. Ini menyedot dana yang besar. Resources digunakan untuk membuat sesuatu yang berlebihan (tembok Cina dari batu dan bata). Tentara kekurangan gaji, dan pemberontakan timbul dimana-mana. Kehancuran kebanyakan timbul dari dalam. Seperti halnya dengan Hindia Belanda, Imperial Inggris Raya, Uni Sosialis Soviet, atau Majapahit. Ada yang merasa tereksploitir di bagian negara-negara itu akhirnya berusaha memisahkan diri. US masih jauh dari proses itu. Tetapi bukan tidak mungkin apa yang terjadi terhadap Uni Soviet akan terjadi terhadap USA. Tetapi mungkin masih lama, mungkin juga tidak. Perang Irak masih menyala baranya. Afganistan, ..... baru saja 4 tentara US mati kena bom. Invasi US ke Afganistan adalah perang yang sia-sia. Kalau invasi Irak masih bisa dimengerti, karena mungkin minyaknya. Kalau Afganistan? Apa yang mau dicari disana? Heroin mungkin.

SAHAM TIDAK MURAH

Manusia melakukan hal-hal yang bodoh. Dari banyak report dan data-data yang anda juga bisa lihat, betapa bullishnya bursa saham saat ini. Belum nampak sama sekali adanya negative divergence. Jadi kemungkinan bursa saham masih bisa rally cukup lumayan, walaupun saya melihat dari Elliot Wave saat untuk koreksi sudah dekat. Harus diingat, yang saya rujuk adalah Idiot Wave yang saya sendiri kurang percaya.

Manusia melakukan hal-hal yang bodoh. Rally saham S&P yang mencapai 50% saat ini seakan mempunyai fundamental makro ekonomi US yang cerah antara lain:

GDP riil tumbuh 4.5%

Kesempatan kerja tumbuh 850 ribu pertahun

Keuntungan perusahaan/emiten tumbuh 40% untuk tahun depan

Ekspansi kredit dari bank tumbuh 5%

Kenyataannya:

Pertumbuhan riil GDP antara –2% sampai 1%

Pembukaan lapangan kerja masih tersendat

Laba emiten masih tersendat

Ekspansi kredit bank masih tersendat

Kalau anda merasa tertinggal dan tergiur untuk masuk ke bursa saham, lebih baik anda pergi ke Genting Highland dan bermain kasino disana. Hasilnya akan sama saja. Untuk orang yang waras saat ini akan membuat trailing stop yang ketat. Rally masih bisa berlanjut, tetapi resikonya besar. Jadi penangkalnya yaitu trailing stop perlu disiapkan.

Tentu saja anda boleh bertanya, apakah yang saya sebut dengan ‘kenyataan’ fundamental ekonomi adalah riil. Jangan-jangan hanya khayalan Imam Semar yang sedang berhalusinasi. Untuk menjawab itu kita bisa melihat beberapa data ekonomi.

LEBIH DARI 30% KPR DI US BERNILAI NEGATIF

Kalau anda punya hutang kepada bank Rp 1 milyar dengan jaminan Rp 500 juta (yang harganya turun terus), dan anda tidak punya tabungan, serta anda diPHK atau terancam PHK. apa yang anda lakukan dengan hutang itu. Kalau hal itu terjadi pada saya, maka saya akan suruh bank itu menelan jaminan saya yang Rp 500 juta itu dengan menyatakan bangkrut. Dengan menyatakan bangkrut, anda dijamin oleh undang-undang (di US) bahwa anda tidak perlu melunasi hutang anda. Untuk apa bayar Rp 1 milyar untuk menebus jaminan sebesar Rp 500 juta (yang nilainya terus turun)? Logis bukan. Itu yang banyak dilakukan oleh ‘konglomerat nakal’ semasa krismon Indonesia dulu. Walaupun banyak ‘konglomerat nakal’ ini akhirnya melunasi hutangnya (karena dipaksa undang-undang Indonesia), tetapi setelah nilai riil hutangnya tergerus inflasi yang diciptakan pemerintah sehingga nilai riil hutangnya kembali menyamai jaminannya.

Saat ini ada sekitar 30% dari kredit perumahan di US yang mempunyai nilai equiti negatif, artinya hutangnya lebih besar dari jaminannya. Jangan heran kalau tingkat foreclosure meningkat. Buat apa menebus jaminan kalau hutangnya lebih besar. Biar saja bank makan itu jaminan hutang.

Tabel di bawah ini menunjukkan persentase KPR di US yang nilainya hampir negative equity dan yang negative equity. Jadi implikasinya bagaimana terhadap pemulihan ekonomi? Yang pasti, kalau para penghutang itu cerdik dan menyatakan bangkrut serta memaksa bank untuk menelan kerugian, maka bank-bank akan penggal kapitalnya.

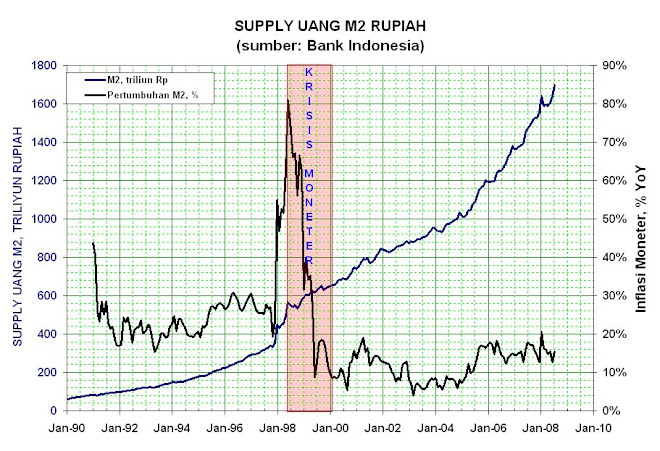

Ada perbedaan yang mendasar antara Bank Indonesia dan the Fed. Bank Indonesia secara historis sejak berdirinya lebih kejam terhadap rakyat Indonesia dari pada the Fed terhadap rakyat US. Bank Indonesia adalah bank pemerintah sedangkan the Fed adalah kumpulan bank swasta. Bank pemerintah tidak ada pemiliknya (pemerintah bukan siapa-siapa, hanya alat untuk berkuasa), sehingga tidak punya kepentingan apa-apa untuk mempertahankan nilai mata uangnya. Apa itu rupiah atau dollar Zimbabwe. Sedangkan the Fed adalah sindikat bank-bank swasta yang punya orientasi keuntungan. The Fed masih punya kepentingan untuk mempertahankan nilai dollar. Jangan heran kalau angka inflasi di Indonesia atau Zimbabwe selalu lebih tinggi dari di US, karena bank sentral Indonesia dan Zimbabwe adalah alat pemerintah.

Dengan demikian taktik menunda pembayaran hutang seperti yang dilakukan oleh konglomerat hitam di Indonesia, tidak terlalu cocok untuk US. Bisa dilihat bahwa sejak krisis sub-prime lalu, US dollar malah menguat. Gejala ini berlawanan dengan rupiah ketika krismon 1998 di Indonesia. Saya prediksi bahwa angka gagal bayar dan foreclosure di sektor properti di US akan meningkat di bulan-bulan mendatang, dan bank-bank akan menelan kerugian.

KONSUMER US TIDAK PUNYA TABUNGAN

Beberapa waktu lalu Monster.Com melakukan survey. Tidak kurang dari 16,000 orang ikut berpartisipasi. Jadi secara angka cukup representatif. Pertanyaan yang diajukan ialah:

“Kalau anda diPHK tanpa pesangon, berapa lama tabungan anda bisa menunjang kehidupan anda?”

a. Seminggu atau kurang: 34%

b. 2-4 minggu: 16%

c. 1-2 bulan: 16%

d. 3-5 bulan: 14 %

e. 6 bulan atau lebih: 20%

Jawaban ini cukup mengejutkan karena 50% dari responden hanya bisa bertahan selama 1 bulan kalau diPHK tanpa pesangon. Harus diingat bahwa ini di US, dimana pesangon adalah sesuatu yang lux.

Kesimpulan: Konsumer US tidak punya tabungan.

Kalau sudah demikian, apakah kita bisa mengharapkan ekonomi yang dimotori oleh konsumsi bisa pulih?

CPI TIDAK MENUNJUKKAN INFLASI HARGA

Kalau anda berhadapan dengan situasi seperti PHK, atau PHK mengancam, tidak punya tabungan, negative equity, apa yang anda lakukan dengan pola konsumsi anda?

Kalau anda cukup waras maka anda akan berhemat. Selesaikan semua hutang, kalau bisa malah ngemplang. Betul atau tidak? Untuk ngemplang hutang tersebut anda bisa berdalih dengan “terpaksa dilakukan”.

Itulah yang terjadi di US. Secara teoritis maka pricing power tidak ada. Produsen tidak punya kekuatan untuk mempertahankan harga. Mau tidak mau harga harus turun. Ini kita bisa lihat di CPI (Consumer Price Index). Apapun methode yang dipakai, tetap menunjukkan adanya lemahnya pricing power (lihat Chart-1 yang saya ambil dari situs Government Shadow Statistics). Kalau dilihat dari chart ini, kekuatan deflasi (jatuhnya inflasi) yang terjadi bukan main-main. Inflasi harga turun 8% per tahun selama 2008-2009. Ini terjadi walaupun the Fed mencetak uang (dengan backup asset busuk) sehingga cadangan asset busuknya membengkak, ternyata tidak mampu menggenjot inflasi. Kecepatan kempesnya bubble tidak bisa diimbangi dengan mesin cetak the Fed.

Chart 1

Dampak psikologis dari deflasi harga ini terhadap prilaku konsumen mudah dipahami. Konsumen akan menunda pembalian. Sebagai konsumen, kalau anda tahu bahwa harga rumah akan turun tahun depan, apakah anda mau membelinya sekarang? Tentu tidak bukan, kalau memang anda tidak terpaksa oleh kebutuhan. Dengan demikian apakah kita bisa mengharapkan bahwa perusahaan-perusahaan di US adanya peningkatan penjualan, atau bahkan bisa mempertahankan penjualannya di level yang sekarang?

Yang menarik mengenai program stimulus pemerintah ialah tidak ada gunanya menahan gelombang deflasi. Ini bisa dipelajari dari kasus deflasi Jepang. Bubble yang dilatar-belakangi hutang di Jepang di tahun 1980an, meletus tahun 1989 -1990. Pemerintah Jepang berusaha memompa ekonomi dengan ekspasi kredit dan hutang. Ekspansi hutang masih berlangsung selama 6-8 tahun semasa resesi-deflasi Jepang (Chart-2). Selama 6-8 tahun, bahkan sampai sekarang, Jepang masih belum pulih dari krisis deflasionari. Suatu pelajaran yang menarik bahwa pemerintah tidak bisa berbuat sesuatu untuk membalikkan ekonomi. Semua usahanya adalah sia-sia, malah memperlama penderitaan.

Chart 2

Kesimpulan bahwa krisis kali ini bukan inflasionari diperkuat dengan tidak naiknya bunga 10-Y Treasury Bond (TB). Bunga 10-Yr TB masih dalam koridor trend turunnya. Sampai saat ini investor belum minta bunga yang lebih tinggi.

Chart 3

81 INSTITUSI KEUANGAN TUTUP

Tidak berlebihan jika dikatakan bahwa US adalah Goldman Sachs atau Wall Street. Henk Paulson adalah jebolan Goldman Sachs. Kita bisa melihat latar belakang orang yang duduk atau telah duduk di pemerintahan US. Jangan heran kalau ada bank yang diselamatkan seperti AIG (karena kalau tidak diselamatkan maka Goldman Sachs akan menelan kerugian yang besar, anda bisa lihat ceritanya di link ini. Ada pula yang dibiarkan mati. Yang dibiarkan mati ini adalah yang tidak punya koneksi dengan pemerintah US. Data dari FDIC (Federal Depository Insurance Corporation) sampai saat ini hanya 5 institusi keuangan yang dibantu. Sedangkan ada (link) 108 yang ditutup sejak 2007. Jumlah yang ditutup meningkat dan untuk tahun 2009 mencapai 81 dan akan terus bertambah. Saat ini ada 415 bank dalam list FDIC sebagai bank bermasalah. Kapan terjerambabnya masih perlu ditunggu. Yang menarik ialah FDIC menjanjikan jaminan $ 6.2 trilliun sedangkan modalnya hanya $10.4 triliun. Kalau meleset, bagaimana?

Kalau dilihat dari sejarah, angka untuk krisis kali ini belum apa-apa dibandingkan krisis tahun 1930 atau 1990. Jadi investor harus mengantisipasi kejadian yang lebih buruk. Krisis berikutnya akan datang dari sektor real-estate komersial. Mall dan pusat perbelanjaan, gedung-gedung perkantoran banyak yang dikosongkan oleh penyewanya. Kemudian Alt-A dan Adjustable Rate Mortgage (ARM), yang puncak jatuh temponya terjadi pada tahun 2010 – 2013.

Chart 4

DOLLAR AKAN JATUH?

Ada gossip beredar di Jakarta, bahwa US dollar akan mengalami defaluasi, alias akan jatuh. Alasannya mungkin karena ekonomi US semakin memburuk. EOWI meragukan kesimpulan itu.

Untuk mengerti posisi EOWI, kita ringkaskan saja cerita di atas. Pertama ekonomi US belum memungkinkan terciptanya pemulihan. Mungkin untuk kwartal 2 dan 3 2009, akan ada perbaikan sedikit karena stimulus yang dikucurkan dan juga laporan keuangan emiten kelihatan baik karena melakukan PHK dan penghematan. Tetapi, pemulihan semacam ini sifatnya hanya sementara. Karena, (faktor kedua) konsumer sudah kehabisan daya beli dan produser tidak punya pricing power. Angka sales dan revenue perusahaan masih menurun. Kalau perusahaan mau mempertahankan profit marginnya, maka mereka harus melakukan PHK lagi. Ancaman PHK membuat konsumen semakin berhati-hati dalam membelanjakan uangnya. Akibatnya harga turun, dan konsumen cenderung menunda belanjanya (kenapa buru-buru, nanti toh harga akan turun). Hal seperti ini menjadi lingkaran setan deflasi.

Dalam kasus deflasi, mata uang yang mengalami deflasi akan mengalami penguatan. Uang bisa dicetak, tetapi tidak dibelanjakan. Tidak ada konsumen yang mau pinjam ke bank untuk konsumsi . Bahkan yang beredar cenderung parkir dan mandeg. Itu sebabnya US dollar punya kecenderungan untuk menguat. Ini bisa dilihat bahwa antara Maret 2008 sampai Maret 2009, dimana krisis kredit sedang hebat-hebatnya, US dollar malah menguat.

Ada perbedaan yang mendasar antara bank sentral US dan bank sentral Indonesia (BI). Bank sentral Indonesia adalah alat pemerintah. Kalau BI mencetak uang pemerintah bisa menyalurkannya untuk membayar gaji pegawai negri, membangun ini dan itu. Ini terjadi paling tidak jaman Sukarno dan Suharto. Jangan heran sejak dikeluarkannya dekrit no 19 tahun 1946 pada tanggal 25 Oktober 1946, nilai uang rupiah sudah anjlok menjadi 1 per 3000,000,000 nya saja dalam kurun waktu 63 tahun. Katakanlah harga 1 gram emas sekarang adalah Rp 300,000. Kalau tidak ada sanering, maka uang ORBA Rp 300,000 adalah sama dengan Rp 6000,000,000 ORI (Oeang Republik Indonesia). Padahal pada tanggal 25 Oktober 1946, harga emas hanya Rp 2 ORI per gram. Rupiah sekarang hanya 0.00000003% dari nilai rupiah ketika didekritkan. Sudah kehilangan 99.99999997% dari nilainya. Lalu bagaimana dengan US dollar? US dollar sudah kehilangan 97.7% dari nilainya sejak the Fed didirikan tahun 1913. Mana yang lebih sontoloyo? Tentu saja BI. Tetapi saya lebih suka kalau keduanya dibubarkan. Siapa yang mau tambungannya tergerus inflasi?

The Fed adalah bank swasta. The Fed juga tidak mau nilai US dollar tergerus, karena artinya membunuh pemilik modal. Kalau BI, tidak punya pemilik modal. BI adalah alat penguasa. Oleh sebab itu rupiah digunakan oleh penguasa sebagai pajak tersembunyi. Itu pernah dibahas EOWI di tulisan berseri VISI 2030 (link: VISI 2030 I dan VISI 2030 II).

Faktor yang lain ialah bahwa krisis yang melanda US sekarang ini, menurut pendapat EOWI, adalah krisis deflasionari, bukan inflasionari. Pada kasus seperti ini, mata uang yang mengalami deflasi akan menguat karena proses deleveraging. Kesimpulan ini diperkuat dengan belum keluarnya trend bunga 10-Yr TB (Chart-3). Oleh sebab itu EOWI justru percaya bahwa US dollar akan menguat pada saat krisis di US membuat fase berikutnya, seperti yang terjadi pada bulan Maret 2008 sampai Maret 2009.

RENUNGAN

Selama ini EOWI dikenal sebagai gold-bug (penggemar emas) dan punya pandangan yang condong pada inflasi, sekarang sudah saatnya EOWI merubah pandangannya. Memang terhadap rupiah EOWI masih condong pada opini inflasi (bunga ORI dan SUN masih di atas 10%), tetapi untuk US dollar nampaknya posisi sudah berubah. Ini berlaku sampai ada tanda-tanda hantu inflasi dunia muncul. Itu entah kapan terjadi.

Bagaimana posisi EOWI terhadap emas? Karena emas adalah uang, maka EOWI masih condong untuk memegang emas karena emas bisa disebut uang. Walaupun demikian, kewaspadaan harus dipasang ekstra dalam memilih antara emas, US dollar, Yen dan Singapore dollar. Pada saat ekonomi bangkit kembali, hantu inflasi akan dimunculkan kembali dan mata uang akan mengalami penggerusan nilai. Kapankah hal ini muncul? Entahlah, taksiran saya, tidak akan muncul dalam kurun waktu 2-4 tahun mendatang. Krisis yang sekarang ini tidak akan selesai dalam 2 tahun mendatang. Kelebihan kapasitas harus dipangkas, hutang-hutang harus diselesaikan dulu baru konsumen akan kembali ke shopping mall.

Catatan: kalau anda merasa tertinggal dalam rally bursa yang dimulai sejak Maret 2009, jangan kuatir. Karena masih banyak kesempatan dalam 5-10 tahun mendatang. Valuasi saham tidak murah untuk memulai secular bull market.

Jakarta 28 Agustus 2009

Disclaimer: Ekonomi (dan investasi) bukan sains dan tidak pernah dibuktikan secara eksperimen; tulisan ini dimaksudkan sebagai hiburan dan bukan sebagai anjuran berinvestasi oleh sebab itu penulis tidak bertanggung jawab atas segala kerugian yang diakibatkan karena mengikuti informasi dari tulisan ini. Akan tetapi jika anda beruntung karena penggunaan informasi di tulisan ini, EOWI dengan suka hati kalau anda mentraktir EOWI makan-makan.

![[Most Recent USD from www.kitco.com]](http://www.weblinks247.com/indexes/idx24_usd_en_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/images/sp_en_6.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/gold/t24_au_en_usoz_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/silver/t24_ag_en_usoz_2.gif)

12 comments:

Menurut Pak Imam, seberapa besar pengaruh monetisasi the Fed terhadap US dolar?

Krisis ini memang tampaknya deflationary, tetapi di sisi lain beberapa bulan terakhir kita juga melihat pemerintah US dan Inggris sibuk mencetak uang untuk membeli surat hutang mereka. Mungkin ini salah satu penyebab mengapa bunga bond mereka tampaknya rendah.

Apakah monetisasi seperti ini tidak akan membuat dolar dan pound jatuh lebih parah? Kekuatan USD & Pound, selain tergantung situasi kredit dalam negeri mereka, bukankah juga tergantung negara-negara kreditur mereka?

Pak Imam,

Apakah bubble ekonomi di china akan pecah segera sperti banyak dibicarakan di banyak forum? memang sih kalo lihat index shanghay dan hangseng lagi turun banyak.

Pertanyaan :saya ada mutual fund / reksadana china, apakah saya lebih baik ambil profit atau invest / top up lebih banyak lagi?

pak Imam YTH..

berkaitan dgn emas, anda mengatakan bahwa kemungkinan akan terjadi deflasi, dimana dollar akan menguat. apakah hal ini akan diikuti dgn pelemahan emas?? ataukah akan menguat bersamaan.

kemudian bagaimana pengaruhnya dgn di dalam negeri sendiri?

terima kasih banyak..tulisannya sangat mencerahkan

@Daniel,

Kalau investor bond-pemerintah melihat kejatuhan US$ atau pound mereka akan menuntut bunga yang lebih tinggi. Jika, katakanlah bahwa kreditur mereka (pemerintah Cina) mau menelan (mengimbangi dengan membeli) bond yang dilepas investor swasta, bisa membuat suku yield bond tetap rendah. Ini memerlukan koordinasi yang operasi pasar secara global. Bisakah hal itu dilakukan?

Saya tidak melihat hal ini terjadi. Holding US gov't bond oleh Cina tidak beranjak sejak krisis. Bank sentral Cina sampai saat ini hanya bersikap reaktif dalam arti melakukan penukaran US$ hasil surplus perdagangan dengan US dengan US-TBond. Pada saat surplus perdagangan dengan US tersendat, maka pembelian US-TBond juga tersendat.

Pertanyaan berikutnya ialah: bisakah the Fed memborong semua TBond yang dilepas investor dan yang dijual pemerintah (bond baru)?

Pertanyaan ini cukup menggangu, karena sangat bergantung pada pertanyaan: apakah the Fed adalah institusi yang profit oriented atau institusi pemerintah.

Kalau the Fed adalah institusi yang profit oriented meka the Fed akan berhati-hati dalam membeli US-TBond. Toh akhirnya kekuatan untuk membayar hutang ada ditangan pembayar pajak. The Fed akan memperhitungkan kekuatan pembayar pajak. Pada saat hutang sudah mencapai 370% dari GDP, bisa saja (tidak harus) pemegang saham the Fed menekan managementnya untuk menahan diri dalam membeli surat hutang. Apalagi saat ini di kas the Fed sudah banyak asset busuk.

Secara politik juga kemungkinan rakyat US ingin pemerintah untuk menahan diri dalam membuat hutang, karena akhirnya bermuara pada meningkatnya pajak yang akan ditanggung rakyat. Beberapa waktu lalu ada gerakan "tea party", yang intinya menentang peningkatan pajak.

@Kurnia,

Kalau anda percaya bahwa bubble Cina pecah atau hanya resikonya bertambah, maka profit taking lebih baik. Atau menggunakan trailing stop. Kita tidak tahu apakah suatu bubble sudah pecah atau hanya sekedar koreksi biasa. Oleh sebab itu trailing stop dipakai. Atau ambil profit sebagian (modalnya saja) dan sisanya dibiarkan dengan trailing stop.

@Zul,

Dalam kasus deflasi US, saya tidak tahu apakah emas akan menguat atau melemah. Kalau melihat bahwa emas adalah uang, maka nilai emas terhadap barang dan jasa akan naik.

Kalau melihat emas sebagai objek spekulasi, maka harga emas akan turun terhadap mata uang yang mengalami deflasi.

Jadi kita lihat sajalah. Saya sendiri masih mengandalkan emas sebagai alat linding nilai (hedging). Hanya saja, kalau nantinya situasi berubah maka akan switch yang yang lain.

Secara teknikal saat ini emas bisa turun dan bisa naik terhadap US$.

Thanks. I like your comment. Lots of info. Really appreciate!

My perception and opinion untuk US market masih still bearishnessss.

Tapi kalo diliat dari stimulus, dan yang dilakukan oleh Goltman SUCK dan Govmnd SUCK terhadap market terutama terhadap AIG SUCK. seolah2 lawannya adalah Pemerintah.

apakah investor retail bisa melawan US Govmtn? apakah kali ini big boy yg menang?

kalau FED adalah swasta apakah om Ben masih melindungi kepentingan2 Govmnt dengan segala macam stimulus dan money print?

thank you, and have a nice day.

gigi

Thanks for advicenya Pak Imam,

Saya ambil profit sebagian, keliahatannya masih turun terus nih... index shanghay ...

Pak imam, bagaimana dengan kondisi property di indonesia, khususnya didaerah tangerang yang harganya naik terus hampir setiap bulan? saya berencana mau mengambil rumah untuk investasi, tetapi masih takut takut, apakah akan jatuh atau terus naik.

Betul, di kota saya juga harga properti gak pernah turun dalam jangka menengah, jatuh pun paling2 1 tahunan lalu naik lagi.

Saya jadi ragu nih apa benar akan pernah ada deflasi di Indonesia.. :)

menurut bung IS, penurunan index us saat ini berupa koreksi atau awal dr crash?

@ Oom Anony,

Kalau menurut hitungan dari beberapa situs Idiot Wave, saat ini P2 sudah top, dan sekarang sudah P3 down yang bakal lama dan eksplosive.

Itu menurut Idiot Wave. Yang bilang demikian banyak pula.....

Saya sudah masuk di SRS (short realestate) dan FXP (short China)kemarin malam.

salam kenal mas Imam..

apakah akan terjadi crash seperti tahun lalu? bila melihar fakta dan data keuangan yang dirilis seolah memberi angin surga bagi para investor saham

terima kasih atas analisanya. saya juga sudah masuk put semalam. meskipun saya bingung karena ada edukator market option yang menganalisa ini cuma koreksi yg diperlukan...

semoga yg diramalkan pak iS terlaksana dan kembali dengan analisa yg lebih mantap dan dalam.

Pak anony

Post a Comment