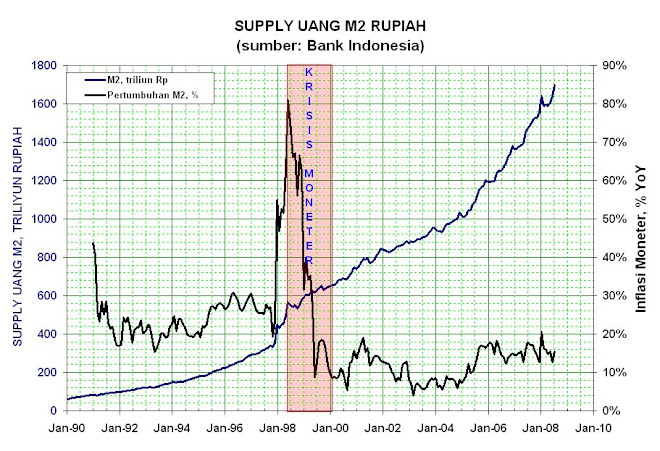

Dalam rupiah, minggu lalu emas menyentuh Rp 305,000 per gram. Dalam forum KlubSaham.Com (KSC), saya mengibarkan bendera ‘BELI’ dan akumulasi. Pasalnya baru-baru ini rupiah menguat karena pemerintah baru saja memperoleh suntikan dana pinjaman dari penjualan obligasi sebesar 2 milyar dollar. Ah..., apa lagi kalau dana ini bukan untuk mempertahankan rupiah. Dengan kecepatan ekspansi supply uang M2 di sekitar 17%, penguatan ini sifatnya sementara. Dan secara teknikal dollar punya peluang untuk menguat.

Memang, periode May-Juni biasanya bukan masa yang bullish untuk emas. Saya sendiri punya kebiasaan membeli emas di bulan Maret atau Agustus. Titik terendah biasanya terjadi pada bulan-bulan tersebut. Tetapi saat ini strategi saya sesuaikan sedikit. Mungkin saja emas masih belum mencapai level harga terendahnya, tetapi di harga kisaran Rp 300,000 – 320,000 per gram sudah saya anggap murah. Koreksi dari posisi tertingginya di Rp 380,000 pr gram ke Rp 305,000 cukup besar dan bisa kita anggap sebagai bottom dari koreksi di siklus tahun ini (dalam kurs mata uang rupiah). Di bawah ini kita akan bahas segi fundamental dan teknikal dari emas untuk siklus sampai dengan Februari 2010.

HUTANG YANG BERJIBUN

Kemarin seorang rekan mengirimkan link di detik.com yang memuat data tentang hutang-hutang di negara merdeka. Kemudian membandingkannya dengan hutang pemerintah Indonesia yang hanya 39% dari GDP. Tentu saja ada yang salah mengerti di detik.com ini. Bahwa hutang di Eropa ini bukanlah hutang negara (sovereign debt), tetapi total hutang. Jadi membandingkannya dengan hutang negara Indonesia adalah tidak relevan. Kalau kita berbicara tentang hutang negara, maka data itu pernah saya kutipkan dari the Economist (link). Hutang negara Indonesia, kurang lebih sama dengan Cina.

Berikut ini data dari detik.com:

1. Irlandia: 811%

External debt (% of GDP): 811%

External debt per capita: US$ 549.819

Gross external debt: US$ 2,311 triliun (Q4 2008)

2008 GDP: US$ 285 miliar

2. Inggris: 336%

External debt (% of GDP): 336%

External debt per capita: US$153.616

Gross external debt: US$9,388 triliun (Q4 2008)

2008 GDP: US$ 2,787 triliun

3. Belgia: 327%

External Debt (% of GDP): 327%

External debt per capita: $155.362

Gross External Debt: US$ 1,618 triliun (Q4 2008)

2008 GDP: US$ 495.4 miliar.

4. Hong Kong: 295%

External debt (% of GDP): 295%

External debt per capita: $93.539

Gross external debt: US$ 659,93 miliar (Q4 2008)

2008 GDP: US$ 223,8 miliar

5. Belanda: 268%

External debt (% of GDP): 268%

External debt per capita: US$ 145.959

Gross external debt: US$ 2,439 triliun (Q4 2008)

2008 GDP: US$ 909,5 miliar.

6. Swiss: 264%

External debt (% of GDP): 264%

External debt per capita: US$ 171.478

Gross external debt: US$ 1,304 triliun (Q4 2008)

2008 GDP: US$ 492,6 miliar.

7. Austria: 191%

External debt (% of GDP): 191%

External debt per capita: US$ 100.787

Gross external debt: US$ 827,49 miliar (Q4 2008)

2008 GDP: US$ 432,4 miliar

8. Prancis: 168%

External debt (% of GDP): 168%

External debt per capita: US$ 78.070

Gross external debt: US$ 5,001 triliun

2008 GDP: US$ 2,978 triliun

9. Denmark: 159%

External debt (% of GDP): 159%

External debt per capita: US$ 107.026

Gross external debt: US$ 588,7 miliar (Q3 2008)

2008 GDP: US$ 369,6 miliar.

10. Jerman: 137.5%

External debt (% of GDP): 137,5%

External debt per capita: US$ 63.767

Gross external debt: US$ 5,25 triliun (Q4 2008)

2008 GDP: US$ 3,818 triliun.

11. Spanyol: 137,5%

External debt (% of GDP): 137,5%

External debt per capita: US$ 57.091

Gross external debt: US$ 2,313 triliun (Q4 2008)

2008 GDP: US$ 1,683 triliun.

12. Swedia: 129%

External debt (% of GDP): 129%

External debt per capita: US$ 73.245

Gross external debt: US$ 663,58 miliar (Q4 2008)*

2008 GDP: US$ 512,9 miliar.

13. Finlandia: 116%

External debt (% of GDP): 116%

External debt per capita: US$ 62.579

Gross external debt: US$ 328,56 miliar (Q4 2008)

2008 GDP: US$ 281,2 miliar.

14. Norwegia: 114%

External debt (% of GDP): 114%

External debt per capita: US$ 118.353

Gross external debt: US$ 551,59 miliar.

2008 GDP: US$ 481,1 miliar.

15. Amerika Serikat: 95.09%

External debt (% of GDP): 95.09%

External debt per capita: $44.358

Gross external debt: US$13,627 triliun (2008 Q3)

2008 GDP: US$ 14.330 triliun.

Kami tidak akan memperdebatkan angka-angka ini. Tetapi yang pasti angka-angka ini lebih condong pada hutang dalam US dollar. Paling tidak porsi US dollarnya akan tinggi dibanding dengan mata uang lainnya. Dalam kondisi kebekuan kredit seperti saat ini US dollar akan dicari untuk melunasi kewajiban hutang yang berdenominasi US dollar. Itu seandainya rolling-over (perpanjangan kredit) tidak diberikan. Pengaruh proses ini adalah penguatan US dollar.

Pengaruh harga emas terhadap penguatan US dollar nampak pada siklus tahun lalu. Harga emas tidak bisa membuat rekord tertinggi dalam US dollar, tetapi membuat rekord tertinggi dalam mata uang lain seperti Yen, pound sterling, rupiah dan lain sebagainya. Kali ini kita juga akan mengharapkan kenaikkan harga emas dalam US dollar akan terkuatkan oleh penguatan US dollar itu sendiri.

Catatan: Beberapa minggu ini rupiah menguat. Hal ini lebih banyak disebabkan karena diperolehnya dana hasil penjualan obligasi pemerintah sebesar $ 2 milyar. Hal ini secara tidak langsung mempengaruhi pasar dan mungkin juga dipakai untuk memperkuat posisi rupiah. Saya tidak yakin hal ini akan langgeng. Sehingga dengan penguatan rupiah ini merupakan kesempatan melepas rupiah.

DEFISIT ANGGARAN YANG MELONJAK

Hampir dipastikan semua negara yang mengalami krisis keuangan akan mengalami defisit anggaran. Dan ini banyak pula defisitnya. Hal ini dikarenakan oleh berkurangnya pendapatan pajak dan pengeluaran yang lebih dari biasanya karena untuk program stimulasi ekonomi. Dan ini EOWI perkirakan akan berlangsung terus sampai tahun 2012 -2013, dimana EOWI memperkirakan akan adanya gelombang susulan gempa ekonomi di tahun 2010 – 2011.

Untuk US misalnya untuk tahun 2009, direncanakan defisit anggaran belanja sebesar $1.8 triliyun atau 12.6 % dari GDPnya yang $ 14,3 triliyun. Negara-negara lainpun defisitnya akan membengkak. Inggris 9.3%, Prancis 6.6% (melanggar kesepakatan Euro yang membolehkan kurang dari 3%), Jerman 3%, Russia 7.4%. Negara yang biasanya tidak pernah defisit (jarang sekali) seperti Canada harus mengalami defisit fiskal sebesar US$ 52 milyar (3.5% dari GDP). Dan ini adalah yang pertama semenjak 13 tahun lalu.

Lalu apa hubungannya defisit dengan harga emas? Defisit fiskal akan membuat negara mencari dana untuk menutupinya. Bisa mencetak uang seperti Zimbabwe, bisa juga mengeluarkan surat hutang. Kerentanan ekonomi memperparah keadaan. Akhir-akhir ini Credit Default Swap (Asuransi terhadap surat hutang) untuk surat hutang pemerintah naik preminya. Artinya penjamin beranggapan bahwa surat hutang pemerintah resikonya meningkat. Kenaikkannya tidak tanggung-tanggung. Untuk US treasury kenaikkannya mencapai 20 kali lipat. Premi untuk US treasury bond sudah 1.5 kali dari premi bond dari MacDonald (link).

Pengeluaran surat hutang pemerintah akan membuat harganya turun (bunganya naik). Jika bank sentral mencoba menekannya dengan menjadi pembeli, berarti bank sentral melakukan pencetakan uang baru. Ini akan membuat investor melakukan lindung nilai (hedging) ke emas.

Tanpa campur tangan bank sentralpun, harga emas berpeluang naik. Investor yang lari dari bond pemerintah, tentunya akan memarkir investasinya ke tempat lain. Bisa ke saham atau emas. Saya tidak memperhitungkan properti karena yang saya maksud adalah dana-dana yang likuid dari uang panas.

EMAS MAKIN DICARI

Beberapa negara yang punya surplus US dollar mulai berpikir bahwa, secara bertahap US dollar akan kehilangan nilainya. Ini juga berlaku untuk mata uang fiat lainnya. Penciptaan uang baru – tindakan-tindakan inflationary, cepat atau lambat akan mengalahkan proses deflasi. Perkiraan EOWI paling lambat tahun 2014, pengaruh inflasi akan menghebat.

Institusi negara bukan investor yang bisa bergerak cepat. Misalnya Cina, secara bertahap telah mengingkatkan cadangan emasnya. Dari tahun 2003 sampai 2009 cadangan emasnya naik sebayak 75% atau 454 ton menjadi 1,054 ton. Dan ini menempatkan Cina pada posisi ke 5 setelah US (8,160 ton), Jerman (3,430 ton), Prancis (2,500 ton), Italia (2,450 ton). Bahkan cadangan emas Cina telah melampaui Swiss yang sekarang mencapai kurang dari 1,000 ton.

Negara-negara lain memang tidak se-aggresif Cina dalam menambah cadangan emasnya. Misalnya Russia yang beberapa tahun terakhir lalu (sebelum krisis yang dimulai tahun 2007) memperoleh banyak devisa dari ekspor bahan komoditi yang mengalami booming, tetapi cadangan emasnya hanya naik sekitar 10% saja selama 4 tahun terakhir sejak tahun 2005. EOWI tidak yakin negara-negara lain menerapkan kebijakan akumulasi emas seperti Cina. Cina memang mengalami surplus perdagangan yang berlebih sehingga perlu melakukan lindung nilai terhadap cadangan devisanya.

Permintaan emas yang cukup besar lainnya adalah untuk investasi baik itu investmen ritel atau ETF (Exchange Traded Fund). Kenaikkan kebutuhan emas untuk investasi hampir mencapai 1,100 ton di tahun 2008 yang hampir separo dari kebutuhan untuk perhiasan (lihat table di bawah). Dalam 3 bulan terakhir ini malah ada kenaikan dana yang masuk untuk meningkatkan cadangan emas untuk ETF sebesar 200%.

Secara singkat, kebutuhan emas semakin meningkat baik karena negara-negara surplus cadangan dollar melakukan divesifikasi dan kebutuhan investasi.

(klik Chart untuk memperbesar)

Memang, periode May-Juni biasanya bukan masa yang bullish untuk emas. Saya sendiri punya kebiasaan membeli emas di bulan Maret atau Agustus. Titik terendah biasanya terjadi pada bulan-bulan tersebut. Tetapi saat ini strategi saya sesuaikan sedikit. Mungkin saja emas masih belum mencapai level harga terendahnya, tetapi di harga kisaran Rp 300,000 – 320,000 per gram sudah saya anggap murah. Koreksi dari posisi tertingginya di Rp 380,000 pr gram ke Rp 305,000 cukup besar dan bisa kita anggap sebagai bottom dari koreksi di siklus tahun ini (dalam kurs mata uang rupiah). Di bawah ini kita akan bahas segi fundamental dan teknikal dari emas untuk siklus sampai dengan Februari 2010.

HUTANG YANG BERJIBUN

Kemarin seorang rekan mengirimkan link di detik.com yang memuat data tentang hutang-hutang di negara merdeka. Kemudian membandingkannya dengan hutang pemerintah Indonesia yang hanya 39% dari GDP. Tentu saja ada yang salah mengerti di detik.com ini. Bahwa hutang di Eropa ini bukanlah hutang negara (sovereign debt), tetapi total hutang. Jadi membandingkannya dengan hutang negara Indonesia adalah tidak relevan. Kalau kita berbicara tentang hutang negara, maka data itu pernah saya kutipkan dari the Economist (link). Hutang negara Indonesia, kurang lebih sama dengan Cina.

Berikut ini data dari detik.com:

1. Irlandia: 811%

External debt (% of GDP): 811%

External debt per capita: US$ 549.819

Gross external debt: US$ 2,311 triliun (Q4 2008)

2008 GDP: US$ 285 miliar

2. Inggris: 336%

External debt (% of GDP): 336%

External debt per capita: US$153.616

Gross external debt: US$9,388 triliun (Q4 2008)

2008 GDP: US$ 2,787 triliun

3. Belgia: 327%

External Debt (% of GDP): 327%

External debt per capita: $155.362

Gross External Debt: US$ 1,618 triliun (Q4 2008)

2008 GDP: US$ 495.4 miliar.

4. Hong Kong: 295%

External debt (% of GDP): 295%

External debt per capita: $93.539

Gross external debt: US$ 659,93 miliar (Q4 2008)

2008 GDP: US$ 223,8 miliar

5. Belanda: 268%

External debt (% of GDP): 268%

External debt per capita: US$ 145.959

Gross external debt: US$ 2,439 triliun (Q4 2008)

2008 GDP: US$ 909,5 miliar.

6. Swiss: 264%

External debt (% of GDP): 264%

External debt per capita: US$ 171.478

Gross external debt: US$ 1,304 triliun (Q4 2008)

2008 GDP: US$ 492,6 miliar.

7. Austria: 191%

External debt (% of GDP): 191%

External debt per capita: US$ 100.787

Gross external debt: US$ 827,49 miliar (Q4 2008)

2008 GDP: US$ 432,4 miliar

8. Prancis: 168%

External debt (% of GDP): 168%

External debt per capita: US$ 78.070

Gross external debt: US$ 5,001 triliun

2008 GDP: US$ 2,978 triliun

9. Denmark: 159%

External debt (% of GDP): 159%

External debt per capita: US$ 107.026

Gross external debt: US$ 588,7 miliar (Q3 2008)

2008 GDP: US$ 369,6 miliar.

10. Jerman: 137.5%

External debt (% of GDP): 137,5%

External debt per capita: US$ 63.767

Gross external debt: US$ 5,25 triliun (Q4 2008)

2008 GDP: US$ 3,818 triliun.

11. Spanyol: 137,5%

External debt (% of GDP): 137,5%

External debt per capita: US$ 57.091

Gross external debt: US$ 2,313 triliun (Q4 2008)

2008 GDP: US$ 1,683 triliun.

12. Swedia: 129%

External debt (% of GDP): 129%

External debt per capita: US$ 73.245

Gross external debt: US$ 663,58 miliar (Q4 2008)*

2008 GDP: US$ 512,9 miliar.

13. Finlandia: 116%

External debt (% of GDP): 116%

External debt per capita: US$ 62.579

Gross external debt: US$ 328,56 miliar (Q4 2008)

2008 GDP: US$ 281,2 miliar.

14. Norwegia: 114%

External debt (% of GDP): 114%

External debt per capita: US$ 118.353

Gross external debt: US$ 551,59 miliar.

2008 GDP: US$ 481,1 miliar.

15. Amerika Serikat: 95.09%

External debt (% of GDP): 95.09%

External debt per capita: $44.358

Gross external debt: US$13,627 triliun (2008 Q3)

2008 GDP: US$ 14.330 triliun.

Kami tidak akan memperdebatkan angka-angka ini. Tetapi yang pasti angka-angka ini lebih condong pada hutang dalam US dollar. Paling tidak porsi US dollarnya akan tinggi dibanding dengan mata uang lainnya. Dalam kondisi kebekuan kredit seperti saat ini US dollar akan dicari untuk melunasi kewajiban hutang yang berdenominasi US dollar. Itu seandainya rolling-over (perpanjangan kredit) tidak diberikan. Pengaruh proses ini adalah penguatan US dollar.

Pengaruh harga emas terhadap penguatan US dollar nampak pada siklus tahun lalu. Harga emas tidak bisa membuat rekord tertinggi dalam US dollar, tetapi membuat rekord tertinggi dalam mata uang lain seperti Yen, pound sterling, rupiah dan lain sebagainya. Kali ini kita juga akan mengharapkan kenaikkan harga emas dalam US dollar akan terkuatkan oleh penguatan US dollar itu sendiri.

Catatan: Beberapa minggu ini rupiah menguat. Hal ini lebih banyak disebabkan karena diperolehnya dana hasil penjualan obligasi pemerintah sebesar $ 2 milyar. Hal ini secara tidak langsung mempengaruhi pasar dan mungkin juga dipakai untuk memperkuat posisi rupiah. Saya tidak yakin hal ini akan langgeng. Sehingga dengan penguatan rupiah ini merupakan kesempatan melepas rupiah.

DEFISIT ANGGARAN YANG MELONJAK

Hampir dipastikan semua negara yang mengalami krisis keuangan akan mengalami defisit anggaran. Dan ini banyak pula defisitnya. Hal ini dikarenakan oleh berkurangnya pendapatan pajak dan pengeluaran yang lebih dari biasanya karena untuk program stimulasi ekonomi. Dan ini EOWI perkirakan akan berlangsung terus sampai tahun 2012 -2013, dimana EOWI memperkirakan akan adanya gelombang susulan gempa ekonomi di tahun 2010 – 2011.

Untuk US misalnya untuk tahun 2009, direncanakan defisit anggaran belanja sebesar $1.8 triliyun atau 12.6 % dari GDPnya yang $ 14,3 triliyun. Negara-negara lainpun defisitnya akan membengkak. Inggris 9.3%, Prancis 6.6% (melanggar kesepakatan Euro yang membolehkan kurang dari 3%), Jerman 3%, Russia 7.4%. Negara yang biasanya tidak pernah defisit (jarang sekali) seperti Canada harus mengalami defisit fiskal sebesar US$ 52 milyar (3.5% dari GDP). Dan ini adalah yang pertama semenjak 13 tahun lalu.

Lalu apa hubungannya defisit dengan harga emas? Defisit fiskal akan membuat negara mencari dana untuk menutupinya. Bisa mencetak uang seperti Zimbabwe, bisa juga mengeluarkan surat hutang. Kerentanan ekonomi memperparah keadaan. Akhir-akhir ini Credit Default Swap (Asuransi terhadap surat hutang) untuk surat hutang pemerintah naik preminya. Artinya penjamin beranggapan bahwa surat hutang pemerintah resikonya meningkat. Kenaikkannya tidak tanggung-tanggung. Untuk US treasury kenaikkannya mencapai 20 kali lipat. Premi untuk US treasury bond sudah 1.5 kali dari premi bond dari MacDonald (link).

Pengeluaran surat hutang pemerintah akan membuat harganya turun (bunganya naik). Jika bank sentral mencoba menekannya dengan menjadi pembeli, berarti bank sentral melakukan pencetakan uang baru. Ini akan membuat investor melakukan lindung nilai (hedging) ke emas.

Tanpa campur tangan bank sentralpun, harga emas berpeluang naik. Investor yang lari dari bond pemerintah, tentunya akan memarkir investasinya ke tempat lain. Bisa ke saham atau emas. Saya tidak memperhitungkan properti karena yang saya maksud adalah dana-dana yang likuid dari uang panas.

EMAS MAKIN DICARI

Beberapa negara yang punya surplus US dollar mulai berpikir bahwa, secara bertahap US dollar akan kehilangan nilainya. Ini juga berlaku untuk mata uang fiat lainnya. Penciptaan uang baru – tindakan-tindakan inflationary, cepat atau lambat akan mengalahkan proses deflasi. Perkiraan EOWI paling lambat tahun 2014, pengaruh inflasi akan menghebat.

Institusi negara bukan investor yang bisa bergerak cepat. Misalnya Cina, secara bertahap telah mengingkatkan cadangan emasnya. Dari tahun 2003 sampai 2009 cadangan emasnya naik sebayak 75% atau 454 ton menjadi 1,054 ton. Dan ini menempatkan Cina pada posisi ke 5 setelah US (8,160 ton), Jerman (3,430 ton), Prancis (2,500 ton), Italia (2,450 ton). Bahkan cadangan emas Cina telah melampaui Swiss yang sekarang mencapai kurang dari 1,000 ton.

Negara-negara lain memang tidak se-aggresif Cina dalam menambah cadangan emasnya. Misalnya Russia yang beberapa tahun terakhir lalu (sebelum krisis yang dimulai tahun 2007) memperoleh banyak devisa dari ekspor bahan komoditi yang mengalami booming, tetapi cadangan emasnya hanya naik sekitar 10% saja selama 4 tahun terakhir sejak tahun 2005. EOWI tidak yakin negara-negara lain menerapkan kebijakan akumulasi emas seperti Cina. Cina memang mengalami surplus perdagangan yang berlebih sehingga perlu melakukan lindung nilai terhadap cadangan devisanya.

Permintaan emas yang cukup besar lainnya adalah untuk investasi baik itu investmen ritel atau ETF (Exchange Traded Fund). Kenaikkan kebutuhan emas untuk investasi hampir mencapai 1,100 ton di tahun 2008 yang hampir separo dari kebutuhan untuk perhiasan (lihat table di bawah). Dalam 3 bulan terakhir ini malah ada kenaikan dana yang masuk untuk meningkatkan cadangan emas untuk ETF sebesar 200%.

Secara singkat, kebutuhan emas semakin meningkat baik karena negara-negara surplus cadangan dollar melakukan divesifikasi dan kebutuhan investasi.

(klik Chart untuk memperbesar)

HARGA EMAS MASIH DALAM TREND MENURUN

Secara teknikal, sebenarnya emas masih dalam proses menurun (Chart-1). Support yang kuat ada di level $820 - $850. Ini adalah support psikologi – yaitu harga tertinggi tahun 1981, harga tertinggi dalam siklus sebelumnya. Jadi harga di sekitar $850 adalah level untuk mulai mengakumulasi untuk siklus tahunan emas Maret 2009 – Februari 2010. Kami pikir peluang untuk jatuh di bawah $800 relatif kecil, karena fundamental tidak memberikan peluang yang besar. Ingat kebutuhan emas dalam trend meningkat.

Chart 1 (klik Chart untuk memperbesar)

ETF GDX LEBIH MENJANJIKAN

Bagi yang bisa menjangkau pasar internasional, saham-saham emas jauh lebih menjanjikan peluang keuntungan dari pada emas sendiri. Saham-saham emas terkena gempuran tsunami krisis moneter yang berawal di tahun 2007. Gempuran itu baru terasa di sektor komoditi dan saham emas pada awal 2008 serta pertengahan sampai akhir 2008. Indeks Gold Bugs HUI jatuh telak dari level 515 ke 150. Walupun kemudian rebound sampai ke level 300 (Chart-2). HUI yang diwakili oleh ETF GDX punya peluang yang besar untuk kembali ke level 500an dalam beberapa bulan mendatang. Tetapi secara teknikal mungkin bisa (tidak harus) turun dulu ke level 250 sebelum naik lagi. Rally sebesar 129%, dari level 150 ke level 343, kecil kemungkinannya hanya mengalami koreksi sebesar 35% saja untuk bisa melanjutkan rally. Lagi pula masih ada resistance 200 DMA, yang mungkin perlu ditest paling tidak 2 kali.

EOWI melihat adanya peluang koreksi di bursa saham dalam waktu dekat ini. Kemunginan saham-saham emas akan juga terkoreksi karena bersimpati. Pada saat itulah kita bisa mengkoleksi posisi long.

Chart 3 (klik Chart untuk memperbesar)

US DOLLAR MEMBENTUR SUPPORT

US dollar dalam trend menguat sejak pertengahan tahun 2008 yang bersamaan dengan jatuhnya sektor komoditi. Saat ini telah membentur supportnya (Chart-4). Saat ini peluangnya bisa naik dan juga bisa turun. Tetapi EOWI cenderung berpendapat bahwa USD akan menguat dari pada menurun. Sebabnya lemahan US dollar sejak tahun 2001 sampai 2008 yang membawa indeks dollar dari 120 ke 72, mempunyai peluang yang kecil untuk mengalami penguatan selama hanya 8 bulan saja. Target EOWI paling tidak, indeks dollar mencapai di atas level 95 atau 50% fib retracement.

Dengan demikian, yang memiliki dana dalam rupiah, pengalihan dana dari rupiah ke emas akan memperoleh leverage 2 kali. Pertama karena kenaikan harga emas terhadap dollar dan kedua karena penguatan US dollar terhadap rupiah.

Chart 4 (klik Chart untuk memperbesar)

OPTION GDX

Seperti yang dikatakan sebelumnya bahwa EOWI tertarik pada saham emas dari pada emasnya sendiri, oleh sebab itu target EOWI adalah call option dengan masa expiry yang panjang, sampai Maret 2010 yang merupakan akhir dari rally tahunan emas. Tetapi karena untuk yang Maret 2010, optionnya tidak ada maka pilihan ke dua adalah option dengan expiry Jan 2010 saja. Tepatnya Call option $30 Jan 2010 (KFWAD). Saya sempat melihat di Yahoo, harganya adalah $9.60. Tetapi untuk call option $25 Jan 2010 (KFWAY) harganya hanya $9.00. Kalau harga yang tercantum di Yahoo benar maka saya lebih suka KFWAY.

Jika GDX mencapai level $60 sebelum minggu ke 3 Januari 2009, maka option GDX call $30 mempunyai nilai interinsik $30 atau potensi keuntungan 300%.

Chart 5 (klik Chart untuk memperbesar)

Kemungkian dalam 1-2 minggu ini GDX akan terkoreksi karena bersimpati dengan bursa umumnya. Mantra “Sell in May and Go away” akan dilantunkan. Saat inilah yang paling baik untuk mengkoleksi.

Jakarta 26 April 2009

Disclaimer: Ekonomi (dan investasi) bukan sains dan tidak pernah dibuktikan secara eksperimen; tulisan ini dimaksudkan sebagai hiburan dan bukan sebagai anjuran berinvestasi oleh sebab itu penulis tidak bertanggung jawab atas segala kerugian yang diakibatkan karena mengikuti informasi dari tulisan ini. Akan tetapi jika anda beruntung karena penggunaan informasi di tulisan ini, EOWI dengan suka hati kalau anda mentraktir EOWI makan-makan.

![[Most Recent USD from www.kitco.com]](http://www.weblinks247.com/indexes/idx24_usd_en_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/images/sp_en_6.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/gold/t24_au_en_usoz_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/silver/t24_ag_en_usoz_2.gif)