Mulai saat ini sampai beberapa bulan ke depan Ekonomi Orang Waras dan Investasi (EOWI) berada di kubu US dollar bull. Hal ini akan berlaku untuk beberapa bulan. Posisi logam mulia, emas dan perak mulai dikurangi. Sell on strength untuk logam mulia. Sampai akhir bulan September 2009, EOWI masih mengharap penguatan logam mulia, tetapi setelah itu, tidak ada jaminan. Keputusan EOWI ini berdasarkan pengamatan fundamental dan juga teknikal. Dalam tulisan berikut ini, kita akan bahas apa-apa yang menjadi dasar keputusan EOWI ini.

Pembaca sekalian akan merasa terkejut karena keputusan EOWI ini. Karena biasanya EOWI dikenal oleh pembacanya sebagai kubu pro emas yang cukup fanatik. Perlu diketahui, bahwa dalam investasi tidak ada kata fanatik. Kita harus bebas memilih posisi sesuai dengan arah angin. Dan saat ini menurut EOWI, sudah saatnya hijrah posisi, ke posisi cash, terutama US dollar atau Yen.

Banyak pertanyaan yang diajukan ke saya ketika saya mengatakan bahwa US dollar akan menguat. Kenapa US dollar akan menguat, bukan kah US mengalami krisis ekonomi dan US dollar dicetak dengan kecepatan luar biasa. Bukankah disana ada helicopter Ben yang siap mengguyur dengan dollarnya? Itu lah yang akan kita bahas dalam tulisan ini.

CREDIT MONEY & FIAT MONEY

Apa yang membedakan antara dollar US dan dollar Zimbabwe atau rupiah? Ketiganya adalah uang fiat bukan?

Kalau dilihat di Wikipedia definisi uang fiat adalah sebagai berikut:

Fiat money is money declared by a government to be legal tender.

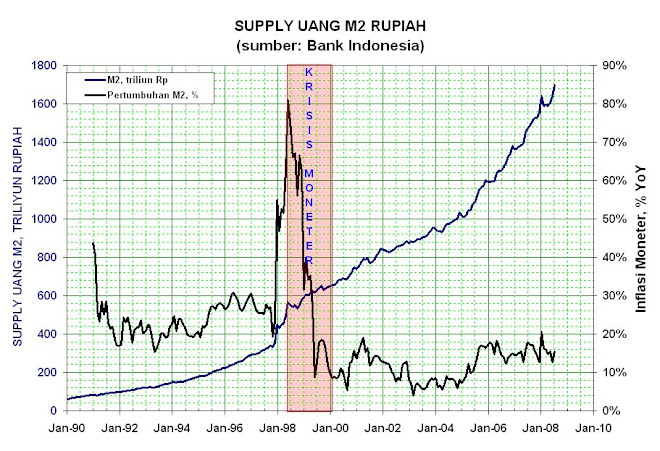

Uang fiat adalah alat penbayaran yang syah menurut undang-undang. Tidak ada keterangan lebih lanjut, apakah didukung oleh emas, komoditi atau hak tagih. Kalau US dollar memang uang fiat yang tidak didukung oleh apapun, maka akan sama dengan dollar Zimbabwe. Otoritas yang mempunyai hak monopoli untuk mencetaknya dalam hal ini adalah negara akan mencetak dengan seenak udelnya saja. Itu dollar Zimbabwe. Juga rupiah, kalau anda masih ingat bagaimana rusaknya nilai rupiah pada tahun 1998-1999 atau sebelumnya yaitu tahun 1965-1967 dan tahun 1946 – 1950. Salah satu persyaratan untuk menjadikan uang fiat menjadi tidak terbatas pasokannya seperti dollar Zimbabwe adalah bahwa hak monopoli pencetakannya ada di tangan pemerintah via bank sentralnya. Karena pemerintah tidak punya kepentingan apa-apa terhadap nilai mata uangnya.

Antara US dollar dan Zimbabwe dollar ada perbedaanya. Yang pasti the Fed bukan bank pemerintah, melainkan bank swasta.

Uang di Zimbabwe atau Indonesia berperan sebagai pajak terhadap tabungan. Untuk menutupi defisit belanja negara, pemerintah tidak segan-segan mencetak uang (baca: mengencerkan nilai uang dengan memperbanyak jumlahnya). Akibatnya nilai uang turun. Nilai tabungan rakyat turun. Itu sebabnya disebut sebagai pajak atas tabungan. Dalam kasus seperti ini, jumlah uang yang beredar akan terus bertambah dan tidak pernah turun, kecuali kalau pegawai negri dan budget pemerintah diturunkan secara drastis.

Saya mencoba mencari definisi lain dari uang yang lebih cocok untuk US dollar. Misalnya Credit Money yang menurut Wikipedia sebagai berikut:

Credit money is any claim against a physical or legal person that can be used for the purchase of goods and services.

Uang adalah kredit. Atau uang terbentuk dari kredit. Saya pikir definisi ini lebih cocok untuk menggambarkan uang US dengan fractional reserve banking system nya. Untuk jelasnya saya anjurkan melihat tulisan EOWI: KRISMON 2008-2010 DAN FRACTIONAL RESERVE BANKING

Pembaca sekalian akan merasa terkejut karena keputusan EOWI ini. Karena biasanya EOWI dikenal oleh pembacanya sebagai kubu pro emas yang cukup fanatik. Perlu diketahui, bahwa dalam investasi tidak ada kata fanatik. Kita harus bebas memilih posisi sesuai dengan arah angin. Dan saat ini menurut EOWI, sudah saatnya hijrah posisi, ke posisi cash, terutama US dollar atau Yen.

Banyak pertanyaan yang diajukan ke saya ketika saya mengatakan bahwa US dollar akan menguat. Kenapa US dollar akan menguat, bukan kah US mengalami krisis ekonomi dan US dollar dicetak dengan kecepatan luar biasa. Bukankah disana ada helicopter Ben yang siap mengguyur dengan dollarnya? Itu lah yang akan kita bahas dalam tulisan ini.

CREDIT MONEY & FIAT MONEY

Apa yang membedakan antara dollar US dan dollar Zimbabwe atau rupiah? Ketiganya adalah uang fiat bukan?

Kalau dilihat di Wikipedia definisi uang fiat adalah sebagai berikut:

Fiat money is money declared by a government to be legal tender.

Uang fiat adalah alat penbayaran yang syah menurut undang-undang. Tidak ada keterangan lebih lanjut, apakah didukung oleh emas, komoditi atau hak tagih. Kalau US dollar memang uang fiat yang tidak didukung oleh apapun, maka akan sama dengan dollar Zimbabwe. Otoritas yang mempunyai hak monopoli untuk mencetaknya dalam hal ini adalah negara akan mencetak dengan seenak udelnya saja. Itu dollar Zimbabwe. Juga rupiah, kalau anda masih ingat bagaimana rusaknya nilai rupiah pada tahun 1998-1999 atau sebelumnya yaitu tahun 1965-1967 dan tahun 1946 – 1950. Salah satu persyaratan untuk menjadikan uang fiat menjadi tidak terbatas pasokannya seperti dollar Zimbabwe adalah bahwa hak monopoli pencetakannya ada di tangan pemerintah via bank sentralnya. Karena pemerintah tidak punya kepentingan apa-apa terhadap nilai mata uangnya.

Antara US dollar dan Zimbabwe dollar ada perbedaanya. Yang pasti the Fed bukan bank pemerintah, melainkan bank swasta.

Uang di Zimbabwe atau Indonesia berperan sebagai pajak terhadap tabungan. Untuk menutupi defisit belanja negara, pemerintah tidak segan-segan mencetak uang (baca: mengencerkan nilai uang dengan memperbanyak jumlahnya). Akibatnya nilai uang turun. Nilai tabungan rakyat turun. Itu sebabnya disebut sebagai pajak atas tabungan. Dalam kasus seperti ini, jumlah uang yang beredar akan terus bertambah dan tidak pernah turun, kecuali kalau pegawai negri dan budget pemerintah diturunkan secara drastis.

Saya mencoba mencari definisi lain dari uang yang lebih cocok untuk US dollar. Misalnya Credit Money yang menurut Wikipedia sebagai berikut:

Credit money is any claim against a physical or legal person that can be used for the purchase of goods and services.

Uang adalah kredit. Atau uang terbentuk dari kredit. Saya pikir definisi ini lebih cocok untuk menggambarkan uang US dengan fractional reserve banking system nya. Untuk jelasnya saya anjurkan melihat tulisan EOWI: KRISMON 2008-2010 DAN FRACTIONAL RESERVE BANKING

Uang tercipta dari kredit/hutang. Oleh sebab itu harus ada dua pihak yang saling setuju dalam penciptaan uang ini, yaitu debitur dan kreditur. Dengan fractional reserve banking (FRB), bank komersial bisa menciptakan kredit berkali-kali lipat dari uang yang dimilikinya. Di level yang lebih tinggi, the Fed bisa menciptakan uang dengan “membeli” surat-surat hutang. Biasanya surat hutang/obligasi pemerintah. Tetapi tahun lalu the Fed juga “membeli” surat hutang swasta yang beracun, alias toxic debt. Akibatnya jumlah monetary base meningkat tajam dan the Fed ketanggungan surat hutang beracun. Saya tidak tahu bagaimana the Fed akan melepaskan surat hutang beracun itu dari kopernya.

KONTRAKSI M2 & M3

Semua kredit akhirnya harus diselesaikan atau dilunasi (Inggris: settled). Apakah itu dengan ngemplang, pernyataan bangkrut, gagal bayar atau dengan melunasinya. Demikian juga jika uang itu diciptakan dari kredit, akhirnya bermuara pada pelunasan hutang-piutang atau settlement. Mungkin saya terlalu memihak. Bisa saja hutang di-roll-over sampai waktu tak terhingga.

Banyak orang berpendapat bahwa uang bisa dicetak seenak udelnya. The Fed bisa semaunya membanjiri ekonomi dengan uang. Mari kita pertanyakan hal ini. Bank-bank komersial (swasta) dalam menyalurkan kredit apakah berhati-hati atau tidak? Jawabnya bisa keduanya. Ada masanya bank-bank komersial menyalurkan kredit dengan sembrono dan ada masanya dengan hati-hati. Tetapi pada dasarnya bank tidak mau rugi. Seandainya mereka menyalurkan kredit dengan sembrono, lebih banyak bukan karena kesengajaan, tetapi karena kealpaan, lupa daratan. Intinya, bank komersial tidak akan mau memberikan kredit kepada nasabah yang kemungkinan tidak bisa bayar.

Dipihak lain, dalam suasana yang waras, debitur juga akan hati-hati dalam membuat hutang. Mereka tidak mau membuat hutang yang nantinya akan membebani mereka. Kecuali pada jaman euphoria. Pada jaman ini, kalau orang melakukan transaksi cash dianggap aneh. Seperti saya 15 tahun lalu, dianggap aneh karena membayar hotel di US secara cash, bukan dengan kartu kredit.

Bagaimana dengan the Fed? Harus diingat bahwa the Fed adalah institusi swasta, bukan institusi pemerintah seperti bank sentral Zimbabwe atau Bank Indonesia. The Fed punya kepentingan finansial, alias mau cari untung, kalau pada jajaran direkturnya masih waras. Jadi membuat dollar lemah dengan kesengajaan sama sekali berlawanan dengan kepentingannya. Memang dalam kenyataannya, selama the Fed didirikan US$ sudah kehilangan 98% dari nilai riilnya, tetapi hal itu berlawanan dengan kepentingan the Fed. Secara alamiah US$ akan menuju nilai intrinsiknya yaitu nol. Hanya masalah waktu saja. Yang saya mau tekankan bahwa pada masa yang waras the Fed masih akan memperhatikan kwalitas balance sheetnya. Kalau tahun lalu the Fed menelan surat hutang beracun dan memasukkannya kedalam balance sheetnya, itu masalah panik dan sekarang the Fed harus memikirkan bagaimana memuntahkannya kembali.

Inti dari uraian di atas adalah, bahwa bila kondisi memungkinkan ada peluang bahwa kredit akan berkontraksi. Artinya jumlah uang yang beredar akan berkurang. Untuk membuktikannya akan kita lihat sejarah.

Chart-1 saya ambil dari Nowandthefuture.com. Datanya bersumber dari the Fed. Bart, pengelola situs ini tetap memantau M3 walaupun sudah tidak dilaporkan lagi oleh the Fed. Yang menari dari Chart-1 ini ialah, bahwa M3 selama masa depressi 1929 – 1940 mengalami beberapa kali kontraksi. M3 mengalami pertumbuhan yang negatif (saya beri warna pink). Bahkan untuk tahun 1938, kontraksinya sebesar 38%. Dan antara 1930 - 1934 kontraksinya 0% - 17%. Pada masa the Great Depression ini hutang-hutang dibayar atau dibatalkan (dikemplang). Jumlah uang yang beredar mengkerut – mengalami kontraksi, alias semakin langka. Nah...., apa jadinya kalau suatu barang yang diperlukan tetapi pasokkannya semakin langka? Harganya naik bukan? Oleh sebab itu pada masa the Great Depression yang merupakan deflationary depression, nilai uang naik dan mengalami appresiasi yang dicerminkan dengan turunnya harga barang. Mertua saya mengatakan bahwa harga sepeda yang bagus di Hindia Belanda waktu turun harganya dari 38 gulden ke 8 gulden saja.

Chart 1 (klik chart untuk memperbesar)

Krisis kredit 2008 – 2011(?) dalam banyak hal mirip dengan the Great Depression. Pemicunya adalah ketidak-warasan dan kesembronoan penciptaan kredit selama dekade sebelumnya. Oleh sebab itu, dalam banyak hal, krisis di US sekarang ini akan bermetamorposa menjadi krisis deflasi, seperti pada dekade 1930an dan seperti Jepang selama dua dekade ini (sejak tahun 1990).

Selama tahun 2007-2008 tanda-tanda adanya kontraksi kredit belum nampak pada data M3. Yang ada masih dalam kategori disinflasi (inflasi yang menurun kecepatannya). Tetapi pada 4 bulan terakhir ini sudah mulai nampak adanya kontraksi M3 dan M2 (Chart-2 dan Chart-3). Sebagai cross-check, Chart-3 saya ambil dari situs Government Shadow Statistic yang menunjukkan trend yang sama. Tidak hanya M3, tetapi juga M2 (M1 + deposito dan tabungan) mengalami kontraksi (Chart-4).

Pertanyaannya adalah: Apakah trend ini akan berlanjut? Kalau berlanjut seberapa dalam kah besarnya kontraksi?

Chart 2 (klik chart untuk memperbesar)

Chart 4 (klik chart untuk memperbesar)

BISAKAH THE FED MENCEGAH DEFLASI?

Musuh yang paling ditakuti the Fed dan politikus adalah deflasi. Deflasi menyebabkan harga-harga turun, gaji cenderung turun akibatnya pemasukkan pajak pemerintah turun. Itu yang tidak disukai pemerintah dan politikus. Dengan turunnya harga komoditi, berapa banyak berkurangnya pemasukkan pajak pemerintah Indonesia? Banyak. Oleh sebab itu politikus tidak suka deflasi. Dilain pihak, deflasi menguntungkan konsumen dan penabung. Nilai uang, gaji dan tabungan mereka meningkat. Dengan adanya deflasi, anda tidak perlu meminta kenaikkan gaji kepada boss anda karena uang dan gaji anda mengalami appresiasi.

Kembali kepada pertanyaan bahwa apakah the Fed bisa mencegah deflasi. Pasalnya ada 5 pelaku yang terlibat dalam menentukan arah ekonomi yaitu konsumen (rakyat), produsen, bank komersial dan the Fed serta pemerintah. Antara produsen dan konsumen sebenarnya ada keseimbangan. Seringnya keseimbangan ini diganggu oleh pemerintah, the Fed dan bank. Pemerintah dan bank sentral membuat ketidak-bijakan kredit yang longgar, maka konsumen meningkatkan konsumsinya dengan kredit dan produsen mengimbanginya dengan meningkatkan kapasitas produksinya (dengan kredit). Konsumsi dengan kredit artinya menarik konsumsi dari masa depan ke masa sekarang. Dan ini ada batasnya. Oleh sebab itu secara teoritis, masa konsumsi yang berlebihan yang dibiayai kredit (masa boom) harus diselingi dengan periode perhitungan, dimana orang harus membayar hutangnya dan menabung untuk pensiunnya.

The Fed bisa mencetak banyak uang dan mau memberikan kredit. Tetapi bank komersial belum tentu mau menyalurkannya. Pada masa yang normal, bank komersial hanya akan memberikan kredit kepada orang yang mampu bayar.

Berikutnya, walaupun bank komersial mau memberikan kredit, belum tentu ada yang mau mengambilnya. Andaikata konsumen lebih suka menabung, maka uang tersebut hanya akan tertahan di bank.

Kita lihat datanya. The Fed selama krisis ini meningkatkan jumlah monetary base nya 100% dengan melakukan monetesasi toxic debt (Chart-5). Bagaimana hasilnya? Kita kembali lihat M3 dan M2 tetap susut. M1 boleh naik, tetapi kredit tetap turun.

Chart 5 (klik chart untuk memperbesar)

Sekarang bagaimana kalau pemerintah bersama the Fed melakukan usaha-usaha monetesasi hutang. Maksudnya pemerintah US mengeluarkan surat obligasi, treasury bond, dan the Fed membelinya. Kemudian uang tersebut digunakan untuk kegiatan yang bertujuan menstimulasi ekonomi. Apakah bisa memicu inflasi?

Kita bisa saja mengatakan untuk kasus Jepang, stimulasi apa saja tidak bisa mengubah prilaku konsumen. Konsumen yang sudah terlanjur suka menabung, tidak terpengaruh terhadap adanya stimulasi. Pembangunan jembatan di tempat jin buang anak, kanal-kanal dibeton dengan semen, semuanya itu tidak bisa mengubah prilaku konsumen. Harga asset seperti properti dan saham di Jepang selama 20 tahun terus turun. Bank sentral berkerja sama dengan pemerintah melakukan monetesasi hutang, sayangnya uang yang tercipta tidak mempunyai dampak berganda terhadap ekonomi. Dalam ekonomi yang normal, $ 1 uang yang diciptakan akan melahirkan $2 sampai $4 GDP. Dalam kasus ini ada velocity money sehingga uang yang diciptakan ini akan digunakan berkali-kali. Kenyataannya sekarang bahwa money multiplier anjlog (Chart-6). Untuk meningkatkan GDP $1 diperlukan lebih dari $1, misalnya $4. Itu tidak bagus. Paket stimulus yang $ 2 triliun, tidak akan menghasilkan kenaikkan GDP sebesar $2 triliun atau lebih. Sebagian besar lari ke penyelamatan AIG, Fannie Mae dan lain sebagainya.

Pemerintah juga tidak bisa melakukan stimulus terus menerus, karena akhirnya kwitansinya akan ditagih ke pembayar pajak. Pembayar pajak di US akan protes. Kasus Jepang mungkin berbeda dengan US. Sampai saat ini tidak ada protes terhadap ketidak-bijakan pemerintah Jepang. Tetapi US berbeda. Tanggal 12-13 September 2009 lalu ada protes di Washington mengenai ketidak-bijakan medicare dan pajak. Sebelumnya ada protes dengan tema yang sama, Tea Party namanya. Negara USA berdiri didasari oleh pembangkangan pajak (tax revolt) yang dibebankan oleh Inggris kepada koloninya. Jadi kemungkinan pembengkakan hutang negara untuk membiayai stimulus ekonomi ada batasnya. Yaitu ketika rakyat US marah.

Chart 6 (klik chart untuk memperbesar)

DAMPAK DARI DEFLASI

Singkat saja. Trend kontraksi kredit sudah nampak selama 4 bulan terakhir ini. Dan peluangnya untuk berlanjut secara teoritis cukup besar. Baby boomer yang akan memasuki masa pensiunnya melihat nilai asetnya (rumah dan saham) turun, membuat mereka harus mengetatkan ikat pinggang. Generasi X dan generasi millenium yang kehilangan pekerjaannya, dan melihat akhir dari tunjangan penganggurannya semakin mendekat, akan berusaha hidup hemat. Konsumsi juga mengalami kontraksi juga. Inilah yang akan memicu deflasi. Jika kontraksi kredit dan trend pola konsumsi ini berlanjut maka deflasi akan melaju dengan kekuatan penuh.

Pada periode deflasi, nilai mata uang yang mengalami kontraksi akan naik. Dengan kata lain, kalau US dollar mengalami kontraksi, maka US dollar akan menguat.

ASPEK TEKNIKAL

Kita coba untuk melihat US dollar dari segi Elliot Wave. Saat ini diperkirakan primary wave [2] (P2) akan berakhir (Chart-7). Kemungkinan P2 ini berakhir di sekitar 75.89 pada dollar indeks. Tetapi bisa juga di support berikutnya yaitu 71 kalau support 75.89 tembus. Support 75.89 sebenarnya tidak terlalu kuat tetapi ada sejumlah positive divergence yang harus diperhitungkan.

Singkat saja. Trend kontraksi kredit sudah nampak selama 4 bulan terakhir ini. Dan peluangnya untuk berlanjut secara teoritis cukup besar. Baby boomer yang akan memasuki masa pensiunnya melihat nilai asetnya (rumah dan saham) turun, membuat mereka harus mengetatkan ikat pinggang. Generasi X dan generasi millenium yang kehilangan pekerjaannya, dan melihat akhir dari tunjangan penganggurannya semakin mendekat, akan berusaha hidup hemat. Konsumsi juga mengalami kontraksi juga. Inilah yang akan memicu deflasi. Jika kontraksi kredit dan trend pola konsumsi ini berlanjut maka deflasi akan melaju dengan kekuatan penuh.

Pada periode deflasi, nilai mata uang yang mengalami kontraksi akan naik. Dengan kata lain, kalau US dollar mengalami kontraksi, maka US dollar akan menguat.

ASPEK TEKNIKAL

Kita coba untuk melihat US dollar dari segi Elliot Wave. Saat ini diperkirakan primary wave [2] (P2) akan berakhir (Chart-7). Kemungkinan P2 ini berakhir di sekitar 75.89 pada dollar indeks. Tetapi bisa juga di support berikutnya yaitu 71 kalau support 75.89 tembus. Support 75.89 sebenarnya tidak terlalu kuat tetapi ada sejumlah positive divergence yang harus diperhitungkan.

Peluang untuk mencapai level 71 ada walaupun agak sulit. Kalau ini terjadi maka US$ = Rp 9000. Dan emas bisa mencapai $1,300/oz.

P3 diharapkan bisa mencapai level 95 – 105 pada dollar indeks. Artinya penguatan sebesar 30%. Ini akan membawa emas ke level $750an atau $650 (kasus double tops). Lihat Chart-8. Dan rupiah ke Rp 13,000 – Rp 15,000 per dollar.

P3 diharapkan bisa mencapai level 95 – 105 pada dollar indeks. Artinya penguatan sebesar 30%. Ini akan membawa emas ke level $750an atau $650 (kasus double tops). Lihat Chart-8. Dan rupiah ke Rp 13,000 – Rp 15,000 per dollar.

Pada bulan-bulan ke depan anda akan mendengar bahwa inflasi bukan menjadi momok yang ditakuti oleh para penguasa di bank sentral, melainkan deflasi. Oleh sebab itu mereka akan mencoba memompakan liquiditas sekuat mungkin. Sampai saatnya nanti liquiditas ini akan membuat bubble di sektor yang sama sekali tidak terduga. Yang pasti bukan saham atau sektor properti. Bubble yang sudah pecah tidak bisa dipompa lagi. Tetapi sementara belum ada bubble baru........, saya lebih suka pegang cash US$.

Saya tidak punya bola kristal yang bisa melihat masa depan. Ekonomi bukan juga sains, tetapi hanyalah melihat sejarah masa lalu ditambahi dengan konsep pemikiran manusia. Sejarah tidak harus sama berulang, mungkin hanya iramanya saja yang sama. Oleh sebab itu EOWI tidak bertanggung jawab atas kerugian yang anda derita jika anda mengikuti opini EOWI dan ternyata EOWI salah.

Jakarta 17 September 2009.

Disclaimer: Ekonomi (dan investasi) bukan sains dan tidak pernah dibuktikan secara eksperimen; tulisan ini dimaksudkan sebagai hiburan dan bukan sebagai anjuran berinvestasi oleh sebab itu penulis tidak bertanggung jawab atas segala kerugian yang diakibatkan karena mengikuti informasi dari tulisan ini. Akan tetapi jika anda beruntung karena penggunaan informasi di tulisan ini, EOWI dengan suka hati kalau anda mentraktir EOWI makan-makan.

![[Most Recent USD from www.kitco.com]](http://www.weblinks247.com/indexes/idx24_usd_en_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/images/sp_en_6.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/gold/t24_au_en_usoz_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/silver/t24_ag_en_usoz_2.gif)

9 comments:

Bro emas di harga brp yg pantas untuk di lepas? Saya beli fisik posisi 925.50 bln May di harga 307.000/gram.

Million Thanks.

SELAMAT IDUL FITRI.

makasih infonya pak..baru aja mau tuker dollar, jadi musti sabar menanti nih.

M0,M1,M2,M3 itu artinya apa pak?

@Yuni,

Saya copy-kan dari Wikipedia saja yah, biar nggak capek nulis:

M0: Notes and coins (currency) in circulation and in bank vaults.[8] In some countries, such as the United Kingdom, M0 includes bank reserves, so M0 is referred to as the monetary base, or narrow money.

MB: Equals M0 + reserves which commercial banks hold in their accounts with the central bank (minimum reserves and excess reserves). MB is referred to as the monetary base or total currency. This is the base from which other forms of money (like checking deposits, listed below) are created and is traditionally the most liquid measure of the money supply.

M1: M1 includes funds that are readily accessible for spending. M1 consists of: (1) currency outside the U.S. Treasury, Federal Reserve Banks, and the vaults of depository institutions; (2) traveler's checks of nonbank issuers; (3) demand deposits; and (4) other checkable deposits (OCDs), which consist primarily of negotiable order of withdrawal (NOW) accounts at depository institutions and credit union share draft accounts. Bank reserves are not included in M1.

M2: Equals M1 + savings deposits, time deposits less than $100,000 and money market deposit accounts for individuals. M2 represents money and "close substitutes" for money. M2 is a broader classification of money than M1. Economists use M2 when looking to quantify the amount of money in circulation and trying to explain different economic monetary conditions. M2 is a key economic indicator used to forecast inflation.

M3: Equals M2 + large time deposits, institutional money-market funds, short-term repurchase agreements, along with other larger liquid assets. M3 is no longer published or revealed to the public by the US central bank. However it is estimated by the web site Shadow Government Statistics

Anony,

Artikel terakhir tentang COT saya pikir sudah menjawab pertanyaan anda.

Pantas atau tidak adalah relatif. Jadi saya tidak bisa memberikan komentar.

Lalu M0 itu asalnya dari mana pak, dan bagaimana M0 itu terbentuk pada awalnya? Apakah M0 selalu berbentuk cash dan coin fisik, atau bisa juga dalam bentuk digital?

dan sekuritas seperti saham, surat hutang, kontrak futures, dan options itu masuk ke mana pak? Apakah M2 atau M3?

M0 kebanyakan negara mendefinisikan sebagai uang kertas dan koin. Ada juga yang ditambah dgn cadangan yang dimiliki oleh bank komersial. M0-plus ini disebut dengan monetary base, karena dari situ muncul kredit, melalui FRB.

Yg digital tidak masuk M0, tetapi bisa di M1, M2 dst. Karena dari monetary base, diciptakan uang baru yang berupa kredit.

Lalu apakah M1 M2 M3 adalah uang yang sama? Karena menurut sistem FRB, uang yang sama bisa dijadikan kredit berkali-kali.

@Yuni,

Sampai M2 fisiknya bisa sama dengan M1 (MB), tetapi elektroniknya beda karena ada FRB.

Untuk M3 masih ada yang lain-lain. Saya sendiri tidak terlalu mengikuti detailnya.

Post a Comment