Seorang pembaca EOWI mengatakan sudah tahu kalau

kelakuan politikus itu brengsek dan

ingin membaca yang lain dari EOWI, yaitu mengenai ekonomi. Persoalan utama dari

masalah ekonomi adalah bahwa pembuat masalahnya adalah politikus. Pertama

mereka yang membuat pengekangan-pengekangan. Misalnya untuk memulai bisnis di

Indonesia secara legal (supaya tidak diganggu yang berwenang) diperlukan waktu 48 hari. Sebelum itu, jangankan

mendirikan pabrik, membuka kantor atau mengurus surat-surat lainpun tidak bisa.

Kalau mau berdagang drugs, lain soal.

Misal lain, 30% dari penghasilan kita (orang yang relatif sukses dalam

pekerjaan) diambil pemerintah. Kalau tidak diambil, tentunya bisa kita

belanjakan dan membuat ekonomi bergarak, bukan? Pemerintah yang sok kuasa dan

berpikir mereka bisa mengontrol ekonomi, justru membuat berantakan karena the

unintended consequences (akibat yang tak terpikirkan sebelumnya) dari

peraturan-peraturannya. Terlepas dari itu semua, EOWI memang ingin menurunkan

suatu seri tulisan mengenai prahara ekonomi 2014 – 2020. Dan itu kita mulai

dari sini.

Sudah sejak lama, di EOWI, kami tidak pernah

percaya kepada calon presiden atau/dan presiden. Ketika pemilihan presiden 2014

yang dimenangkan oleh Jokowi, EOWI tidak ikut memilih. Alasannya sudah jelas,

kami tidak percaya. Walaupun orang percaya bahwa Jokowi akan pro-rakyat dan

anti kompromi yang dicerminkan dengan seringnya ia blusukan. Katanya kabinetnya akan ramping. Ternyata sekarang, rencana

susunan kabinetnya berkata lain. Kompromi politik sudah nampak. Jumlah

kementriannya tidak berbeda dengan pendahulunya (SBY). Tidak hanya itu, beberapa

programnya nanti akan lebih membebani rakyat. Porsi pendapatan negara yang

notabene dari pajak untuk subsidi BBM ini akan dialihkan ke “pembangunan” yang

belum tentu bisa dinikmati rakyat. Dengan dikuranginya subsidi BBM, artinya

rakyat harus menanggungnya harga minyak secara keseluruhan termasuk kenaikan harga bahan pokok akibat naiknya biaya transportasi. Memang pajak tidak dinaikkan, tetapi jatah/porsi

yang kembali ke rakyat dikurangi.

Disadari atau tidak, Jokowi sejak awal dari

pemerintahannya akan berhadapan dengan prahara ekonomi. Kalau sekedar problem opposisi dari

koalisi Merah-Putih di DPR, maka hal itu tidak ada apa-apanya dibandingkan dengan prahara

ekonomi 2014-2020 ini. Dalam kaitannya dengan prahara ekonomi ini EOWI tidak

perduli dengan Jokowi. Karena EOWI tidak punya misi untuk memuluskan atau

mengganggu jalannya pemerintahan. EOWI cuma tidak perduli. Misi EOWI hanya

memperingatkan dan mengedukasi pembacanya agar selamat ketika keluar dari

prahara ekonomi ini.

Suatu pertanyaan yang mendasar dalam kaitannya

penyelamatan diri (survival) dari

prahara ekonomi 2014 – 2020 ini adalah seberapa besar ketahanan ekonomi

Indonesia saat ini? Bagaimana neraca keuangan Indonesia? Informasi itulah yang

lebih penting bagi pembaca EOWI yang setia dari pada masalah Jokowi. Dan hal itu yang akan kita bahas dalam

tulisan ini.

Apa yang membuat rupiah kuat atau lemah? Itu

adalah pertanyaan yang menjadi dasar diskusi pada tulisan ini. Anggap saja

rupiah seperti barang. Jika ada ketidak-seimbangan antara permintaan dan

pasokan maka akan terjadi penyesuaian harga. Harga akan naik jika ada

kelangkaan yang tidak bisa memenuhi permintaan. Hal ini bisa terjadi karena

tiga sebab, yaitu barangnya tidak ada atau permintaannya meningkat drastis atau

kedua-duanya secara bersamaan. Dalam masalah mata uang, yang disebut dengan

pasokan sifatnya relatif. Misalnya, jika dikatakan bahwa permintaan rupiah

meningkat, maksudnya adalah relatif terhadap pasokan dollar.

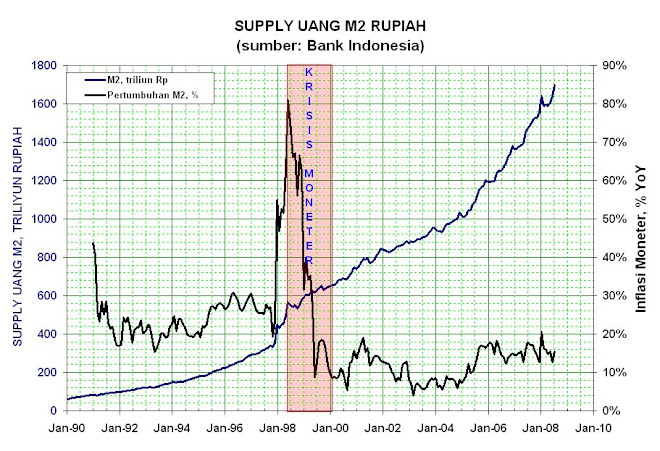

Sepanjang dekade 2000 – 2010, nilai tukar rupiah relatif

kuat dalam arti tidak turun sepanjang dekade ini. Hal ini paralel dengan:

- Pertumbuhan

ekonomi Indonesia yang cukup bagus. Ini lebih banyak sebagai penyebab

penguatan rupiah

- Rasio hutang

total (pemerintah dan swasta) terhadap GDP di Indonesia menurun dari 63% pra-krismon

1997 (atau 158% di tahun 1998 setelah krismon) menjadi 37% di tahun 2014.

Tetapi jangan gembira dulu, sebab secara nominal hutang total Indonesia

meningkat dari $150 milyar pra-krismon 1998 menjadi dua kali lipat $ 335

milyar di tahun 2014.

- Rasio

hutang pemerintah terhadap GDP menurun dari 150% di tahun 1998, sampai

hanya 24% saja di tahun 2014.

- Cadangan

devisa Indonesia meningkat mencapai titik tertingginya pada $ 124 milyar.

- Nilai

tukar rupiah terhadap US dollar secara bertahap mengalami penguatan dan

titik tertingginya dicapai pada tahun 2011, yaitu Rp 8,500 per US dollar.

Ekonomi bukan sains, melainkan hanya sekumpulan

opini. Tidak ada rumus-rumus yang berdasarkan observasi, melainkan hanya

berdasarkan opini. Di dalam pembahasan kali ini akan digunakan perbandingan

saja untuk memperoleh kesahihan secara keilmuan. Dan perbandingan itu adakalanya akan

merujuk pada krismon 1998 yang merupakan prahara moneter yang besar (tetapi

bukan yang terbesar) yang pernah terjadi di Indonesia. Kenapa krisis moneter

1998 diambil sebagai rujukan karena Prahara

2014 – 2020 menurut perkiraan EOWI adalah prahara moneter/ekonomi dunia yang

terbesar yang akan anda lihat sepanjang hidup anda. Tidak ada krisis global

yang lebih parah yang akan anda lihat selama hidup anda selain prahara yang

akan datang di kurun 2014 – 2020.

Kita akan melihat perbedaan kondisi internal dan

eksternal Indonesia antara sekarang dengan 1998. Hal ini perlu diperhitungkan

karena pada akhirnya, kedua kondisi inilah yang akan menentukan berat atau

ringannya pukulan terhadap rupiah serta kondisi moneter Indonesia.

Krisis Global Terbesar Sepanjang Hidup, bukan Krisis Regional

Pada tahun 1998, ketika krismon melanda Indonesia,

negara-negara ekonomi besar di dunia, seperti US, Eropa, Cina (yang pada waktu

itu belum terlalu besar) sedang dalam fase ekspansi. Sejak runtuhnya Uni Soviet

di tahun 1991, perang nyaris tidak ada, perang dinginpun usai. Hal ini

memungkinkan ekonomi melakukan ekspansi ke arah yang lebih produktif bukan dan tidak lagi

terfokus pada penciptaan peralatan perang. Tetapi proses ini kemudian kebablasan,

yaitu dilanjutkan dengan aksi spekulasi (saham teknologi di bursa Nasdaq) di

akhir dekade 1990, yang selanjutnya meletus di tahun 2000. Memang ada beberapa bubble dan krisis moneter yang terjadi

hampir bersamaan di beberapa bagian dunia ini, seperti krisis LTCM (1998), krisis

moneter Russia (1998), krisis moneter Argentina (1999 – 2002), atau jauh

sebelum tahun 1998 yaitu krisis tequila Mexico (1994). Tetapi sifatnya hanya

regional dan yang terkena bukan adalah negara-negara yang secara ekonomi

mendominasi perekonomian dunia. Dengan kata lain skala krisis 1998, tidak

global sifatnya. Dan negara-negara berekonomi besar masih bisa membantu melalui badan-badan

perekonomian dunia seperti IMF. Indonesia dibantu oleh IMF, Paris Club, dan

lainnya.

Prahara moneter 2014 – 2020 yang akan datang ini

sifatnya global. Yang terkena termasuk negara-negara dengan ekonomi besar.

Seperti Amerika Serikat, Jerman dan Uni Eropa, Jepang, dan juga Cina. Yang

pasti, Uni Eropa saat ini belum pulih. US juga demikian. Jepang masih loyo

sejak krisis deflationary yang

melandanya di tahun 1990 (sudah 25 tahun lamanya).

Eropa (baca: Jerman) dan US punya latar belakang

penyebab yang sama dan ini dijelaskan secara panjang lebar di laman EOWI Gejolak2014 – 2020.

Intinya ada 3 poin:

- Motor

penggerak ekonomi – baby boomer,

memasuki masa pensiun artinya,

- Puncak

konsumsinya sudah lewat

- Hutang

(pemerintah dan swasta/konsumen) yang dulunya membengkak, sekarang swasta/konsumen

sedang menurunkan level hutangnya (deflasi).

- Bubble di sektor saham US siap meletus

- Pelaku

ekonomi menumpuk dollar dan mementahkan usaha penggelontoran likwiditas

the Fed dan bank-bank sentral

Krisis di Jepang sejak 25 tahun lalu punya

penyebab yang sama. Hanya saja hal itu terjadi 25 tahun lalu dan sampai

sekarang tidak ada generasi yang baru yang punya kekuatan berkonsumsi seperti

bapak-bapak mereka karena faktor besarnya jumlah populasinya. Sedangkan di pihak lain roda ekonomi digerakkan oleh konsumsi dan

produksi. Tanpa pertumbuhan konsumsi ekonomi juga tidak akan tumbuh.

Cina punya bubble

di sektor properti (dan kredit) yang sangat besar dan siap meletus. Dan

negara-negara yang berbasis komoditi seperti Australia, Canada dan Indonesia

punya banyak persamaan dengan Cina. Setidaknya, bubble properti di Cina adalah penyebabnya. Bubble di negara-negara berbasis komoditi punya akar yang sama,

yaitu investment bubble di Cina yang

memerlukan banyak bahan komoditi. Dengan kata lain bubble di Australia, Canada, Indonesia, Afrika Selatan adalah anak

yang dilahirkan oleh investment bubble

di Cina.

Krisis

moneter 1998 tidak bisa disamakan dengan prahara 2014 – 2020. Krisis pada

periode 2014 – 2020 negara-negara ekonomi besar terkena badai, sehingga tidak

bisa membantu apa-apa. Setidaknya permintaan barang dari negara-negara ini

masih bertahan. Pada periode 2014 – 2020 hal seperti ini tidak lagi bisa

diharapkan. Demikian juga dengan badan-badan moneter internasional seperti IMF,

akan klabakan, dan tidak mampu

membantu. Prahara ini terlalu besar dan luas cakupannya untuk badan seperti IMF,

world bank dan juga badan-badan kerja sama bilateral dan regional lainnya.

Seperti misalnya negara-negara BRICS (Brazil, India, China, South Africa)

baru-baru ini mendirikan the New Development Bank (NDB) dengan modal awal $50 milyar

dan Contingent Reserve Arrangement (CRA) yang bermodal $100 milyar, yang salah

satu tujuannya untuk membantu anggotanya jika ditimpa kesulitan ekonomi/moneter.

Indonesia sendiri juga sudah menandatangani perjanjian bilateral dengan Cina 3

tahun currency swap sebesar 100 milyar

yuan atau 175 trilliun rupiah ($15 milyar). Disamping dengan Cina, Indonesia

juga punya kerja sama dengan Asean. Apakah semua ini akan membantu? Kuncinya

ada pada jawaban pertanyaan ini: “Kalau Cina atau negara manapun yang menanda-tangani

perjanjian dengan Indonesia, secara bersamaan dilanda prahara ekonomi/moneter,

apakah mereka juga tidak butuh bantuan? Kalau demikian, alih-alih membantu,

bukankah mereka juga butuh bantuan?”. Akan berada dimana nantinya Paris Club

yang membantu Indonesia pada masa krisis 1998? Silahkan jawab sendiri.

Krisis Deflationary, bukan Inflationary Pelaku Pasar Menumpuk US

Dollar

Seperti dikatakan sebelumnya bahwa krisis kali ini

berbeda dengan krisis sebelumnya yang pernah anda lihat dalam hidup anda.

Biasanya yang anda lihat adalah krisis di masa inflationary. Krisis kali ini adalah deflationary. Biasanya hanya terjadi sekali dalam hidup anda. Apa

itu krisis deflationary? Intinya,

krisis dimana para pelaku ekonomi melakukan deleveraging.

Konsumen yang biasanya menggunakan fasilitas kredit sebagai leverage, di masa ini dikurangi.

Leverage disini maksudnya adalah kemudahan dalam arti, jika menggunakan

kemampuan saat itu, pembelian tidak bisa dilakukan, tetapi dengan berhutang,

kemampuan membeli menjadi ada. Sama juga dengan perusahaan, tanpa berhutang,

kemampuan berekspansi terbatas. Tetapi dengan hutang kemampuan ekspansi

diciptakan. Deleveraging artinya mengurangi penggunaan hutang, selanjutnya

berdampak pada ekspansi bisnis.

Deflasi adalah fenomena psikologi. Dan pada

periode Kondratieff winter, penyakit

psikologis ini melanda konsumen, produsen dan juga banker-banker komersial. Sehingga

kredit murah dari bank sentral pun tidak digubris. Bank sentral, seperti the Fed, walaupun telah

mencetak uang dan membanjiri ekonomi dengan dengan uang, tetapi respons yang

diharapkan dari pelaku ekonomi (konsumen dan produsen) tidak kunjung datang.

Yang ada dari dari spekulan. Banker-banker komersial enggan mengucurkan kredit

dan pelaku ekonomi juga enggan mengambil kredit. Walaupun seandainya bank-bank

sentral mengambil alih peran bank komersial dalam hal menyalurkan kredit, belum

tentu pelaku ekonomi (bisnis dan konsumen) mau mengambil kredit Kredit sulit

diperoleh, roll-over sudah selayaknya juga

akan sulit. Dan juga peminat kredit juga susut jumlahnya. Menumpuk cash menjadi tema yang populer di masa deflationary. Uang yang dicetak the Fed

dan bank-bank sentral lainnya menjadi mandeg, tidak mengalir, tidak digunakan

secara berulang-ulang. Ini terlihat pada velocity

of money yang terus menurun. Tanda dari pelaku ekonomi yang menumpuk cash.

Chart – 1 Velocity of Money yang turun terus

Hutang Jangka Pendek dan Cadangan Devisa

Pada saat Indonesia harus berdiri sendiri, titik ketahanan

Rupiah yang bisa memicu kejatuhannya adalah besarnya hutang jangka pendek

dibandingkan dengan cadangan devisa. Jika cadangan devisa tidak cukup untuk

membayar hutang yang jatuh tempo, maka tamatlah riwayat rupiah. Catatan: pada

masa deflationary, roll-over hutang

mungkin akan lebih sulit dibandingkan pada masa normal. Pernyataan-pernyataan ini cukup masuk akal bukan?

Sebenarnya bukan hutang jangka pendek saja yang

menjadi titik lemah/kuat dari rupiah. Secara umum adalah perbedaan antara

cadangan devisa dan keperluan untuk pembayaran, apakah itu pembayaran hutang yang

jatuh tempo atau menutup defisit perdagangan atau menutup modal asing yeng

keluar.

Indonesia selama 11 tahun masa comodity bull market (2000 – 2011),

memperoleh dana asing dari surplus perdagangan bahan-bahan tambang. Disamping

itu juga dana dollar masuk dari investasi langsung di sektor pertambangan atau

yang tidak langsung dipengaruhi oleh booming

di sektor pertambangan. Oleh sebab itu cadangan devisanya melonjak naik secara

parabolik. Nilai ini naik dari $16.6 milyar di tahun 1997 saat krismon, ke $

108.8 milyar di saat comodity bull market

berakhir tahun 2012. Kemudian turun menjadi $ 96.3 setahun setelah puncak dari comodity bull market (2013). Di awal comodity bull market cadangan devisa

Indonesia hanya $ 28.5 milyar saja. Ini kenaikan yang cukup tinggi. Memang

setelah krismon Asia 1998 ada

kecenderungan bagi negara-negara berkembang (merging markets) yang terkena

krismon untuk menumpuk cadangan devisa untuk mencegah krismon-krismon dimasa

datang. Jadi kenaikan yang drastis ini tidak perlu diherani.

Chart – 2 Cadangan Devisa Indonesia, turun tahun 2011 di

akhir booming komoditi

Setahun setelah comodity bull market berakhir (2013) cadangan devisa Indonesia

melorot dari $ 108.8 milyar ke $ 96.3 milyar. Ini menunjukkan kebergantungan

Indonesia pada penjualan bahan-bahan tambang (bahan mentah). Ketika harga

barang andalannya jatuh, dan (pemerintah dan rakyatnya) enggan mengencangkan

ikat pinggang, mengurangi belanjanya maka akan terjadi defisit ganda dan

cadangan devisa pun ikut melorot. Kejatuhan

harga bahan tambang berikutnya patut diduga akan menarik cadangan devisa

ke level yang lebih rendah lagi. Dan konsekwensinya nilai rupiah akan melorot lebih dalam lagi.

Walaupun secara nominal hutang Indonesia meningkat

selama periode 2000 – 2012, tetapi rasio hutang jangka pendek dengan cadangan

devisa menurun dari 73.9% di tahun 2000 ke 39.7 % pada tahun 2012. Akan tetapi

secara nominal bertambah dari $ 21.1 milyar di tahun 2000 ke $ 43.2 milyar di

tahun 2012, atau meningkat 2 kali lipat. Jadi jangan terpukau oleh angka 39.7%

yang sering didengung-dengungkan para analis. Di bagian akhir nanti akan

ditunjukkan bahwa neraca transaksi berjalan (current account) Indonesia sudah berdarah-darah sejak tahun 2012,

yaitu sejak commodity bull masuk kandang.

Chart – 3 Rasio hutang jangka pendek Indonesia terhadap cadangan devisa

Dibandingkan dengan sesama negara berkembang dan

negara yang berbasis komoditi seperti Malaysia, Thailand (negara berkembang)

dan Brazil (berbasis komoditi) seharusnya Indonesia bisa lebih banyak

menurunkan tingkat hutangnya. Seperti Brazil misalnya, bisa menurunkan rasio

hutang jangka pendeknya terhadap cadangan devisanya dari 91% di tahun 2000

menjadi 10% saja di tahun 2012. Dengan kata lain, krisis yang akan datang ini

akan memukul rupiah lebih parah dari pada real Brazil, ringgit Malaysia atau bath

Thailand. Sekali lagi, jangan terpukau

dengan opini analis yang mengatakan bahwa hutang eksternal jangka pendek

Indonesia kecil (dibandingkan dengan cadangan devisanya).

Sistem moneter Indonesia akan terluka parah, seandainya

para kreditur hutang Indonesia tidak mau me-roll-over hutang jangka pendek

Indonesia yang jatuh tempo. Artinya maka 40% dari cadangan devisanya akan

menguap untuk membayar hutang yang jatuh tempo dalam waktu dekat ini.

Chart – 4 Rasio hutang jangka pendek beberapa negara terhadap

cadangan devisa

Chart – 4 Rasio hutang jangka pendek beberapa negara terhadap

cadangan devisa

Rasio hutang eksternal jangka pendek dan cadangan devisa, bisa dijadikan patokan akan ketahanan suatu mata uang. Tetapi bukan satu-satunya faktor. Yang paling penting adalah faktor kemauan kreditur untuk memperpanjang hutang, atau kepercayaan kreditur untuk memberi hutangan baru untuk menutup hutang yang lama. Misalnya kasus Argentina bulan Januari 2014 lalu. Walaupun posisi hutang Argentina lebih baik dari Indonesia, tetapi Argentina mengalami gagal bayar atau setidaknya mengalami kesulitan untuk membayar bond pemerintah yang berdenominasi US dollar, akibatnya peso Argentina anjlok dari ARS 5.85 per US dollar ke ARS 8. Memang bukan kejatuhan 50% atau 80%, tetapi tetap saja kejatuhan. Tetapi...... (ada tetapinya lagi)., itu yang resmi. Harga ARS resminya memang ARS 8 per US dollar, tetapi di pasar (yang tidak resmi) dimana ada transaksi harga US dollar sekitar ARS 15. Jadi secara resmi tabungan rakyat Argentina menguap 27%, tetapi tidak resminya (yang riil) menguap 61%. Lebih dari separo dari nilai tahungan menguap!!!. Satu hal lagi, dalam krisis di bulan Januari 2014 itu, tidak ada badan moneter internasional atau negara besar lain yang membantu.

Hutang Swasta, Hutang Pemerintah

Baik Pemerintah atau swasta menambah hutangnya

sejak krismon 1998. Total hutang Indonesia mencapai 2 kali lipat dari pada saat

pra-krismon 1998. Hal ini bisa bagus dan bisa buruk,

tergantung jenis hutangnya. Ada 2 jenis hutang, yang self liquidating debt, atau hutang-hutang yang dipakai untuk

hal-hal yang produktif, menghasilkan income

dan hasil incomenya dipakai untuk

membayar pokok serta bunganya. Atau non-self

liquidating debt, hutang yang tidak produktif dan untuk membayarnya harus

diambil dari pos lain. Hutang untuk konsumsi masuk ke dalam kategori ini.

Hutang pemerintah untuk membiayai jalannya pemerintahan, termasuk kategori ini.

Dan hutang yang jenis ini terus bertambah.

Yang menarik dari perjalanan hutang

total di Indonesia adalah relatif

konstan sepanjang kurang lebih 10 tahun sesudah krismon 1998 di level

$130 - $150 milyar. Nampaknya setelah kasus subprime

di akhir 2007, hutang Indonesia

meningkat secara parabolik. EOWI tidak percaya pada kebetulan. Sehingga patut

diduga dana QE (Quantitative Easing)

tidak tersalurkan ke arah pemulihan ekonomi US, melainkan ke arah spekulasi di emerging market. Jadi di samping hutang

pemerintah yang tidak produktif, juga hutang untuk berspekulasi, seperti

hutangnya Imam Semar untuk menge-short

rupiah, yang notabene juga tidak produktif, ikut menanjak.

Chart – 5 Total hutang Indonesia

Peningkatan hutang setelah krisis subprime bukanlah hal bagus. Pertama

karena kasus subprime merambat menjadi krisis global yang sampai saat ini Eropa

dan US masih belum pulih. Beberapa negara memang belum terkena dampaknya secara

nyata. Seperti Indonesia, Malaysia, Australia, Canada, Cina dan sederet lagi

seakan tidak pernah terjadi krisis. Tetapi tidak bisa dipungkiri bahwa

perekonomian global pincang dengan sakitnya perekonomian Eropa dan US. Cina

memang berusaha untuk mempertahankan pertumbuhan ekonominya dengan memfokuskan

pada pertumbuhan investasi. Tetapi hal ini tidak akan bisa bertahan lama. Siapa

yang akan menjadi konsumennya?

Ada yang menarik dari perkembangan hutang

pemerintah di Indonesia. Sejak krismon 1998, hutang pemerintah tidak lagi melulu

dalam denominasi mata uang asing. Tetapi juga mata uang rupiah. Perbandingannya

mendekati sekitar 50%-50%. Ini mungkin dimaksudkan untuk mencegah terulangnya

kembali krisis 1998.

Chart – 3 Hutang pemerintah Indonesia, % GDP dari tahun 1990

sampai 2003

Mungkin idenya bahwa kalau surat hutangnya dalam

rupiah maka yang beli adalah investor lokal dan pemerintah bisa membayarnya

dengan mencetak saja dari kertas-kertas kosong. Sebab kalau dalam denominasi

dollar, maka pemerintah harus menyediakan dollar yang harus dibelinya.

Persoalannya ialah jika pembelinya adalah investor

asing, maka pada saat membeli mereka harus menukarkan dollar mereka ke dalam

rupiah dahulu. Ini akan menyebabkan rupiah terappresiasi. Dan sebaliknya,

ketika mereka keluar dari pasar, maka rupiah yang hasil penjualan bond yang

mereka punyai akan dikonversikan ke mata uang asing, US dollar. Akibatnya

rupiah akan terdepresiasi. Sederhana bukan.

Sejak krisis subprime 2008, di samping hutang

Indonesia meningkat, rupiah juga menguat dari Rp 13,000 ke Rp 8,500. Sebabnya

ada aliran dana dari luar masuk ke Indonesia. Harga saham Indonesia naik

sekitar 400%. Surat hutang Indonesia berdenominasi rupiah juga menarik bagi

spekulan asing karena bunganya tinggi dibandingkan dengan bunga di US. Jangankan surat hutang Indonesia, junk

bond saja disabet para investor

(spekulan). Ini adalah dampak ketidak-bijakan QE, easy money yang dikeluarkan

the Fed dan bank-bank sentral lainnya. Dengan mengambil surat hutang

berdenominasi rupiah, investor (spekulan) memperoleh dua keuntungan, yaitu

bunga yang tinggi dan appresiasi rupiah.

Persoalan bagi Indonesia adalah spekulan-spekulan

asing ini sering berbaju lokal dan ketika mereka ini keluar secara hampir

serentak. Pemerintah harus punya dollar banyak. Jadi apakah itu hutang

eksternal atau internal sulit dibedakan, atau hutang jangka panjang atau jangka

pendek dan dampaknya sama saja. Akan menarik jika memang spekulan asing banyak

bermain di sektor bond lokal. Sebab ketika mereka keluar, pasar bond yang

relatif tidak likwid ini akan mengalami kemacetan, sesak, pintunya kurang

besar. Bond yield akan meroket. Untuk menunjukkan betapa sempitnya pintu

keluar, ketika krisis subprime tahun 2008 harga bond pemerintah Indonesia dalam

denominasi dollar jatuh dan bottomnya mencapai 60 sen untuk $1. Ini adalah bond

yang masih jauh jatuh temponya. Dengan kata lain, hutang jangka panjang atau

yang sudah hampir jatuh tempo punya dampak yang sama.

Akhir Bubble Properti Cina,

Canada, Australia, Indonesia

Bubble di sektor properti di Cina, Indonesia dan

negara-negara berbasis komoditi seperti Canada, Australia, Brazil nampaknya

sudah sampai pada akhirnya. Yang terjadi berikutnya apakah hanya pendinginan,

atau pengempisan secara perlahan-lahan atau meletus. Bubble biasanya meletus, berakhir dengan tidak mengenakkan.

Pemain/pekerja di sektor properti sudah merasakan adanya penurunan omzet. Pasar

sepi dan sulit bertransaksi. Banyak di antara pemain sudah keluar. Misalnya

agen yang beberapa tahun lalu membantu mencarikan rumah yang saya tempati

sekarang ini sudah keluar karena sepi order dan akhirnya bertukar profesi. Beberapa developer bahkan

menawarkan down-payment yang bisa

dicicil. Padahal arti kata down-payment

adalah bagian dari pembayaran yang tidak dicicil. Dengan kata lain, pembelian

rumah seperti itu adalah tanpa down-payment.

Ini adalah usaha-usaha yang sudah putus asa.

Dengan berakhirnya bubble di sektor properti di Cina dan negara-negara berbasis

komoditi, apakah krisis global yang berkonsekwensi appresiasi US dollar akan

berlanjut? Kita lihat saja.

Akselerasi Pengempesan Bubble

Komoditi Tambang

Sudah sekitar setahun, pengempesan bubble komoditi terhenti untuk mengambil

nafas. Dari data yang hampir sepanjang 200 tahun, commodity bear market

tidak akan merhenti sampai disini. Sikusnya adalah sekitar 30 tahun. Kalau bull marketnya dimulai tahun 2000, maka

bull market berikutnya baru dimulai tahun 2030. Setidaknya tahun 2025. Sampai

10 – 15 tahun mendatang, harap bahan-bahan komoditi akan menjadi primadona

lagi. Konsekwensinya adalah, pendapatan pemerintah NKRI akan turun. Penerimaan

US dollar juga akan menyusut. Pemasukan devisa juga turun. Selanjutnya rupiah

akan sakit. Dalam beberapa tahun mendatang, pengempesan bubble di sektor komoditi akan mengalami akserasi, sejalan dengan

melambatnya ekonomi Cina, meletusnya bubble

properti Cina. Itu adalah konsekwensi logis saja.

Yang lebih penting lagi, karena sampai 10 – 15

tahun ke depan di sektor komoditi mengalami perlambatan tidak banyak memerlukan

investasi, FDI (Foreign Direct Investment)

menurun dan uang hasil eksport komoditi akan ada kecenderungan untuk diparkir

di luar negri. Dengan menurunnya FDI yang cukup besar di sektor bahan tambang,

pemasukan dollar ikut melambat (kalau tidak mau dibilang terhenti). Dan semua

ini bisa terlihat pada defisit neraca transaksi berjalan NKRI yang

berdarah-darah selama 2 tahun terakhir ini.

Tanda-Tanda Perdarahan di Neraca Transaksi Berjalan

Kejatuhan rupiah dari Rp 8,500 ke Rp 12,000 per

US$ nya selama 2 tahun ini, hanyalah pembukaan, prelude dari kejatuhan berikutnya yang lebih dalam. Itu bisa

dilihat dari kurva neraca transaksi berjalan NKRI (Chart-6). Selama 11 tahun

(2000 – 2011) commodity bull market,

Indonesia selalu mengalami surplus pada neraca transaksi berjalannya yang

membuat cadangan devisa NKRI menanjak hampir 4 kali lipat selama dekade 2000an

(Chart-2). Padahal kalau dilihat pada Chart-6, “goyangan” surplus pembayarannya

hanya di sekitar US$ 2 – US$ 4 milyar per kwartal saja. Ketika commodity bull market usai dan

digantikan dengan commodity bear market

(2011 – 2030?), terlihat “goyangan” defisit pembayaran mencapai kisaran minus

US$ 4 sampai minus US$ 10 milyar per kwartal. Berarti selama kejatuhan bahan

komoditi, pengurasan cadangan devisa NKRI adalah dua sampai 4 kali lebih

volatile dari pada penumpukannya di tahun 2000 – 2011.

Chart – 6 Neraca transaksi berjalan Indonesia, defisit sejak

akhir boom komoditi 2011

Perlu dicatat bahwa tahun 2012 dan 2013 sekitar

$24 - $30 milyar dari defisit neraca transaksi yang keluar pertahunnya tidak

banyak dari dana investasi portfolio. Pemerintah masih bisa menambal cadangan

devisanya dengan mengeluarkan surat hutang (obligasi) berdominasi dollar di

tahun 2014. Tidakan ini adalah mengulur waktu saja. Saat ini orang masih

berpikir surat hutang pemerintah dalam US dollar adalah lebih baik atau sama

dengan cash US dollar. Yang pasti

investor sudah tahun, surat obligasi berdenominasi rupiah tidak sama dengan yang

berdenominasi dollar walaupun kuponnya lebih tinggi. Nilai rupiah dalam 2 tahun

terakhir ini sudah jeblok 25% yang tentu saja

tidak bisa diimbangi dengan kupon. Pada saatnya investor akan tersadar bahwa

obligasi dollar NKRI tidak sama dengan US bond. Pasarnya terlalu kecil. Pada

saat krisis, pasar hutang Indonesia beku, ceritanya akan lain, mengulur waktu

tidak akan bisa lagi.

Pesan EOWI, bersiaplah menghadapi ombak gelombang

yang tinggi. Pelayaran tidak akan mulus.

Peraturan Untuk Membendung Rontoknya Rupiah

Mau dipercaya atau tidak, sebenarnya Bank

Indonesia (BI) tahu bahwa posisi rupiah cukup rapuh. Oleh sebab itu, BI merasa

perlu untuk membuat benteng pertahanan untuk menjaga rupiah. Beberapa waktu

lalu pemerintah NKRI memberlakukan peraturan baru, bahwa pembelian mata uang

asing lebih dari US$ 100,000 harus disertai bukti underlayingnya. Maksudnya, adalah bahwa setiap pembelian US$ diatas

US$100,000 harus ada alasan kepentingannya dan disertai dengan dokumen pendukungnya

(seperti invoice) sebagai bukti

adanya transaksi bisnis, bukan sekedar untuk investasi portfolio, hedging dan

spekulasi. Peraturan ini dimaksudkan untuk mencegah adanya volatility, yang diperkirakan akan membuat reaksi panik dari pelaku

pasar. Pemerintah menghendaki kontrol terhadap nilai rupiah. Kalau mau jatuh,

yang diinginkan adalah jatuh yang teratur.

Beberapa waktu lalu, pemerintah (BI) juga menghimbau pelaku bisnis untuk tidak memborong dollar untuk memenuhi kewajiban mereka pada bulan-bulan mendatang. Bisa beli nanti saja dan tidak usah khawatir harga US dollar naik. Kalau perlu lakukan saja lindung nilai. Kalau saya jadi pelaku bisnis, akan bertanya: "Siapa yang menjamin?". Dan hedging juga ada biayanya. Siapa yang mau bayar?

Ada pepatah yang mengatakan: “Jika pemerintah menginginkan kontrol, hasilnya adalah ketidak pastian.”

Adanya pembatasan-pembatasan membuat pelaku ekonomi dan investor menjadi

curiga. Setiap ada satu peraturan/pembatasan keluar, artinya ruang gerak

dibatasi. Kalau ruang gerak dan aturan main diubah-ubah, akan timbul pertanyaan

dari pelaku ekonomi dan investor: “Kapan peraturan yang merugikan saya akan

dimunculkan?” Ini yang disebut rasa ketidak pastian. Perubahan-perubahan yang

mengarah pada kerugian seseorang bisa dianggapnya sebagai resiko. Dengan kata

lain, perubahan level kontrol-kendali merupakan ketidak pastian bagi investor

dan pelaku ekonomi.

Investor juga cerdik dan banyak akalnya mencari

celah. Pemerintah tidak bisa mencegah keluarnya US dollar ketika pengelola dana

asing bisa menunjukkan adanya redemption di luar negri. Juga dengan pasar

derivative yang hampir tidak ada regulasinya. Pasar uang di Indonesia relatif

kecil. Transaksinya hanya sekitar $ 5 milyar saja perharinya kalau sedang ramai

dan hanya $ 3 - $ 4 milyar saja kalau sedang sepi. Ibaratnya pasar yang kecil

seperti ini pintu yang sempit. Jika semua orang mau keluar......, akan terjadi

gejolak. Mungkin secara kekuatan dan potensial, kondisi Indonesia masih bagus,

tetapi pintu keluarnya kecil yang bisa menimbulkan panik.

Okey, kita ringkas saja cerita yang panjang tadi. Ringkasnya:

Dibandingkan dengan kondisi tahun 1998, posisi

rupiah saat ini jauh lebih baik. Sayangnya prahara, tornado 2014 – 2020 tipenya

bukan 25 year storm tetapi adalah lifetime storm (badai yang terjadi seumur

hidup manusia) ukurannya besar. Jadi walaupun posisi rupiah lebih baik dari

pada tahun 1998, tetapi belum tentu kuat dan tegar menghadapi badai moneter 2014 – 2020.

Rupiah punya beberapa titik lemah. Pertama, selama

habisnya periode commodity bull market

tahun 2011, neraca transaksi berjalan NKRI sedang berdarah-darah. FDI di sektor

komoditi pertambangan sudah susut karena berakhirnya commodity bull market. Dan uang hasil penjualan bahan tambang

cenderung untuk diparkir di luar negri (diparkir di dalam negri untuk apa? Toh

tidak ada gunanya). Di samping itu juga karena defisit perdagangan. Ekspor

andalan NKRI harganya sedang jatuh.. Dan akan jatuh lagi dikemudian hari,

sampai 10 - 15 tahun ke depan.

Berikutnya, hutang eksternal jangka pendek NKRI

sekitar 40% dari cadangan devisa dan prosentase ini meningkat dengan

berjalannya waktu. Bayangkan kalau tidak bisa diroll-over, berapa sisa cadangan devisa NKRI untuk mempertahankan

rupiah? Kenyataannya money velocity

di US terus menurun, artinya ada kecenderungan pelaku busines lebih suka

menahan cash dari pada invest. Kedepannya cari hutangan baru

akan lebih sulit.

Berikutnya, pasar uang Indonesia kecil. Ketika

investor keluar, akan menimbulkan gejolak. Pemerintah tidak akan bisa meredam

gejolak ini. Ketika tahun 1998, US dollar melejit sampai Rp 15,000 dan jatuh

lagi ke Rp 6,000 yang kemudian stabil di kisaran Rp 9,000 per dollar. Itu overshoot sebesar 60%. Hal semacam ini

berpotensi terjadi lagi.

Selanjutnya, adanya perjanjian kerja sama (bilateral atau

regional), currency swap

atau sejenisnya tidak akan ada gunanya, karena semua anggotanya akan

membutuhkan dana pada saat krisis.

US dollar beberapa waktu lalu mengalami rally.

Indeks US dollar sempat menembus level 86, suatu level yang sudah lama tidak

pernah dicapai. Terhadap rupiah sempat mencapai Rp 12,250. Harga minyak Texas Intermediate

sempat ke level $ 80 per bbl. Jangan berpikir krisis sudah dimulai. EOWI

percaya bahwa rupiah akan menguat, harga minyak juga menguat dan US dollar

melemah dulu. Perjalanan tidak seperti jalan yang lurus dan monotone. Ada naik,

ada turun dan ada berbelok. Demikian juga dengan nasib rupiah. Tetapi saecara

fundamental akan bergerak turun.

Sekian dulu jaga kesehatan dan tabungan anda

baik-baik. Siapkan strategi investasi dan bisnis anda untuk lingkungan deflationary, bukan inflationary. Sampai lain cerita tentang bagaimana mengambil keuntungan dimasa

krisis. (Jakarta 20 Oktober 2014)

Disclaimer: Ekonomi (dan investasi) bukan sains dan tidak pernah dibuktikan secara eksperimen; tulisan ini dimaksudkan sebagai hiburan dan bukan sebagai anjuran berinvestasi oleh sebab itu penulis tidak bertanggung jawab atas segala kerugian yang diakibatkan karena mengikuti informasi dari tulisan ini. Akan tetapi jika anda beruntung karena penggunaan informasi di tulisan ini, EOWI dengan suka hati kalau anda mentraktir EOWI makan-makan.

![[Most Recent USD from www.kitco.com]](http://www.weblinks247.com/indexes/idx24_usd_en_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/images/sp_en_6.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/gold/t24_au_en_usoz_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/silver/t24_ag_en_usoz_2.gif)