(Minggu ke III, September, 2007)

September Crash yang Mungkin Tidak Terjadi

Judul artikel ini saya ganti menjadi Krisis Ekonomi Monitoring, agar lebih tepat saja. Crash bisa terjadi, bisa juga tidak. Judul baru ini untuk mengakomodasi kalau pasar bereaksi secara perlahan menuju titik terendahnya, dengan kata lain mati perlahan-lahan. Kata crash mengandung unsur cepat dan dramatis.

The Fed – Helicopter Ben – menurunkan suku bunga the Fed sebesar 50 basis point sehingga menjadi 4.75%. Pasar modal menyambut gembira dan indeks harga saham DOW Industrial melonjak. Awalnya saya pikir bahwa pasar saham akan rally sampai tahun depan. Secara siklus, menjelang pemilihan presiden US, biasanya bursa saham akan marak. Tetapi setelah melihat data-data lebih detail dan melihat sejarah maka saya berganti pikiran. Antara lain bahwa sektor transportasi dan semi konduktor tidak ikut rally. Padahal sektor-sektor ini bisa dijadikan indikator apakah ekonomi US kedepan masih menunjukkan optimisme. Ternyata tidak. Akhirnya saya simpulkan bahwa untuk jangka pendek mungkin pasar akan positif tetapi tidak untuk jangka menengah atau jangka panjang. Beberapa bulan kedepan ekonomi US akan memasuki resesi, dan hal ini akan mengibas ke seluruh dunia termasuk pasar modal. Oleh sebab itu saya masih bearish terhadap saham secara umum dan bullish terhadap emas/perak dan saham sektor ini. Emas/perak adalah investasi dimasa krisis.

Review minggu ini dan minggu depan kita akan membahas mengenai gejala-gejala krisis yang ada sekarang ini dan skenario krisis yang berpontensi dalam beberapa bulan didepan. Dan juga bagaimana menghadapinya.

Krisis Sudah Menyebar

Harus diakui bahwa krisis moneter sudah menyebar. Dan reaksi bank sentral sudah mengikuti pakem standard. Glontorkan liquiditas.

Beberapa waktu lalu Northern Rock (NR) di Inggris dan Irlandia dirush. Seperti di US kasusnya berkaitan dengan sub-prime lending.

http://www.dailymail.co.uk/pages/live/articles/news/news.html?in_article_id=482063&in_page_id=1770

http://www.independent.ie/national-news/bank-customers-rush-to-withdraw-savings-1081441.html

http://www.dailymail.co.uk/pages/live/articles/news/news.html?in_article_id=482044&in_page_id=1770

Nasabah bank berbondong-bondong untuk menarik uangnya dari NR bank (lihat gambar). Mereka baru mau bubar setelah Bank of England berjanji akan menalangi/membayari uang nasabah yang tidak bisa dibayarkan NR bank.

September Crash yang Mungkin Tidak Terjadi

Judul artikel ini saya ganti menjadi Krisis Ekonomi Monitoring, agar lebih tepat saja. Crash bisa terjadi, bisa juga tidak. Judul baru ini untuk mengakomodasi kalau pasar bereaksi secara perlahan menuju titik terendahnya, dengan kata lain mati perlahan-lahan. Kata crash mengandung unsur cepat dan dramatis.

The Fed – Helicopter Ben – menurunkan suku bunga the Fed sebesar 50 basis point sehingga menjadi 4.75%. Pasar modal menyambut gembira dan indeks harga saham DOW Industrial melonjak. Awalnya saya pikir bahwa pasar saham akan rally sampai tahun depan. Secara siklus, menjelang pemilihan presiden US, biasanya bursa saham akan marak. Tetapi setelah melihat data-data lebih detail dan melihat sejarah maka saya berganti pikiran. Antara lain bahwa sektor transportasi dan semi konduktor tidak ikut rally. Padahal sektor-sektor ini bisa dijadikan indikator apakah ekonomi US kedepan masih menunjukkan optimisme. Ternyata tidak. Akhirnya saya simpulkan bahwa untuk jangka pendek mungkin pasar akan positif tetapi tidak untuk jangka menengah atau jangka panjang. Beberapa bulan kedepan ekonomi US akan memasuki resesi, dan hal ini akan mengibas ke seluruh dunia termasuk pasar modal. Oleh sebab itu saya masih bearish terhadap saham secara umum dan bullish terhadap emas/perak dan saham sektor ini. Emas/perak adalah investasi dimasa krisis.

Review minggu ini dan minggu depan kita akan membahas mengenai gejala-gejala krisis yang ada sekarang ini dan skenario krisis yang berpontensi dalam beberapa bulan didepan. Dan juga bagaimana menghadapinya.

Krisis Sudah Menyebar

Harus diakui bahwa krisis moneter sudah menyebar. Dan reaksi bank sentral sudah mengikuti pakem standard. Glontorkan liquiditas.

Beberapa waktu lalu Northern Rock (NR) di Inggris dan Irlandia dirush. Seperti di US kasusnya berkaitan dengan sub-prime lending.

http://www.dailymail.co.uk/pages/live/articles/news/news.html?in_article_id=482063&in_page_id=1770

http://www.independent.ie/national-news/bank-customers-rush-to-withdraw-savings-1081441.html

http://www.dailymail.co.uk/pages/live/articles/news/news.html?in_article_id=482044&in_page_id=1770

Nasabah bank berbondong-bondong untuk menarik uangnya dari NR bank (lihat gambar). Mereka baru mau bubar setelah Bank of England berjanji akan menalangi/membayari uang nasabah yang tidak bisa dibayarkan NR bank.

Northern Rock kena rush (Sumber dari: The 5 minutes) – Tidak beda jauh dari krismon di Indonesia.

Sekilas Ekonomi Indonesia: Umat Islam Difitnah

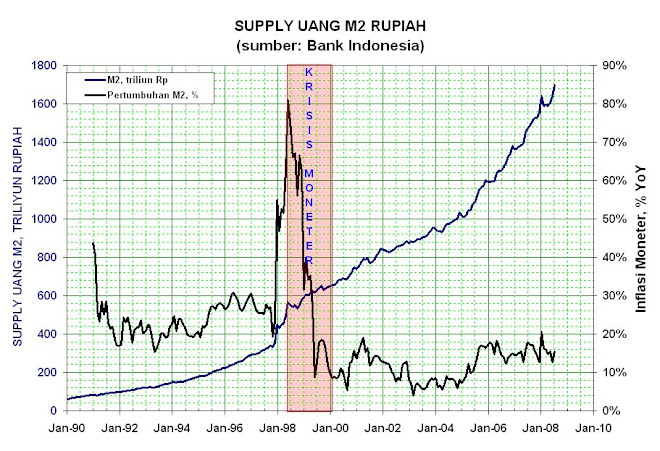

Kita selalu disuguhi pernyataan bahwa pada saat Ramadan harga-harga naik karena orang yang berpuasa disiang hari akan berpesta sepanjang malam setelah berbuka dan hal ini menyebabkan inflasi. Seakan-akan bahwa inflasi adalah fenomena demand-supply di pasar dan penyebabnya adalah umat Islam yang berpuasa. Itu mungkin fitnah. Dugaan saya ini bukan tidak ada dasarnya.

Dua hari lalu saya membaca di koran bahwa pemerintah mengucurkan 45 trilium uang kartal. Itu adalah ekspansi moneter, atau man-made inflation, inflasi yang dibuat oleh BI, bukan kenaikan harga melalui mekanisme supply dan permintaan. Buktinya harga perak dan emas naik. Emas menembus level Rp 200,000/gr bahkan mencapai Rp 222,000/gr. Memangnya anda makan emas/perak pada bulan puasa? Dari survey yang saya buat di kantor, ternyata banyak teman sekerja yang makan lebih sedikit dari biasanya. Jadi anggapan bahwa bulan puasa adalah pesta di malam hari adalah mitos.

Pintar dan kejam sekali pemerintah, menciptakan mitos, memfitnah dan membuat inflasi (baca: menarik pajak tabungan). Kejadian ini memperkuat bahwa memegang emas sampai paling tidak bulan Maret 2008, adalah strategi penangkal jurus-jurus busuk para politikus.

Ekonomi US: Cukupkah 0.50%?

Cukupkah pemotongan suku bunga 0.50%? Saya pikir tidak. Saya kutipkan ucapan dari ekonom terkenal yang sudah mati lama. Kalau dia masih hidup, mungkin Ben Bernanke (juga Alan Greenspan) perlu berdebat lama dengan dia mengenai jurus penangkal pemotongan suku bunga 0.50% itu.

“There is no means of avoiding the final collapse of a boom brought about by credit (debt) expansion.” -Ludwig von Mises

Seperti yang dalam pembahasan waktu lalu, di sektor KPR US, sampai bulan Maret 2008 nanti gelombang perubahan suku bunga dari suku bunga penggoda yang rendah ke suku bunga mengambang yang berpotensi naik terus jika dirasa resiko meningkat. Saat ini saja bisa mencapai 2%-3% dari bunga penggoda (teaser). Suku bunga pinjaman kemungkinan meningkat, walaupun suku bunga the Fed turun. Bersama turunnya suku bunga the Fed seakan the Fed mengorbankan US$. Maka dollar melemah, investor melepas US T-Bond dan harga kredit dalam US$ akan lebih mahal karena kreditor memasukkan faktor resiko penurunan nilai US dollar. Dengan kata lain, sektor KPR US masih rawan. Tidak hanya itu, projek-projek yang memerlukan external funding akan lebih sulit dan mahal. Dari sudut ini, bisa disimpulkan agar menghindari saham perusahaan yang tidak punya cash untuk membiayai projek-projeknya.

Terhadap bursa saham, penurunan suku bunga ini juga tidak berpengaruh terhadap trendnya. Pengalaman tahun 2001 – 2003 menunjukkan penurunan suku bunga tidak mempengaruhi trend. Lihat Chart-1. The Fed mulai memangkas suku bunganya pada bulan May 2001 sebesar 0.50% dan berlanjut selama 2 tahun dari 6.5% ke 1%. Awalnya indeks Dow Industrial naik tetapi beberapa minggu kemudian turun lagi mengikuti trendnya. Secara keseluruhan dalam periode bear pemurunan Dow dari puncaknya di 11700an (2000) ke 7300an kurang dari 3 tahun kemudian. Terpangkas kurang lebih 35%. Demikian juga dengan dollar. Dollar index turun dari level di atas 120 ke level 80an dalam waktu 3 tahun. Terpangkas hampir 35%. Jadi nilai riil Dow terpangkas hampir 60%. Sepanjang tahun 2001 dan seterusnya harga bahan komoditi dan emas naik terus terhadap dollar.

Chart-1

Penurunan suku bunga hanya merubah crash dan depresi ala 1930an menjadi ekonomi sontoloyo (pelan-pelan kualitas hidup dan nilai asset turun). Jepang ditahun 1990an contohnya. Sampai sekarang (setelah 17 tahun kemudian) walaupun suku bunga BoJ hanya 0.5%, index Nikkei levelnya tidak lebih tinggi dari 50% level tertingginya.

Chart-2

Katanya thesis doktoral Ben Bernanke adalah mengenai depresi 1930. Dia juga murid yang baik, belajar dari pengalaman lalu. Tetapi, pendapat saya dia “misguided”. Dia bisa menyimpulkan bahwa krisis di tahun 2001-2003, Greenspan kurang aggressive dalam memotong suku bunga the Fed. Ini hipotesa saya. Mungkin Ben akan lebih aggressive dalam memotong suku bunga the Fed dimasa mendatang. Ini akan berakibat jebolnya nilai uang (dimotori oleh US$). Dengan kata lain, asset riil dan liquid seperti emas/perak akan terbang.

Saya tidak bermaksud membandingkan kasus subprime lending 2007 dengan creative accounting Enron 2001. Terus terang, pemotongan suku bunga the Fed untuk kasus subprime sudah terlambat dibandingkan dengan creative accounting. Greenspan mulai memangkas suku bunganya untuk merenspons keadaan ekonomi pada bulan May 2001 dimana index Dow sempat turun 15%, bukan krisis Enron. Krisis Enron mulai merebak pada bulan Agustus 2001. Kemudian Sept. 11, menyusul. Sedangkan Ben kelihatannya lebih reaktif dari pada Greenspan, dengan bertindak setelah subprime lending menghantam. Jadi wajar kalau kita berasumsi bahwa Ben akan lebih aggresive dalam memotong suku bunganya di masa depan. Dengan catatan bahwa Ben tidak perduli lagi dengan nilai dollar. (Orang US mana yang perduli kalau hutang negara mereka mencapai $ 10 trilliun dan total hutang mencapai lebih dari $ 40 trilliun? Kehancuran dollar akan menurunkan nilai riil dari hutang.)

Arab dan Cina Membuat Dollar Semakin Beresiko

Cina saat ini memegang $ 1.3 trilliun sebagai cadangan devisanya. Negara-negara Arab, Russia juga memegang petro-dollarnya. Khusus negara-negara Arab, terutama Saudi, riyalnya di-peg terhadap US$. Dengan adanya ekspansi moneter di US, maka mau tidak mau Saudi juga ikut mencetak riyal. Ini juga berlaku bagi Cina yang ingin secara bertahap mengambangkan yuan. Ekspansi moneter M3 di kedua negara ini di atas 20%. Bayangkan kalau jutawan-jutawan Saudi dan Cina melihat nilai tabungannya turun terus. Untuk jutawan Cina, mereka masih melirik ke bursa Hongkong. Tetapi, jutawan Saudi yang bursa sahamnya baru saja terhantam crash, saham bukan pilihan. Wajar kalau kita berasumsi bahwa jutawan Saudi akan lari ke emas. (Catatan: katanya Saudi akan melepas peg riyal terhadap US$. Kalau tindakan ini bisa dilihat sebagai penghianatan Saudi terhadap US dan keamanan Saudi masih bergantung pada US, apakah langkah ini bisa terjadi dalam waktu dekat?).

Bank sentral Cina punya problem sendiri. Dengan $1.3 trilliun dalam bentuk bond dan surat hutang digudangnya, akan nervous sekali kalau nilai US$ turun. Mereka masih ada Olimpiade tahun 2008. Krisis moneter di negaranya tidak bisa diterima. “Senjata Nuklir Ekonomi” istilah Cina yang beberapa waktu lalu beredar untuk menggambarkan cadangan $1.3 trilliun itu kalau digunakan untuk senjata ekonomi jika US terus menerus mengintimidasi Cina. Tanpa diintimidasi, kemungkinan Cina akan menggunakan “Nuklir Ekonomi”nya semata-mata hanya karena ingin mempertahankan nilai riil cadangan devisanya yang bisa digunakan dalam masa krisis ekonomi. Apakah itu nantinya lari ke emas atau bahan komoditi atau lainnya, entahlah. (Lain kali kita akan bahas apa yang saya lihat di Cina beberapa minggu lalu).

Bank Sental Lainnya akan Latah?

Kalau dalam menghadapi credit crunch beberapa minggu lalu, bank sentral Eropa, US, Inggris dan Jepang serta dari negara-negara maju lain secara bersama-sama mengucurkan mungkin sekitar $300 - $700 milyar, kita juga akan mengharapkan mereka akan menurunkan suku bunganya, kecuali bank of Japan yang sudah tidak mungkin lain. Apa lagi kalau inflasi – CPI (Consumer Price Index) masih dalam batas-batas yang bisa ditoleransi/nyaman the Fed. (Catatan: nyaman bagi the Fed dan bank sentral, belum tentu nyaman bagi konsumen).

Gejala Awal Resesi di US

PHK di US naik 85% di bulan Agustus dari 43 ribu (juli) ke 79 ribu (Agustus) sebagian besar dari sektor finansial yang berkaitan dengan kredit perumahan.

Sektor perumahan (pembangunannnya) turun 20% y-o-y. Kedepan, diperkirakan PHK disektor perumahan dan yang berkaitan dengan sektor ini akan meningkat.

Merrill Lynch mengatakan bahwa penggunaan kartu kredit naik 11% di bulan May dan Juni 2007, kenaikan tertinggi sejak 2000-2001. Tabungan konsumer sudah menipis sehingga harus menggunakan kartu kredit. Walaupun untuk kuartal I 2007 menurut American Bankers Association, tingkat mengemplang hutang kartu kredit turun ke 4.41% dari 4.56% pada kwartal sebelumnya, penurunan ini karena bertambahnya penggunaan kartu kredit. Kita tunggu 2-5 kuartal berikutnya. Saya perkirakan akan naik.

GD US kuartal II naik menjadi 4% (perkiraan awal) dari 0.6% di kuartal I.

Konsumsi/Retail terus melambat. Saya ambilkan chart dari “Fill 'Er Up, Please” nya Chris Puplava dari FinancialSense.com. Kalau dilihat chart-3 ini, konsumsi di US menurun sejalan dengan employment. Kalau dilihat sejarah sebelumnya, resesi sudah dekat (ban abu-abu menunjukkan resesi tahun 1981, 1990 dan 2001).

Chart-3

Namanya juga gejala. Bisa banyak. Jadi pembicaraan tentang gejala resesi ditutup saja sampai disini.

Emas Menembus Resistance nya

Emas akan terus rally sampai bulan Februari sejalan dengan kebiasaannya. Orang India banyak menikah pada bulan Desember dan Januari. Mereka perlu perhiasan emas banyak. Tahun baru Cina pada bulan Februari. Kenaikannya menjadi sangat impulsif sekali menembus level $700/oz sejak the Fed menurunkan suku bunganya. Kemungkinan pada akhir tahun bisa mencapai $800/oz. Beberapa analis TA Elliot Wave mengatakan bahwa rally saat ini adalah wave 3 dari III. Jadi diharapkan sangat eksplosif. Level $1000/oz kelihatannya bisa dicapai. Amien. (Catatan: Analisa Teknikal – TA – Elliot Wave bisa disamakan dengan utak-atik garis. Sebagai ramalan saya tidak terlalu percaya. Para analis TA bisanya mengatakan bahwa mereka benar setelah kejadian, dan kalau ramalannya salah mereka berkelit dengan mengatakan hitungan wave-count nya perlu direvisi).

Berpotensi Lebih Parah dari 2003 atau 1998

Mengenai potensi skala krisis kali ini, bisa disamakan dengan krisis 1930. Hanya dampaknya mungkin tidak sama. Dibandingkan dengan krisis-krisis antara tahun 1981 sampai 2003, periode sekarang ini bagaikan tumpukan amunisi yang berhasil dijinakkan oleh Greenspan. Andaikata saat ini bisa ikut tersulut, maka lengkaplah krisis sekarang. Apakah Ben Bernanke bisa menjinakkan tumpukan amunisi peninggalan Greenspan. Ini adalah pertanyaan $ 300 trilliun.

Amunisi-amunisi pada bom waktu yang harus dijinakkan oleh Helikopter Ben:

1. Kredit derivatif yang besarnya mencapai $300 - $ 500 trilliun.

CDO, SIV (Structured Investment Vehicle) dan sejenisnya sering over-leverage 1:10 sampai 1:20. Kredit sebesar ini bisa lenyap menjauhi toxic collateral dan investment yang dianggap beresiko. Dengan kata lain kredit seperti ini akan lenyap bila resiko dianggap meningkat. Kreditur/pemilik uang enggan menyalurkan kreditnya.

2. Reksadana rawan redemsi. Fund manager ini harus meliquidasi assetnya yang lain kalau CDOnya (atau investment beresiko yang terkena racun) bermasalah dan menjadi tidak liquid serta harganya anjlok. Jumlah reksadana yang kreatif ini semakin banyak dibandingkan masa lalu.

2. Double Defisit (perdagangan dan devisa berjalan) di US yang mencapai 8% dari GDP.

3. Baby Boomer memasuki masa pensiun.

4. Carry trade yang dulu tidak terlalu populer.

5. Total hutang di US saat ini sudah sekitar 400% dari GDP, melampui level pra krisis 1930 (kurang dari 300%).

6. Cina dengan tenaga kerja yang murah dan kemungkinan sudah over-investment membuat kelebihan kapasitas produksi semakin parah. Ini akan mempersempit peluang US untuk bersaing karena tidak ada tempat bagi pekerja kasar dan menengah.

Apakah helikopter Ben cukup sakti dan punya jurus pamungkas penjinak tumpukan amunisi ini. Waktu akan membuktikannya

Kiat Investasi dalam 2-3 Tahun ke Depan

Emas/perak adalah asset disaat krisis. Ini tidak berarti saham emas semuanya bagus. Kredit akan seret. Oleh sebab itu perusahaan emas/perak yang tidak punya cukup cash untuk membiayai projek-projeknya, sulit out-perform. Jadi untuk saham-saham emas, diutamakan yang cash flow nya kuat. Untuk leverage, bisa beli Call Option jangka panjang.

Properti akan terkena imbas. Saat ini saja properti di Indonesia sudah ikut bubble. Mahal, harganya tidak sesuai dengan GDP Indonesia dan supplynya sudah berlebih. Menjualnyapun sudah susah.

Harga nominal properti di Indonesia mungkin naik, tetapi harga riilnya turun. Apalagi kalau ongkos perawatan diperhitungkan. Properti yang tidak ditempati akan merongrong saja. Kalau saya punya rumah kedua yang tidak ditempati, maka akan saya jual. Toh nanti bisa beli lagi

Kalau yang terjadi adalah credit crunch, saham berpeluang untuk turun. Mungkin berbentuk crash atau pelan-pelan seperti orang dihukum picis jika bank sentral bisa berpacu mengglontorkan kredit. Saham yang bagus dan setengah bagus tidak akan luput karena pada saat credit crunch, asset yang liquid akan dijual untuk menyirami sektor-sektor yang terkena crunch.

Kalau anda lihai dan terlatih melakukan short dengan PUT Option, maka ini adalah jalan untuk memperoleh keuntungan yang berlipat ganda. Anda harus tahu kapan masuk posisi short. Kalau salah bisa rugi total.

Asset (uang, emas dan saham) kalau bisa sebagian dipindahkan ke luar negri seperti Singapore. Indonesia punya sejarah buruk bagi penabung. Bukan tidak mungkin muncul undang-undang pelarangan/pembatasan kepemilikan emas, seperti masa lalu. Baru-baru ini sedang diusulkan undang-undang yang membuat Rupiah sebagai satu-satunya alat tukar di Indonesia. Bayangkan kalau tiba-tiba imbas krisis sampai ke Indonesia dan Rupiah tidak karuan seperti tahun 1966, 1998, atau masa awal kemerdekaan? Melakukan transaksi bisnis dengan rupiah harus berpacu dengan inflasi, kecepatan ekspansi moneter rupiah.

Semoga anda beruntung........

Jakarta 21 Agustus 2007.

![[Most Recent USD from www.kitco.com]](http://www.weblinks247.com/indexes/idx24_usd_en_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/images/sp_en_6.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/gold/t24_au_en_usoz_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/silver/t24_ag_en_usoz_2.gif)

No comments:

Post a Comment