PENGINGKARAN & PENGAKUAN

Pelaku pasar saham melakukan pengingkaran terhadap akan adanya resesi, sedangkan pasar obligasi bersama dengan Bill Gross (boss PIMCO, bond fund terkenal) dan Angelo Mozilo (CEO Countrywide Financial, mortgage lender) mengatakan akan datangnya resesi di US. Bursa saham US dan dunia naik minggu ini, katanya karena the Fed menurunkan suku bunga discount sebesar 0.50% ke 5.75% dan memperpanjang jangka waktu pinjaman menjadi 1 bulan. The Fed juga menurunkan standard jaminan pinjaman dengan menerima mortgage-back securuties (surat berhaga dengan jaminan asset rumah). Pasar modal juga mengharapkan the Fed akan menurunkan suku bunga dasar the Fed. Goldman Sachs mengharapkan suku bunga the Fed mulai September ini turun dan akhirnya menjadi 4.5% di akhir tahun 2007.

Ini kata Angelo Mozilo ketika wawancara di CNBC: "I can't believe that when you're having a level of delinquencies, foreclosures -- equity has disappeared, equity is gone, the tide has gone out -- that this doesn't have a material effect, A, on the psyches of the American people, and eventually on their wallet." Artinya konsumsi akan menyusut.

Bill Gross di CNBC seperti meminta-minta agar kredit-kredit macet di sektor kepemilikan rumah (KPR) ditolong, diambil-alih (bail-out) oleh pemerintah. Saya pikir Bill Gross sedang mimpi. Tetapi kalau direnungkan, permintaannya wajar saja. Karena bisa jadi ada yang sakit di ekonomi US dan......, PIMCO banyak memegang CDO yang mengandung banyak pinjaman subprime yang babak-belur. Katanya sampai 40% dari portfolionya. Wajar saja dia minta Bush menyelamatkan PIMCO lewat pemilik rumah yang tidak mampu bayar cicilan kredit.

Kalau banyak yang bearish, apakah saya harus mengambil posisi kontrarian? Apakah ini sudah sampai titik bearish maksimum, sehingga tinggal menunggu titik baliknya? Saya pikir “tidak”. Ini masih tahap awal dari periode bearish yang mungkin panjang. Itu adalah pandangan dari sudut fundamental. Bahkan sejak 2-3 tahun lalu saya berpendapat bahwa pemulihan ekonomi dari tahun 2003 sampai saat ini adalah dead cat bounce. Lalu bagaimana dengan kenaikan indeks bursa saham minggu lalu?

Pertama, kenaikan index saham (Dow) sudah seperti yang diramalkan dalam Crash Monitoring minggu lalu (Chart-1). Di akhir minggu tanggal 17 Agustus 2007, secara bersamaan dengan habisnya masa berlaku option, the Fed menurunkan suku bunga pinjaman dan memperpanjang jangka waktu pinjaman dari 1 malam menjadi 1 bulan, plus penurunan mutu angunan yang the Fed mau terima. Ini sepertinya sudah diatur untuk mengangkat pasar. Ditambah tindakan beberapa bank-bank besar menyuntiknan dana ke anak-anak perusahaannya yang mengalami kesulitan liquiditas. Jadi kalau ditanya: Apakah kenaikkan ini akan masih bisa hidup? Saya tidak yakin. Secara teknikal, kenaikkan di bursa sulit berlanjut. Di sekitar 12500 pada indeks Dow, terlalu banyak resistance, paling tidak tiga (3) yaitu MA50, koridor atas trend yang baru dan garis horizontal di 12400-12500 (lihat Chart-2). Koridor penurunan indeks Dow sudah terbentuk. Secara fundamental juga masih harus turun. Jadi kita lihat perkembangannya.

Chart-1 (klik chart untuk memperbesar)

Chart-2 (klik chart untuk memperbesar)

Beberapa hari lalu saya membaca di DailyWealth bahwa secara fundamental saham-saham di bursa Wall St, bisa digolongkan murah. Price-to-earning ratio (PER) S&P 500 adalah 17. Ini adalah valuasi yang wajar – tidak mahal. Maka DailyWealth memposisikan diri pada kubu bullish. Kubu yang bersebrangan dengan saya.

Saya tidak terlalu yakin bahwa PER yang sekarang mencerminkan yang akan datang. Pada saat resesi maka otomatis earning (keuntungan perusahaan) akan turun. Dan jika harga saham tidak turun maka PER akan naik. Valuasi saham menjadi mahal. Chart-3 menunjukkan apa yang saya maksud. Tahun 2001 ke 2002, PER naik dari 21 ke 45 kendatipun harga indeks S&P 500 turun dari 1400 ke 1100. Perolehan/keuntungan perusahaan sangat tergantung pada kondisi ekonomi. Jadi walaupun sekarang PERnya 17, tidak berarti tahun depan akan tetap 17. Kalau saya berasumsi akan terjadi resesi, maka PER akan naik kalau kecepatan penurunan P (price) lebih lambat dari penurunan E (earning).

Chart-3 (Klik chart untuk memperbesar)

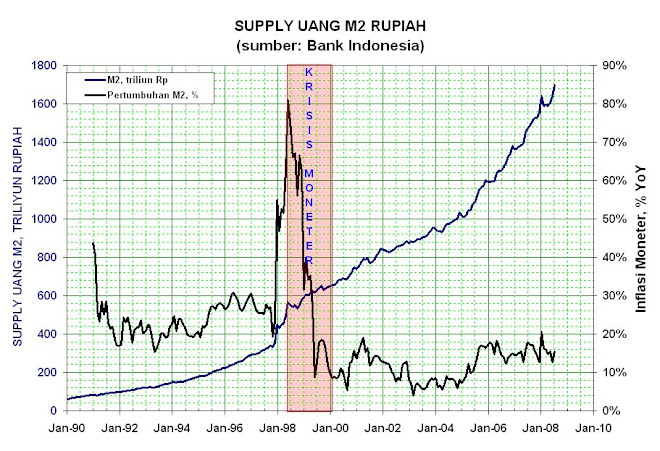

THE FED PANIK

Saya pikir the Fed sudah panik. Tidak ada sebulan lalu, the Fed masih membicarakan inflasi dan usaha-usaha menekan inflasi. Bank-bank sentral lainnya seperti Bank of England, European Central Bank, Australia, masih menaikkan suku bunganya beberapa waktu lalu. Tetapi tiba-tiba the Fed sekarang memberi kelonggaran. Apa bukan panik. Satu tindakan lagi yang menunjukkan kepanikan. The Fed menyetujui 2 bank besar, CitiGroup dan Bank of America untuk menyalurkan dana dari group banking kepada group mortgage sebesar 30% dari kapital group mortgagenya. Ini menyalahi aturan yang membatasi pinjaman seperti itu sebesar 10%. Kita ingat kembali di masa sebelum krisis moneter di Indonesia. Bukankah seperti itu? Bank-bank menyalurkan kredit secara berlebihan kepada perusahaan afiliasinya.

Melihat apa yang dilakukan the Fed, saya tidak heran kalau the Fed menurunkan suku bunga the Fed pada pertemuan FOMC bulan September 2007 depan. Tetapi apakah akan effektif? Penurunan suku bunga pinjaman dan pemberian kelonggaran oleh the Fed tidak banyak berpengaruh pada yield treasury bond 3 bulan (3 mo US TB) dan suku bunga KPR (Chart-4 dan Chart-5). Memang pada 3 mo US TB sempat yieldnya menurun, tetapi kemudian balik kembali. Nampaknya apa yang dilakukan dan akan dilakukan the Fed tidak akan berpengaruh pada ekonomi riil dari US. Yang akan paling menentukan adalah suku bunga mengambang KPR. Ini yang akan membuat banyak gagal bayar dan didepaknya orang-orang dari rumahnya karena rumahnya disita. Dan seperti kata Angelo Mozilo, akhirnya akan mempengaruhi kantong konsumen. Artinya, tidak ada lagi play station baru, SUV baru, makan di restoran, liburan di Hawaii, perabotan rumah baru. Jadi, ini yang paling penting untuk investor saham, akan mempengaruhi earning dan PER perusahaan. Jangan heran kalau masa bearish akan panjang kalau solusi kemelut ekonomi ini tidak ada penyelesaiannya.

TSUNAMI GAGAL BAYAR 2008

Saya ragu bahwa jebloknya bursa saham kali ini hanya sebentar. Gagal bayar di sektor KPR yang terlihat sekarang ukurannya kecil dibanding yang akan terjadi di tahun 2008. Puncaknya ada di pertengahan 2008. Alasannya banyak penghutang KPR yang bunga hutangnya beralih dari teaser rate (bunga penggoda) ke bunga mengambang. Catatan banyak dari penghutang KPR di US yang mengambil KPR 2-3 tahun lalu adalah orang yang tidak layak memperoleh kredit. Dengan teaser rate yang murah, struktur hutang yang menggoda, KPR dengan leverage seperti interest rate only (bayar bunga saja, tanpa hutang pokoknya), nampaknya enak. Tetapi hal ini hanya enak kalau harga rumah naik terus.

Kalau ARM (adjustable mortgage rate, bunga KPR mengambang) di US 5% di tahun 2005 atau 4.5% di tahun 2004 maka teaser rate nya bisa 3%-3.5%. Murah dan ringan. Sekarang ARM sudah di level 6.5% - 7%. Jadi perpindahan dari teaser rate ke ARM, konsumen dapat tambahan beban bunga cicilan 100%. Kalau harga rumah rata-rata untuk kelas menengah $300,000, maka bunga cicilan bisa mencapai $1500 - $ 2100 per bulan. Ini besar bagi penduduk yang ber GDP $35,000 per kapita per tahun ($3000 per bulan).

Chart-6 menunjukkan besarnya kredit KPR yang jatuh tempo dari teaser rate ke ARM. Puncaknya di pertengahan tahun 2008.

DAMPAK PADA EKONOMI

Hanya satu kata: resesi. Itu yang dikatakan Angelo Mozilo secara tidak langsung. Kalau US resesi, dunia juga resesi. Buktinya pertumbuhan GDP Jepang melempem lagi, Eropa sama saja. Hanya Cina dan India masih disorot. Tetapi gabungan India dan Cina tidak akan bisa membantu banyak.

Untuk Indonesia, sektor makro akan menyesuaikan dengan sektor riil (level yang tidak kemana-mana sejak tahun 2000). Saya baca di koran bahwa cadangan devisa BI sudah menurun beberapa waktu ini. Ada $600 juta dipakai untuk mengintervensi turunnya nilai rupiah. Nah, ini kalau uang panas keluar. Katanya inflasi terkendali, tetapi minyak tanah langka, minyak goreng naik, harga beras masih tinggi. Inflasi terkendali bagi orang yang tidak masak dan makan terutama goreng-gorengan. Dalam beberapa bulan kedepan rupiah akan tertekan. Ini aka membuat harga-harga naik. Dan BPS, pemerintah dan BI akan mengatakan bahwa inflasi terkendali. Tetapi hidup semakin sulit.

Jangan pesimis dulu. Harga rumah di pasar sekunder bisa turun. Kesempatan beli rumah. Harga saham akan turun. Tunggu saja kalau harganya murah.

PELUANG

Saya melihat bahwa bursa saham dunia secara teknis menurun. Jadi ada kesempatan mengambil posisi short. Ada beberapa ETF yang diperdagangkan di bursa US yang bisa di-short. Saya lebih suka menggunakan Put Option. ETF-ETF itu adalah SPY (US), EZU (Eropa) EWG (Jerman), EEM (Emerging Markets, termasuk Indonesia), EWZ (Brazil) EWW (Mexico), dll. Semuanya menunjukkan kecenderungan menurun. Hanya Cina (FXI) masih berkutat mempertahankan trend naiknya. Saat ini saya memegang Put EWZ dengan expiry date Maret 2008. Nanti pada saatnya saya juga akan melakukan short untuk bursa Cina.

Di samping indeks Brasil, saya juga melakukan short pada CFC, dan sektor finansial US.

Sampai nanti....., akan diteruskan dengan stock review.

Jakarta Aug 25, 2006.

![[Most Recent USD from www.kitco.com]](http://www.weblinks247.com/indexes/idx24_usd_en_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/images/sp_en_6.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/gold/t24_au_en_usoz_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/silver/t24_ag_en_usoz_2.gif)