SHORT SQUEEZE MENJELANG CRASH

Minggu lalu (minggu ke 3 bulan Juli 2008) kita melihat pengelola nadi (30%) ekonomi dunia mengalami kepanikan. Pada gelombang pertama tsunami finansial pada bulan Januari-Maret 2008 lalu, the Fed memaksa JP Morgan untuk mengambil-alih Bear Stearns yang terjungkal. Pada tsunami kedua the Fed sudah tidak punya pilihan lagi. Bank IndyMac terjungkal tidak bangun lagi. Fannie Mae dan Freddie Mac terjungkal tapi terselamatkan bell. Lehman Brother terhuyung.

The Fed menyalahkan para naked short-seller dan menyuruh SEC (badan pengawas bursa saham US) untuk melarang short-selling 19 saham-saham finansial. Dan mulai ini berlaku pada hari senin tanggal 21 Juli 2008. Saham-saham yang termasuk dalam kategori ini adalah.

BNP Paribas Securities Corp

Bank of America Corp

Barclays PLC

Citigroup Inc

Credit Suisse Group

Daiwa Securities Group Inc

Deutsche Bank Group AG

Allianz SE

Goldman Sachs Group Inc

Royal Bank ADS

HSBC Holdings Plc ADS

JPMorgan Chase & Co

Lehman Brothers Holdings Inc

Merrill Lynch & Co Inc

Mizuho Financial Group Inc

Morgan Stanley

UBS AG

Freddie Mac

Fannie Mae

Ada yang aneh. IndyMac, Washington Mutual (WM), Wachovia (WB), Corus Bank (CORS), Bank United (BKUNA), National City Corporation (NCC) tidak termasuk daftar larangan short!! Mereka juga dalam posisi yang kelabakan dan megap-megap. Sahamnya juga dishort habis. SEC pilih kasih.

IndyMac, bank-institusi keuangan terbesar kedua yang terjerembab di-run nasabah. Bank yang berpusat di Pasadena California berbisnis di bidang Alt-A Mortgage (setingkat lebih baik dari Subprime). Alt-A dikenal juga sebagai pinjaman perumahan untuk penipu karena kelonggaran persyaratan dan kontrol terhadap kredibilitas para nasabah yang meminjam uang untuk kepemilikan rumah. Alt-A tidak mensyaratkan dokumen penghasilan calon debiturnya sebagai bukti atas kredibilitas membayar. Wajar kalau IndyMac jebol. Bagaimana seterusnya? Sekarang Alt-A, nanti Commercial Real-estate, lalu Prime Mortgage. Debitur yang tadinya punya kredit rating bagus, karena PHK, bisa jadi tidak mampu bayar hutang.

Freddie Mac dan Fannie Mae juga dapat sorotan. Kedua perusahaan yang ditunjang pemerintah US, menanggung hampir $5 triliun kredit perumahan.Taksiran saya nilai fundamentalnya nol. Fannie dan Freddie membeli $1.7 triliyun asset dan menjamin pinjaman perumahan yang kalau ditotal secara keseluruhan menjadi kira-kir $4.8 triliyun dengan modal dari pemegang saham sebesar $ 70 milyar. Dengan leverage 69 kali, penurunan nilai mortgage sebesar 1.5% akan menghapus semua modal Fannie Mae dan Freddie Mac. Sekarang penurunan mortgage itu sudah lebih dari itu. Oleh sebab itu nilai Fannie Mae dan Freddie Mac sudah negatif. Jadi jangan heran kalau, sahamnya menjadi bulan-bulanan naked short (menjual secara short tanpa punya barang). Puncaknya berakhir ketika Hank Paulson dan Ben Bernanke mengindikasikan bahwa pemerintah akan membantu Freddie dan Fannie. Ben mengatakan bahwa harga saham Freddie dan Fannie harus naik supaya kedua institusi ini ada invertor yang mau memberi injeksi dana. Kalau saya sebagai investor, saya tidak akan mau menginjeksikan dana ke Freddie atau Fannie. Kultur mereka sebagai perusahaan di bawah naungan dukungan pemerintah tidak melakukan kehati-hatian dengan baik. Lebih baik bikin perusahaan baru dengan kultur baru.

Sulit dimengerti, orang sekaliber Ben Bernanke dan Hank Paulson tidak tahu bahwa pembatasan short selling tidak membantu menahan jatuhnya saham. Di bursa Shanghai dan Vietnam short selling tidak diperbolehkan, tetapi harga saham sudah jatuh sampai 50%!!! Apakah pembatasan short selling di bursa New York akan berbeda hasilnya? Akal sehat akan mengatakan tidak. Tetapi bagi saya penundaan kejatuhan Freddie dan Fannie serta institusi keuangan lainnya memberikan waktu bagi saya untuk melakukan short sell yang lebih baik. Sementara ini para short seller terjepit dan terpaksa meliqidasi posisinya. Oleh sebab itu selama 3 hari terakhir ini terjadi short covering rally. Saya pikir rally ini tidak akan berumur panjang. Sebab ada beberapa tanda-tanda akan terjadinya market crash antara September-Desember 2008. Peluangnya adalah 85%. Jadi masih ada waktu untuk menyusun strategi untuk short selling.

BANK INDYMAC ROBOH

Bank IndyMac dengan asset $ 36 milyar tersungkur di-rush nasabahnya. Wajar kalau nasabah panik, karena simpanan mereka yang diasuransikan hanya sampai $100,000 saja. Selebihnya akan menguap jika banknya mengalami kebangkrutan. Pemerintah US mencoba menenangkan para pemilik uang untuk tidak menarik uangnya dari bank. Memang uang nasabah dijamin oleh Federal Deposit Insurance Corporation (FDIC). Tetapi hanya sampai $100,000 per nasabah,dan bukan per rekening. Kalau ada yang punya uang $500,000 (kira-kira $ 4.5 milyar), maka dia harus punya 5 bank supaya bisa uangnya terjamin asuransi. Kalau ibu Megawati mau menyimpan uang dari tunjangan pensiunan presiden yang Rp 20 milyar di US, maka bu Mega perlu 20 bank supaya simpanannya terjamin. Peraturan seperti ini, akan membuat orang yang punya deposit lebih dari $100,000 menarik tabungannya sebagai tindakan mengamanan.

Ketakutan ini wajar juga karena bank mana saja di US bisa tersungkur secara tidak terduga-duga. Pasalnya walaupun badan pengawas/pengatur perbankan sudah membuat daftar 90 bank yang perlu dipantau ternyata IndyMac tidak termasuk di dalam list. Menurut Mortgagenewsdaily online 14 Juli 2008 [link] :

“Regulators fear that depositors concern about their money will spread to other banks hard-hit by the mortgage crisis. Ironically, while the FDIC maintains a "watch list" of banks in need of close supervision IndyMac did not appear among the 90 names on the current roster”.

“As is typical with bank failures the FDIC has projected the ultimate recovery on the sale or liquidation of the bank's assets and issued the 10,000 partially uninsured depositors an estimate that they would eventually receive $0.50 on the dollar for the remainder of their money. The final recovery could be higher as the FDIC tends to be conservative with these estimates”

Pada kenyataannya dana yang dimiliki FDIC tidak tidak pernah cukup untuk menutupi semua deposit yang ada di bank. FDIC memiliki dana hanya $ 53.8 milyar. Ini hanya bisa menutup 1.19% dari $4.43 triliyun deposit yang ada di bank-bank seperti yang dilaporkan RTTNEWS.COM 18 Juli ‘08 [link] :

Concern Mounts About FDIC Deposit Fund

7/18/2008 (RTTNews) - The reserve, as of March 31, was valued at $52.843 billion, or 1.19 percent of the total insured deposits of $4.431 trillion. According to the Deposit Insurance Reform Act, the FDIC must have at minimum 1.15 percent of all insured deposits in the fund, with a target rate of 1.25 percent.

IndyMac yang punya potensi menyeret uang nasabahnya sebesar $4 milyar, berarti sudah memakan 7.6% dari dana yang tersedia di FDIC. Bayangkan kalau bank yang tidak masuk daftar hitam, daftar pemantauan bisa memakan 7.6% dari dana FDIC, lalu bagaimana sisanya? Sedangkan dari sejarah diketahui, pada masa resesi dan krisis semacam ini biayanya tinggi.Misalnya untuk krisis tahun 80an diperlukan kurang lebih ekivalen dengan $250 milyar uang saat ini. Krisis tahun 30an, ratusan bank tutup. Jadi untuk saat ini saya tidak akan menyimpan uang di bank-bank yang beroperasi di US. Terlalu beresiko.

TOO BIG TO FAIL ATAU TOO BIG TOO BAIL?

Ada pertanyaan yang menganggu short-seller dan masyarakat. Apakah pemerintah US akan menolong perusahaan-perusahaan yang menuju ke arah kebangkrutan. Baru saja kita bahas bagaimana dana yang tersedia di FDIC tidak mencukupi untuk menutupi uang deposit nasabah bank-bank di US. Jadi bukan tidak mungkin yang terjadi adalah nasionalisasi bank/perusahaan seperti bank Nothern Rock Inggris. Yang menjadi sorotan saat ini adalah beberapa industri strategis dan ikon nasional seperti industri mobil (GM terutama), Fannie Mae dan Freddie Mac (kreditur real-estate), airlines (ikon seperti Delta, American Alirlines), refineri minyak (untuk memonopoli pengadaan bahan bakar). Akhirnya US akan menjadi United Socialist States of America (USSA). Mungkin perlu ditambahi Banana menjadi United Socialist Banana State of America (USBSA). Saya punya alasan untuk menambahi kata Banana. Sebab US akan terbenam dalam hutang yang dalam sebagai ciri dari negara pisang goreng.

Angka perkiraan terakhir mengenai biaya krisis ini sudah naik dari sekitar $200 milyar pada awal terjadinya krisis menjadi $ 1.5 triliun. Apakah akhirnya menjadi $ 5 triliun atau lebih, entah lah. Cerita Fannie Mae dan Freddie Mac serta IndyMac sudah bisa dipakai untuk membuat gambaran bagaimana besarnya dana bantuan yang diperlukan. Waktu akan mengatakannya. Yang pasti, saya akan melakukan usaha-usaha short sell di sektor ini. Harus dimengerti bahwa kasus subprime ini bisa merambat kemana-mana. Dan akan lebih parah kalau merambat ke sektor derivatif.

Sebelum menjawab, apakah bisa dilakukan penyelamatan perusahaan-perusahaan yang bangkrut? Kita harus bertanya: Siapa yang akhirnya akan membayar biayanya? Pemerintah US tidak bisa menaikkan pajak, karena resesi, penderitaan rakyat US sudah membuat mereka megap-megap. Jadi yang paling mungkin ialah mencetak uang baru – mendilusi US-dollar, dengan mengeluarkan surat hutang. Dengan demikian yang pasti menjadi pembayar adalah pemegang US-dollar. Dalam hal ini yang terbanyak adalah Cina, Jepang, negara petro-dollar dan negara Asia lainnya yang selama ini menyimpan banyak US bond sebagai cadangan devisa mereka. Dan juga investor-investor swasta yang punya bond dalam US-dollar. Dalam usaha penyelamatan, pemerintah US akan memerlukan dana, yang bisa dilakukan dengan mengeluarkan surat hutang. Tetapi siapa yang mau beli? Mungkin ketika mendengar akan adanya usaha-usaha penyelamatan, peluangnya adalah akan banyak pemegang bond dalam mata uang US-dollar akan melepaskan bondnya. Tidak akan ada yang membeli bond-bond baru itu. Akibatnya the Fed harus menelannya. Jawabannya terletak pada the Fed yang sebenarnya badan swasta. Kalau the Fed sudah ganti kulit maka akan mau mengikuti permainan pemerintah US. Hasilnya akan sama saja. US dollar akan jatuh lagi lebih parah. Saya tidak akan meramalkan bahwa US treasury bond menjadi tidak liquid. Itu ramalan terlalu nekad. Yang pasti saya meramalkan bahwa yang akan terjadi adalah “too big to bail”.

SEMUA AKAN KENA

Andaikata ini terjadi, krisis mendatang akan lebih besar dari Depresi tahun 1930an. Pada tahun 30an, US adalah negara exportir bahan mentah, warganya punya tabungan, negaranya tidak tercekik hutang. Sekarang sebaliknya. US selama bertahun-tahun mengalami defisit berjalan dan perdagangan. Sumber-sumber alamnya sudah habis untuk dimakan sendiri dan hutang baik warganya ataupun negaranya sudah membengkak. Asset warganya sudah negatif. Negara yang ekonominya digerakan oleh konsumsi, dalam kondisi semacam ini dapat dipastikan konsumsi akan menurun dan ekonomi akan mengalami resesi atau lebih parah lagi menjadi depresi.

Banyak orang mengatakan bahwa Asia (India, Cina, Jepang, dll), Russia dan negara-negara lain tidak akan terkena dampaknya. Saya akan tantang opini ini dengan dua pertanyaan:

“Apakah Cina, India, dan emerging market lainnya tidak mengalami surplus perdagangan dengan US?”.

“Kalau US berhenti mengkonsumsi, bagaimana nasib ekonomi (buruh dan perusahaan serta penunjangnya) yang membuat barang/jasa yang dieksport ke US?”

DEFLASI ATAU INFLASI?

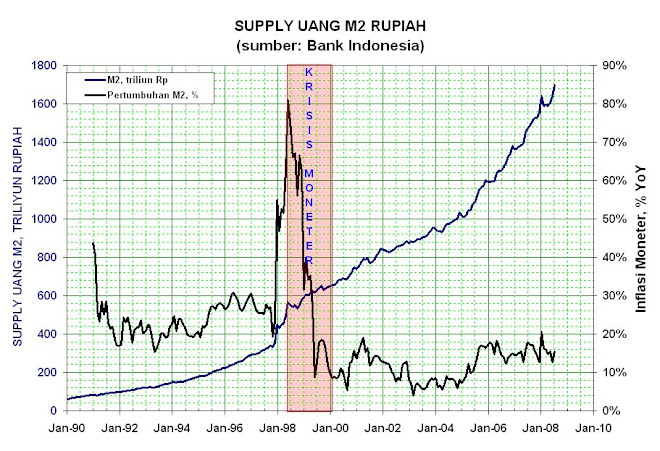

Teori ekonomi Keynesian yang dianut dunia saat ini tidak terlalu perduli terhadap pengaruh buruk dari hutang/kredit dan juga neraca keuangan. Saya ingat sebelum krismon 1997-1998, banyak orang mengatakan: “Untuk apa berbisnis dengan uang sendiri. Lebih baik uang hutang saja.” Neraca keuangan tidak dianggap terlalu penting. Fokusnya hanya pada laba-rugi. Oleh sebab itu penggunaan leverage menjadikan bisnis sangat riskan terhadap perubahan ke arah yang negatif, seperti yang dijelaskan di atas bahwa penurunan nilai mortgage sebesar 1.5% sudah cukup menyapu habis kapital yang ada. Itu adalah cermin jiwa ekonomi Keynesian. Menumpuknya hutang dan leverage di dalam ekonomi mencerminkan jiwa Keynesian.

Ekspansi kredit akan terus berlangsung sampai hutang diliquidasi. Selama tidak ada liquidasi hutang; pelaku pelaku bisnis, konsumen, produsen, pemerintah tidak perduli dengan neraca keuangannya, maka selama itulah deflasi tidak ada. Tetapi ketika konsumen berpikir dan sadar bahwa dia tidak punya tabungan untuk masa depan, hutangnya menumpuk; ketika produsen sudah tidak mau memberikan kredit, mekera mulai menabung, tidak memberikan kredit lagi, melunasi hutang-hutangnya, maka disitulah deflasi dimulai.

PASAR MODAL MINGGU LALU

Ada berita menarik dari Pakistan। Investor marah dan menyerbu serta merusak bursa saham Karachi. Saham di bursa Karachi turun lebih dari 30% selama beberapa bulan ini, membuat investor marah. Kalau di Cina dan Vietnam, investornya lebih tidak militan. Bursa Shanghai dan Vietnam sudah turun sekitar 50% dari puncaknya.

Minggu lalu (minggu ke 3 bulan Juli 2008) kita melihat pengelola nadi (30%) ekonomi dunia mengalami kepanikan. Pada gelombang pertama tsunami finansial pada bulan Januari-Maret 2008 lalu, the Fed memaksa JP Morgan untuk mengambil-alih Bear Stearns yang terjungkal. Pada tsunami kedua the Fed sudah tidak punya pilihan lagi. Bank IndyMac terjungkal tidak bangun lagi. Fannie Mae dan Freddie Mac terjungkal tapi terselamatkan bell. Lehman Brother terhuyung.

The Fed menyalahkan para naked short-seller dan menyuruh SEC (badan pengawas bursa saham US) untuk melarang short-selling 19 saham-saham finansial. Dan mulai ini berlaku pada hari senin tanggal 21 Juli 2008. Saham-saham yang termasuk dalam kategori ini adalah.

BNP Paribas Securities Corp

Bank of America Corp

Barclays PLC

Citigroup Inc

Credit Suisse Group

Daiwa Securities Group Inc

Deutsche Bank Group AG

Allianz SE

Goldman Sachs Group Inc

Royal Bank ADS

HSBC Holdings Plc ADS

JPMorgan Chase & Co

Lehman Brothers Holdings Inc

Merrill Lynch & Co Inc

Mizuho Financial Group Inc

Morgan Stanley

UBS AG

Freddie Mac

Fannie Mae

Ada yang aneh. IndyMac, Washington Mutual (WM), Wachovia (WB), Corus Bank (CORS), Bank United (BKUNA), National City Corporation (NCC) tidak termasuk daftar larangan short!! Mereka juga dalam posisi yang kelabakan dan megap-megap. Sahamnya juga dishort habis. SEC pilih kasih.

IndyMac, bank-institusi keuangan terbesar kedua yang terjerembab di-run nasabah. Bank yang berpusat di Pasadena California berbisnis di bidang Alt-A Mortgage (setingkat lebih baik dari Subprime). Alt-A dikenal juga sebagai pinjaman perumahan untuk penipu karena kelonggaran persyaratan dan kontrol terhadap kredibilitas para nasabah yang meminjam uang untuk kepemilikan rumah. Alt-A tidak mensyaratkan dokumen penghasilan calon debiturnya sebagai bukti atas kredibilitas membayar. Wajar kalau IndyMac jebol. Bagaimana seterusnya? Sekarang Alt-A, nanti Commercial Real-estate, lalu Prime Mortgage. Debitur yang tadinya punya kredit rating bagus, karena PHK, bisa jadi tidak mampu bayar hutang.

Freddie Mac dan Fannie Mae juga dapat sorotan. Kedua perusahaan yang ditunjang pemerintah US, menanggung hampir $5 triliun kredit perumahan.Taksiran saya nilai fundamentalnya nol. Fannie dan Freddie membeli $1.7 triliyun asset dan menjamin pinjaman perumahan yang kalau ditotal secara keseluruhan menjadi kira-kir $4.8 triliyun dengan modal dari pemegang saham sebesar $ 70 milyar. Dengan leverage 69 kali, penurunan nilai mortgage sebesar 1.5% akan menghapus semua modal Fannie Mae dan Freddie Mac. Sekarang penurunan mortgage itu sudah lebih dari itu. Oleh sebab itu nilai Fannie Mae dan Freddie Mac sudah negatif. Jadi jangan heran kalau, sahamnya menjadi bulan-bulanan naked short (menjual secara short tanpa punya barang). Puncaknya berakhir ketika Hank Paulson dan Ben Bernanke mengindikasikan bahwa pemerintah akan membantu Freddie dan Fannie. Ben mengatakan bahwa harga saham Freddie dan Fannie harus naik supaya kedua institusi ini ada invertor yang mau memberi injeksi dana. Kalau saya sebagai investor, saya tidak akan mau menginjeksikan dana ke Freddie atau Fannie. Kultur mereka sebagai perusahaan di bawah naungan dukungan pemerintah tidak melakukan kehati-hatian dengan baik. Lebih baik bikin perusahaan baru dengan kultur baru.

Sulit dimengerti, orang sekaliber Ben Bernanke dan Hank Paulson tidak tahu bahwa pembatasan short selling tidak membantu menahan jatuhnya saham. Di bursa Shanghai dan Vietnam short selling tidak diperbolehkan, tetapi harga saham sudah jatuh sampai 50%!!! Apakah pembatasan short selling di bursa New York akan berbeda hasilnya? Akal sehat akan mengatakan tidak. Tetapi bagi saya penundaan kejatuhan Freddie dan Fannie serta institusi keuangan lainnya memberikan waktu bagi saya untuk melakukan short sell yang lebih baik. Sementara ini para short seller terjepit dan terpaksa meliqidasi posisinya. Oleh sebab itu selama 3 hari terakhir ini terjadi short covering rally. Saya pikir rally ini tidak akan berumur panjang. Sebab ada beberapa tanda-tanda akan terjadinya market crash antara September-Desember 2008. Peluangnya adalah 85%. Jadi masih ada waktu untuk menyusun strategi untuk short selling.

BANK INDYMAC ROBOH

Bank IndyMac dengan asset $ 36 milyar tersungkur di-rush nasabahnya. Wajar kalau nasabah panik, karena simpanan mereka yang diasuransikan hanya sampai $100,000 saja. Selebihnya akan menguap jika banknya mengalami kebangkrutan. Pemerintah US mencoba menenangkan para pemilik uang untuk tidak menarik uangnya dari bank. Memang uang nasabah dijamin oleh Federal Deposit Insurance Corporation (FDIC). Tetapi hanya sampai $100,000 per nasabah,dan bukan per rekening. Kalau ada yang punya uang $500,000 (kira-kira $ 4.5 milyar), maka dia harus punya 5 bank supaya bisa uangnya terjamin asuransi. Kalau ibu Megawati mau menyimpan uang dari tunjangan pensiunan presiden yang Rp 20 milyar di US, maka bu Mega perlu 20 bank supaya simpanannya terjamin. Peraturan seperti ini, akan membuat orang yang punya deposit lebih dari $100,000 menarik tabungannya sebagai tindakan mengamanan.

Ketakutan ini wajar juga karena bank mana saja di US bisa tersungkur secara tidak terduga-duga. Pasalnya walaupun badan pengawas/pengatur perbankan sudah membuat daftar 90 bank yang perlu dipantau ternyata IndyMac tidak termasuk di dalam list. Menurut Mortgagenewsdaily online 14 Juli 2008 [link] :

“Regulators fear that depositors concern about their money will spread to other banks hard-hit by the mortgage crisis. Ironically, while the FDIC maintains a "watch list" of banks in need of close supervision IndyMac did not appear among the 90 names on the current roster”.

“As is typical with bank failures the FDIC has projected the ultimate recovery on the sale or liquidation of the bank's assets and issued the 10,000 partially uninsured depositors an estimate that they would eventually receive $0.50 on the dollar for the remainder of their money. The final recovery could be higher as the FDIC tends to be conservative with these estimates”

Pada kenyataannya dana yang dimiliki FDIC tidak tidak pernah cukup untuk menutupi semua deposit yang ada di bank. FDIC memiliki dana hanya $ 53.8 milyar. Ini hanya bisa menutup 1.19% dari $4.43 triliyun deposit yang ada di bank-bank seperti yang dilaporkan RTTNEWS.COM 18 Juli ‘08 [link] :

Concern Mounts About FDIC Deposit Fund

7/18/2008 (RTTNews) - The reserve, as of March 31, was valued at $52.843 billion, or 1.19 percent of the total insured deposits of $4.431 trillion. According to the Deposit Insurance Reform Act, the FDIC must have at minimum 1.15 percent of all insured deposits in the fund, with a target rate of 1.25 percent.

IndyMac yang punya potensi menyeret uang nasabahnya sebesar $4 milyar, berarti sudah memakan 7.6% dari dana yang tersedia di FDIC. Bayangkan kalau bank yang tidak masuk daftar hitam, daftar pemantauan bisa memakan 7.6% dari dana FDIC, lalu bagaimana sisanya? Sedangkan dari sejarah diketahui, pada masa resesi dan krisis semacam ini biayanya tinggi.Misalnya untuk krisis tahun 80an diperlukan kurang lebih ekivalen dengan $250 milyar uang saat ini. Krisis tahun 30an, ratusan bank tutup. Jadi untuk saat ini saya tidak akan menyimpan uang di bank-bank yang beroperasi di US. Terlalu beresiko.

TOO BIG TO FAIL ATAU TOO BIG TOO BAIL?

Ada pertanyaan yang menganggu short-seller dan masyarakat. Apakah pemerintah US akan menolong perusahaan-perusahaan yang menuju ke arah kebangkrutan. Baru saja kita bahas bagaimana dana yang tersedia di FDIC tidak mencukupi untuk menutupi uang deposit nasabah bank-bank di US. Jadi bukan tidak mungkin yang terjadi adalah nasionalisasi bank/perusahaan seperti bank Nothern Rock Inggris. Yang menjadi sorotan saat ini adalah beberapa industri strategis dan ikon nasional seperti industri mobil (GM terutama), Fannie Mae dan Freddie Mac (kreditur real-estate), airlines (ikon seperti Delta, American Alirlines), refineri minyak (untuk memonopoli pengadaan bahan bakar). Akhirnya US akan menjadi United Socialist States of America (USSA). Mungkin perlu ditambahi Banana menjadi United Socialist Banana State of America (USBSA). Saya punya alasan untuk menambahi kata Banana. Sebab US akan terbenam dalam hutang yang dalam sebagai ciri dari negara pisang goreng.

Angka perkiraan terakhir mengenai biaya krisis ini sudah naik dari sekitar $200 milyar pada awal terjadinya krisis menjadi $ 1.5 triliun. Apakah akhirnya menjadi $ 5 triliun atau lebih, entah lah. Cerita Fannie Mae dan Freddie Mac serta IndyMac sudah bisa dipakai untuk membuat gambaran bagaimana besarnya dana bantuan yang diperlukan. Waktu akan mengatakannya. Yang pasti, saya akan melakukan usaha-usaha short sell di sektor ini. Harus dimengerti bahwa kasus subprime ini bisa merambat kemana-mana. Dan akan lebih parah kalau merambat ke sektor derivatif.

Sebelum menjawab, apakah bisa dilakukan penyelamatan perusahaan-perusahaan yang bangkrut? Kita harus bertanya: Siapa yang akhirnya akan membayar biayanya? Pemerintah US tidak bisa menaikkan pajak, karena resesi, penderitaan rakyat US sudah membuat mereka megap-megap. Jadi yang paling mungkin ialah mencetak uang baru – mendilusi US-dollar, dengan mengeluarkan surat hutang. Dengan demikian yang pasti menjadi pembayar adalah pemegang US-dollar. Dalam hal ini yang terbanyak adalah Cina, Jepang, negara petro-dollar dan negara Asia lainnya yang selama ini menyimpan banyak US bond sebagai cadangan devisa mereka. Dan juga investor-investor swasta yang punya bond dalam US-dollar. Dalam usaha penyelamatan, pemerintah US akan memerlukan dana, yang bisa dilakukan dengan mengeluarkan surat hutang. Tetapi siapa yang mau beli? Mungkin ketika mendengar akan adanya usaha-usaha penyelamatan, peluangnya adalah akan banyak pemegang bond dalam mata uang US-dollar akan melepaskan bondnya. Tidak akan ada yang membeli bond-bond baru itu. Akibatnya the Fed harus menelannya. Jawabannya terletak pada the Fed yang sebenarnya badan swasta. Kalau the Fed sudah ganti kulit maka akan mau mengikuti permainan pemerintah US. Hasilnya akan sama saja. US dollar akan jatuh lagi lebih parah. Saya tidak akan meramalkan bahwa US treasury bond menjadi tidak liquid. Itu ramalan terlalu nekad. Yang pasti saya meramalkan bahwa yang akan terjadi adalah “too big to bail”.

SEMUA AKAN KENA

Andaikata ini terjadi, krisis mendatang akan lebih besar dari Depresi tahun 1930an. Pada tahun 30an, US adalah negara exportir bahan mentah, warganya punya tabungan, negaranya tidak tercekik hutang. Sekarang sebaliknya. US selama bertahun-tahun mengalami defisit berjalan dan perdagangan. Sumber-sumber alamnya sudah habis untuk dimakan sendiri dan hutang baik warganya ataupun negaranya sudah membengkak. Asset warganya sudah negatif. Negara yang ekonominya digerakan oleh konsumsi, dalam kondisi semacam ini dapat dipastikan konsumsi akan menurun dan ekonomi akan mengalami resesi atau lebih parah lagi menjadi depresi.

Banyak orang mengatakan bahwa Asia (India, Cina, Jepang, dll), Russia dan negara-negara lain tidak akan terkena dampaknya. Saya akan tantang opini ini dengan dua pertanyaan:

“Apakah Cina, India, dan emerging market lainnya tidak mengalami surplus perdagangan dengan US?”.

“Kalau US berhenti mengkonsumsi, bagaimana nasib ekonomi (buruh dan perusahaan serta penunjangnya) yang membuat barang/jasa yang dieksport ke US?”

DEFLASI ATAU INFLASI?

Teori ekonomi Keynesian yang dianut dunia saat ini tidak terlalu perduli terhadap pengaruh buruk dari hutang/kredit dan juga neraca keuangan. Saya ingat sebelum krismon 1997-1998, banyak orang mengatakan: “Untuk apa berbisnis dengan uang sendiri. Lebih baik uang hutang saja.” Neraca keuangan tidak dianggap terlalu penting. Fokusnya hanya pada laba-rugi. Oleh sebab itu penggunaan leverage menjadikan bisnis sangat riskan terhadap perubahan ke arah yang negatif, seperti yang dijelaskan di atas bahwa penurunan nilai mortgage sebesar 1.5% sudah cukup menyapu habis kapital yang ada. Itu adalah cermin jiwa ekonomi Keynesian. Menumpuknya hutang dan leverage di dalam ekonomi mencerminkan jiwa Keynesian.

Ekspansi kredit akan terus berlangsung sampai hutang diliquidasi. Selama tidak ada liquidasi hutang; pelaku pelaku bisnis, konsumen, produsen, pemerintah tidak perduli dengan neraca keuangannya, maka selama itulah deflasi tidak ada. Tetapi ketika konsumen berpikir dan sadar bahwa dia tidak punya tabungan untuk masa depan, hutangnya menumpuk; ketika produsen sudah tidak mau memberikan kredit, mekera mulai menabung, tidak memberikan kredit lagi, melunasi hutang-hutangnya, maka disitulah deflasi dimulai.

PASAR MODAL MINGGU LALU

Ada berita menarik dari Pakistan। Investor marah dan menyerbu serta merusak bursa saham Karachi. Saham di bursa Karachi turun lebih dari 30% selama beberapa bulan ini, membuat investor marah. Kalau di Cina dan Vietnam, investornya lebih tidak militan. Bursa Shanghai dan Vietnam sudah turun sekitar 50% dari puncaknya.

Bursa saham di US sudah mengalami oversold dan 3 hari menjelang akhir minggu, saham rebound dengan hebat. Indeks volatility VIX mencapai 30 dan Bull Percentage Financial mencapai titik terendah 7% (Chart-1 dan Chart-2). Saham-saham finansial memotori rebound ini. Beberapa minggu ke depan kemungkinan saham akan rally (bear market rally) dan indeks Dow Industrial mencoba menembus level 12000 dan 12500 (Chart-3).

Chart 1

Chart 2

Saya melihat kemungkinan akan adanya crash dalam beberapa bulan ke depan dan sebelum akhir tahun Peluangnya 90%, cukup besar. Crash bisa terjadi sebelum atau sesudah indeks mengetest ke dua resistance ini. Oleh sebab itu siap-siap untuk short sell di minggu-minggu ke depan. Sektor keuangan adalah yang paling seksi untuk di-short.

Chart 3

Emas dipersimpangan jalan (Chart-4)। Saya tidak yakin bahwa rally tahunan dimulai pada bulan Juli ini. Biasanya pada bulan Agustus akhir atau September. Jadi kalau mau masuk masih ada kesempatan di minggu-minggu mendatang.

Sampai disini dulu. Jaga kesehatan anda; investasi serta tabungan anda baik-baik.

![[Most Recent USD from www.kitco.com]](http://www.weblinks247.com/indexes/idx24_usd_en_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/images/sp_en_6.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/gold/t24_au_en_usoz_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/silver/t24_ag_en_usoz_2.gif)

No comments:

Post a Comment