(Minggu ke IV, Oktober 2007)

RALLY AKHIR TAHUN DAN 2008, MENJELANG PEMILU US?Biasanya 1 tahun sebelum sampai tahun menjelang pemilihan presiden di US, bursa saham marak. Dan pada pertengahan periode kepresidenan, biasanya terjadi crash atau paling tidak tahun itu adalah tahun bearish. Siklus nampaknya berubah dan terbalik-balik. Tahun 2006 seharusnya ada mini crash, dan tahun ini ada rally. Untuk 2007-2008 harus kah bullish saja walaupun ekonomi US menuju resesi (tentunya berdampak ke ekonomi dunia).

Walaupun akhirnya pasar saham mengalami koreksi besar pada tanggal 19 Oktober 2007, perkembangan pasar modal selama dua-tiga minggu sebelumnya sangat menarik, maksud saya, sangat melawan arus ekonomi . Pasar saham rally dan membuat rekord baru walaupun beberapa berita negatif baru mengenai persoalan kredit dan perbankan. Setelah US, kasus credit crunch merebak ke Inggris dan memakan korbannya bank Northern Rock, kemudian 2 bank di Jerman dan Canada. Rusia yang seharusnya sedang kebanjiran petro-dollar, juga mengalami krisis liquiditas.

Kenaikan harga saham mungkin karena para fund manager sedang melakukan window dressing untuk kwartal 3, 2007. Sekarang window dressing sudah hampir selesai. Saatnya melakukan short lagi. Saya curiga bahwa masih akan ada koreksi yang lebih dalam dari koreksi pada bulan Agustus-September lalu. Secara teknikal saya belum melihat koreksi terakhir C wave secara meyakinkan. Pattern koreksi ABC waves, kurang meyakinkan. Sambil menunggu konfirmasi apa yang saya percaya, kita review saja keadaan ekonomi dunia.

KRISIS MONITORING

Krisis di Inggris: Sudah basi, Bank Northern Rock kena. Sebagai dampaknya Bank of England kuatir kalau-kalau nantinya perusahaan-perusahaan terpaksa menelan suku bunga pinjaman yang lebih tinggi dikemudian hari. BoE tidak perlu kuatir, karena halitu sudah terjadi. LIBOR (London Inter-Bank Overnight Rate), sudah naik ketika krisis sub-prime merebak.

Krisis di Zona Eropa: Sudah basi, 2 bank Jerman harus ditolong.

Krisis di Russia: mengalami capital outflow $9.4 milyar di kwartal III 2007. Hal ini berkaitan dengan kredit subprime di US. Dana ditariki oleh investor asing dari Russia untuk menutupi kewajiban di tempat lain karena sulitnya untuk memperoleh kredit di pasar Internasional. Oleh sebab itu pasar uang di Russia menjadi kering tersedot keluar. Bank sentral Russia menurunkan atas persyaratan minimum cadangan (CAR, capital adaquacy ratio?). Artinya bank-bank boleh meminjamkan lebih banyak. Sayangnya banyak bank-bank di Russia juga mengalami kesulitan kapital untuk operasi seperti halnya juga banyak perusahaan disana. Bank sentral juga memerikan guyuran liquiditas lewat repo (repurchase operation) surat-surat berharga/hutang. Tentu saja surat-surat hutang ini tidak bisa di perjual belikan di pasar modal karena tidak liquid. Fitch, badan rating menurunkan rating Russian Standard Bank, bank konsumer terbesar di Russia.

http://www.ft.com/cms/s/0/becd8126-7794-11dc-9de8-0000779fd2ac.htmlKrisis di Canada: Beberapa pengelola dana pensiun, danareksa dan perusahan lain terpaksa gigit jari karena $40 milyar Asset Backed Commercial Paper (ABCP) yang mereka beli menjadi beku terkena limbah sub-prime. Akankah merambat lagi?

Krisis di US: Beberapa bank besar di US bersatu membentuk dana $100 milyar untuk membeli surat-surat berharga (mungkin sudah tidak berharga lagi) yang terkontaminasi limbah sub-prime. Saya tidak tahu bagaimana cara menentukan harganya karena tidak ada penawaran/permintaan, pasarnya tidak liquid. Dan sebenarnya barang itu milik mereka sendiri, atas nama perusahaan afiliasinya. Sulit mengetahui berapa banyak dari US$ 500 triliyun dana di pasar derivative yang berpotensi beku, tidak bisa dijual di pasar, seperti kasusnya BLBI di Indonesia. Tentu saja tidak semua hutang di dalam paket hutang ini jelek, tetapi istilahnya karena nila setitik rusak, susu sebelanga. Karena limbah subprime yang sedikit, semua yang dipaketkan menjadi beku dan tidak laku.

Citigroup mengumumkan bahwa revenuenya akan turun 60% tahun depan. Bank of America juga. Hutang kartu kredit naik. Mungkin di US orang menggunakan kartu kredit untuk bayar cicilan rumah. Tunggu saja waktunya mereka gagal bayar.

Di sektor perumahan, penjualan terus menurun 4.3% pada bulan Agustus. Lennar, perusahaan pemborong bangunan terbesar ke 2 di US mengalami menurunan penjualan 55%. Kepercayaan konsumen menukik, pada bulan July masih 112 dan September hanya 99. Pembayaran kartu kredit makin molor (konsumen makin sering menggunakan kartu kredit dan sudah sulit membayar). Bursa saham naik terus.

Krisis di Burma: Rakyat protes karena harga minyak naik. Ini sih tidak usah dipikirkan karena tidak akan mempengaruhi ekonomi dunia.

Krisis Turki-Irak-Iran: Turki menyerang Irak-Kurdi. Kemungkinan Iran akan membonceng untuk mengganggu US di Irak. Harga minyak menembus $87/BBL karena naiknya premium krisis.

Krisis di Cina: Pemerintah Cina menetapkan pelarangan penyesuaian harga (baca: kenaikkan harga) dari mulai tarif parkir, makanan, listrik, bensin, air sampai tahun depan. Mungkin harga rumah tidak bisa dikontrol. Rupanya inflasi sudah merambah ke Cina. Sampai kapan bisa ditahan?

Calon Krisis di Indonesia: Pemerintah bisa terkena budget devisit tambahan Rp 100 triliun (12% dari budget atau 3% dari GDP). Taksiran saya inflasi versi Imam Semar bisa sampai 20% - 30%. Tergantung harga minyak, produksi minyak domestik dan nilai tukar Dollar. Hati-hati US dollar tahun 2008 bisa ada counter rally. Produksi minyak Indonesia sekarang hanya 1.0135 juta barrel sedangkan target (asumsi di RAPBN) adalah 1.035 juta BBL/hari. Perkiraan saya produksi Indonesia tahun 2008 hanya 0.95 juta BBL/hari. Dan katanya kekurangan 50,000 BBL/hari akan menelorkan defisit anggaran negara Rp 10 triliun. Nah hitung saja berapa defisitnya.

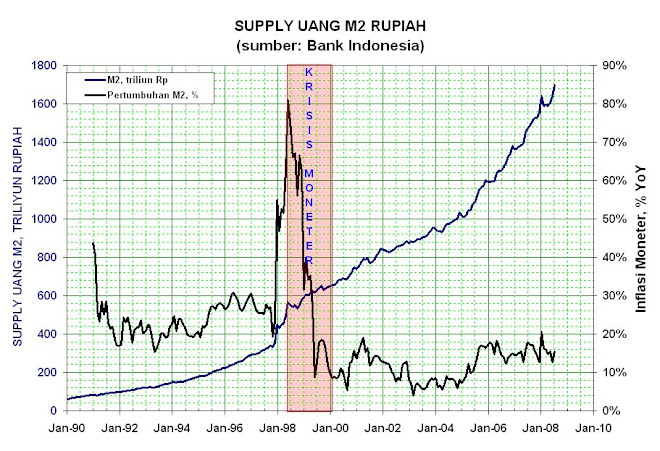

Uang dicetak makin banyak: Kalau anda tanya kenapa akan ada counter rally di US dollar. Data menunjukkan bahwa US bukan pencetak duit teratas. Masih banyak negara lain yang lebih cepat mesin cetak duitnya. Jepang 2%, Eropa 12%, US, 13%, Inggris 14%, Cina 19%, India 21%, Russia 41%, Venezuela 69%, Indonesia 14%. Jangan heran kalau rupiah akan melorot. Beli emas dan simpan di luar negri. Dengan defisit anggaran lebih dari 12% dari budget, pemerintah akan memeras apa yang bisa diperas dari rakyat (penabung), seperti PPn emas?

HARGA LOGAM DASAR TURUN

Selama tahun 2007 ini beberapa logam dasar telah turun harganya. Nikel, Aluminium, Seng, hanya tembaga yang masih bertahan (lihat Chart-1 sampai 3). Apakah ini tanda-tanda perlambatan ekonomi. Stok level logam-logam ini juga cenderung meningkat (Chart-4). Dimana Cina dan India yang katanya sedang boom menggila?

Berbeda dengan analis lain, saya berpendapat harga minyak mentah juga akan turun. Permintaan akan turun karena resesi. Tetapi seberapa lama dan seberapa jauh turunnya, tergantung besarnya mesin cetak duit para bank sentral. Paling tidak harga-harga barang komoditi akan turun kemudian naik menggila ketika re-flasi dilakukan oleh para sentral banker.

Chart 1

Chart 2

Chart 3

Chart 4

US DOLLAR BEARISH?USDollar mencapai titik terendahnya. USDollar Indeks mecapai level sedikit di atas 77 terendah sepanjang sejarah. Level terendah sebelumnya yaitu tahun 1992, pada waktu resesi, adalah 78. Tingkat bearish sudah mencapai puncaknya. Hampir setiap orang, investor, analis, komentator, bersikap bearish. Dalam keadaan seperti ini saya akan bersikap kontrarian. Bukan hanya US saja yang mencetak uang dengan kecepatan Michael Schumacher, tetapi juga negara-negara lain. Sehingga sikap bearish di USdollar tidak mempunyai dasar. Saya pikir USDollar akan rally dalam waktu dekat. Mungkin masih akan turun 1-3 indeks point sebelum bisa rally.

Chart 5 menunjukkan indeks US Dollar dari mulai tahun 1986. Relative Strength, RSI menunjukkan nilai dollar menuju titik terrendah hampir 21 tahun. Saya pikir ini yang akan menjadi supportnya. Di samping itu, nilai dollarnya sendiri sudah menembus terendahnya di tahun 1992 yaitu 78. Jadi wajar kalau angka 73 – 78 adalah band supportnya.

Chart 5

Peluang: Dengan adanya rally di USDollar dan emas (nanti akan dibahas), maka peluang kenaikkan emas dalam rupiah menjadi semakin kuat. Ini bukan Michael Schumacher lagi tetapi Niel Armstrong menuju bulan.

DOW, S&P DAN C WAVE

Di Forum KlubSaham.Com, KSC, berkali-kali saya posting bahwa C wave kemungkinan masih tersisa dari koreksi bulan Agustus 2007 lalu. Bahkan saya sendiri menambah posisi short dengan Put Option di beberapa sektor, antara lain sektor Transportasi DOW, sektor perbankan dan sektor minyak dan komoditi emas. Saya tidak tahu apakah asumsi saya benar atau tidak, tetapi koreksi -366 di Dow tanggal 19 Oktober 2007, cukup meyakinkan saya bahwa C wave sedang menuju titik tujuannya. Kalau C wave menang sedang begerak menuju targetnya, maka taksiran saya bahwa targetnya itu adalah 11600 (koreksi Fib 1.6) atau 12500. Walaupun demikian, kita harus siap kalau-kalau angin berbalik arah di resistance 13500 (sekarang sudah ada di level ini) dan 13200.

Chart 6

Ada beberapa faktor yang menunjang hipotesa target 11600 – 12500. Pertama, window dressing 3Q07 sudah lewat. Kedua, inflasi di US naik (harga emas dan minyak naik) dan dollar jatuh, dengan demikian the Fed akan mengalami dilema untuk menurunkan suku bunganya lagi. Andaikata the Fed menurunkan suku bunganya lagi, misalnya 50 basis poin, US dollar akan kehilangan kepercayaan. Emas akan terbang. Bank sentral di Asia, Timur Tengah, akan membuang US treasury bond dan membuat suku bunga pinjaman jangka panjang naik. Paling tidak, the Fed akan lebih hati-hati. (Saya memasang investasi hedging dengan portfolio emas untuk skenario the Fed mengambil keputusan untuk menghancurkan US$). Sumber persoalan yang sekarang ini asalnya dari suku bunga yang rendah yang diberikan Alan Greenspan 4 tahun lalu. Apakah mau memberikan obat yang sama? Andaikata itu yang menjadi keputusan the Fed pada tanggal 31 Oktober ini dan pada sidang-sidang berikutnya, maka jangan heran kalau harga minyak ke $200/bbl. Saya tidak terlalu percaya pada skenario ini.

Chart 7

Faktor ke 3, Yen menguat, biasanya carry trade akan angkat kaki dari bursa. Mungkin untuk sementara. Dalam waktu dekat ini Yen Indeks bisa mencapai 92 atau 96 dari 85 beberapa hari lalu. Penguatan seperti ini bisa melemparkan bursa dunia ke -15% atau -20% dari puncaknya. Beberapa waktu lalu saya posting di Forum KSC, yang mengingatkan bahwa indeks Nikkei bisa ke 14000 – 15000 dengan dasar argumen yang sama. Dan yang paling penting ialah ekonomi US sedang melambat dan semakin banyak yang percaya akan terjadi resesi.

Apakah koreksi C wave ini akan terjadi dan mencapai target Dow 11600 – 12500? Saya tidak tahu. Milestone yang harus dicermati kalau mau melakukan short adalah tanggal 31 Oktober, pada saat the Fed rapat. Di samping itu juga leve-level support yang ada. Lakukan trading dengan cerdik dan siapkan rencana alternatif jika perjalanan pasar tidak sesuai dengan skenario.

RALLY SETELAH KOREKSI?

Saya tidak berani memastikan akan adanya rally, seperti kasus Black Monday 1987. Setelah market crash, bursa saham rally. Memang ekonomi US pada waktu itu tidak buruk tetapi juga tidak terlalu bagus. Lima tahun kemudian, tahun 1992 keadaan di US betul-betul memburuk, terutama di sektor minyak dan gas (banyak PHK di seluruh dunia di sektor ini) dan nilai US$ mencapai titik terendah.

Saat ini masih banyak faktor lain yang membuat saya bearish. Persoalan kredit subprime belum selesai. Berapa triliyun US$ yang masih beku di dalam kasus kredit subprime, yang pasti nila setitik merusak susu sebelanga. Keadaan akan diperparah dengan meningkatnya jumlah kredit perumahan di US yang beralih dari bunga penggoda ke bunga pengambang yang jauh lebih tinggi, sehingga memperbanyak gagal bayar. Belum lagi gagal bayar di sektor kartu kredit di US yang jumlahnya meningkat. Saya pikir hal yang sama juga berlaku di negara-negara lain. Apakah anda mengira bahwa housing bubble tidak ada di Indonesia? Dengan GDP yang tidak lebih dari US$ 1800 per tahun per kapita, apakah anda mengharapkan banyak yang bisa membeli apartemen/rumah seharga Rp 1 milyar?

Secara keseluruhan untuk menggerakkan pasar dan ekonomi diperlukan liquiditas segar yang banyak. Apakah bank-bank sentral bisa mengglontorkannya? Mungkin bisa, mungkin tidak. Kalau bisa maka akan terjadi hiper-inflasi dan harga emas akan terlempar ke Mars. Saya memperkirakan bahwa inflasi riil Indonesia versi Imam Semar (bukan versi BPS atau BI) berkisar 20%-30% di tahun 2008. Jadi emas tetap menjadi andalan untuk melindungi nilai tabungan.

Sektor perumahan US sekarat, yang akan menyusul, sektor perbankan, sektor properti komersial (kantor dan shopping mall), transportasi US. Untuk beberapa kwartal mendatang, sektor konsumer. Saya berani melakukan shorting di sektor-sektor ini. Saat ini saya memiliki put option di sektor housing lender (CFC), transportasi (IYT), housing (LOW), Financial (XLF) dalam persetage yang terbesar di portfolio saham. Dan untuk spekulasi jangka pendek put option (dalam prosentase yang kecil di portfolio saham) di sektor minyak (BP), emas (ABX), emerging market (EWZ). Saya hampir tidak punya posisi long. Ada saatnya nanti untuk mengambil posisi long jangka menegah/panjang terutama di sektor emas. Mungkin juga sektor farmasi dan teknologi yang sudah mengalami masa bearish panjang 5 – 8 tahun. Sektor semacam ini lebih tahan banting kalau ternyata rally periode pemilihan presiden tidak ada.

Ekonomi bisa babak belur dan bursa saham rally, karena kegilaan investor. Meramalkan orang gila tidak mudah. Disebut gila karena tindakannya tidak mengkuti aturan dan pola-pola yang waras. Oleh sebab itu saya tidak ingin meramalkan irrational exuberance. Tetapi bagi saya, lebih penting berinvestasi yang waras, dengan fundamental yang kuat dan menunggu kapan orang menjadi waras dan mulai melakukan shorting. Catatan: Bursa Shanghai nampak sudah tidak waras. Kita tunggu saatnya.

Semoga anda beruntung.........jaga diri anda dan invetasi serta tabungan anda.

Jakarta 20 Oktober 2007

![[Most Recent USD from www.kitco.com]](http://www.weblinks247.com/indexes/idx24_usd_en_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/images/sp_en_6.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/gold/t24_au_en_usoz_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/silver/t24_ag_en_usoz_2.gif)