EKONOMI

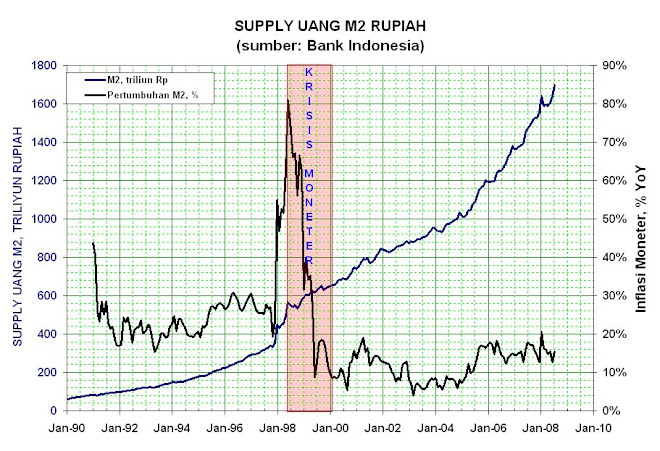

Di US inflation untuk bulan May 2007 resminya dilaporkan sedikit di bawah 3% per tahun. Tetapi bisa juga di atas 10% atau 12%, tergantung siapa yang mana yang ditanya, Clinton atau Regan atau Kennedy (ooh yang dua ini sudah mati ya?) atau orang waras. Kalau methodenya menggunakan cara yang sekarang maka 3% kurang. Kalau menggunakan cara pra-Clinton maka 6% dan kalau menggunakan cara pra-Regan maka 10.3%. Ini adalah Core Inflation (inflasi inti) yang dikeluarkan BLS (Bureau Labor and Statistics). Energi dan makanan tidak dimasukkan. Nah kalau harga bahan bakar dan makanan tidak masuk, lalu apa saja yang masuk? Rumah? Pakaian? lalu apa? Sedangkan dengan cara orang waras adalah 12%, yaitu laju pertumbuhan uang M3. Di Indonesia, mungkin BPS (Badan Pusat Statistik) Indonesia mencontoh BLS, harga-harga naik tetapi inflasi dikatakan rendah, hidup semakin sulit, dikatakan ada pertumbuhan ekonomi 6%. Kedua badan tersebut harus menghilangkan huruf tengahnya menjadi BS (Bull Shit alias omong kosong).

Kita akan melihat perkembangan ekonomi US, karena nasib ekonomi dunia sekarang ini ditentukan di sana. Ekonomi (GDP) US adalah 31% dari GDP dunia (lihat tabel di bawah).

Jika US resesi dan mengalami kontraksi ekonomi, pertumbuhan ekonomi dunia akan terkena dampaknya. Cina dan India yang tumbuh gila-gilaan (10% ke atas), tidak bisa diharapkan. GDP Cina + India hanya 7.05% saja dari GDP dunia. Jepang sulit diharapkan karena demografi Jepang yang menua. Juga Eropa tidak bisa diharapkan.

US bisa menghindari resesi di tahun 2001-2002 karena Greenspan (ketua bank sentral US) menggelontorkan liquiditas. Kredit murah. Sekitar 1%. Orang berbondong-bondong menukar kredit rumahnya. Hutang pokoknya dinaikkan dan mengambilnya untuk konsumsi karena cicilannya lebih ringan. Ini disebut home equity extraction. Kredit murah merambah ke semua sudut; kartu kredit, mobil, untuk spekulasi saham, konsumsi dan lain-lain. Sangking mudah dan murahnya, orang yang tidak layak memperoleh kredit, bisa dapat, namanya sub-prime loan. Yang menyelamatkan ekonomi dunia dari resesi tahun 2001-2002 adalah konsumsi US yang 70% dari GDPnya itu. Kalau 30% konsumsi dunia adalah dari US maka ekonomi dunia sangat bergantung pada konsumsi US. Dan konsumsi ini berasal dari kredit/hutang. Ingat kita di Indonesia sebelum tahun 1997, ada ungkapan: kalau bisa hutang, kenapa pakai duit sendiri? Pinjam uang di bank sangat mudah (teman saya boleh meminjam uang Rp 25 juta dengan mengagunkan sertifikat kursusnya di tahun 1996 untuk menunjukkan betapa mudahnya kredit saat itu). Kalau liquiditas mengering, lalu bagaimana? Anda tahu jawabannya.

Beberapa minggu lalu, borok-borok kredit murah mulai nampak. Nanah busuk keluar dari borok kredit sub-prime (subprime credit). Gagal bayar dan foreclosure di sektor perumahan meningkat. Bear Stearns memakan pil pahit karena hedge fund nya yang banyak memiliki subprime bond dalam CDO (Collateralized Debt Obligation) harus menelan kerugian yang besar akibat meningkatnya gagal bayar dan foreclosure di sektor property perumahan. Bear Stearns tidak sendiri. Kredit subprime berisiko tinggi ini dicampur dengan kredit/hutang lain dipaketkan, dikasih rating dan dijual belikan seperti halnya surat hutang, saham atau sarana investasi. Celakanya untuk hal-hal yang berkaitan dengan subprime credit yang sangat riskan kalau rating itu salah atau terlalu optimis bisa membuat rugi pembelinya. Institusi-institusi rating seperti Moody, Bear Stearns, S&P, JP Morgan punya interest agar barang yang di-ratingnya laku. Mereka ini punya keahlian mempromosikan tahi ayam sehingga bisa dijual seharga coklat. Kalau sudah begini, maka paket-paket CDO ini menjadi seperti kanker. Dan kalau ini seperti kanker, maka sudah menyebar. Tinggal tunggu giliran korban berikutnya.

Bukan tidak mungkin dimasa datang institusi seperti Moody, Bear Stearns, S&P, JP Morgan yang memberikan rating terlalu optimis akan dituntut client mereka mengalami kerugian karena kesalahan rating CDO.

Kegagalan di subprime credit dan sektor perumahan yang sekarang ini baru awal dari bencana. Ben Bernanke mengatakan bahwa kerugian akibat kegagalan subprime loan ini sekitar $ 50 - $ 100 miyar, mungkin $ 90 milyar. Yang ditakutkan ialah kemungkinan akan terjadi rentetan berikutnya. Reaksi klasik terhadap kredit buruk adalah meningkatnya biaya kredit (suku bunga pinjaman naik) yang akan memperparah keadaan, karena sektor prime-credit bisa terkena juga. Pendek kata dalam beberapa bulan ke depan perusahaan-perusahaan pemberi pinjaman kredit punya potensi jebol. Beberapa bulan lalu saya masuk posisi short dengan PUT Option jangka panjang (Jan 2008) untuk Lowes Companies Inc. (LOW) dan Countrywide Financial Corp (CFC), dan sekarang sudah membuahkan hasil. Saya akan tunggu sampai kondisi sangat overbought atau sekitar Oktober dan Desember untuk meliquidasi posisi short ini, dan masuk lagi dalam posisi PUT Option Jan 2009.

GDP US untuk 1Q2007 tumbuh hanya 0.7%. Resesi? Belum! Diperkirakan bahwa untuk 2Q2007, GDP US akan tumbuh 3%. Tentu saja angka 3% ini hanya permainan saja. Untuk tumbuh 3%, uang yang beredar harus terbang 12% per tahun. Artinya untuk membuat pertumbuhan ekonomi sebesar $1 diperlukan mencetak uang $4. Artinya US semakin melarat secara riil. Saya tidak yakin akan terjadi resesi. Rekayasa statistik sekarang ini sudah sangat canggih. Walaupun kehidupan semakin susah, tetapi pernyataan resmi sangat tabu mengatakan resesi. Deflasi? hanya akan terjadi kalau rakyat Amerika berhenti mengkonsumsi, mulai penabung dan membayar hutang-hutangnya. Suze Orman boleh berteriak-teriak agar orang membayar hutang dan tidak mengkonsumsi melebihi kemampuan, tetapi konsumsi itu seperti narkotik, bisa kecanduan. Mungkin perlu waktu untuk merubah budaya dan mood konsumtif.

Berdasarkan kebiasaan, menjelang pemilihan presiden US, liquiditas tidak pernah kering, semua lancar. Oleh sebab itu pasar modal saya perkirakan masih okey, walaupun harus berhati-hati karena saham sudah tidak murah lagi. Saya juga tidak menganjurkan untuk sembarangan melakukan shorting Index Dow, S&P apa lagi Nasdaq. Memang bursa saham dunia sudah overbought dan rentan terhadap koreksi. Koreksi yang berarti yang ditunggu tahun lalu tidak terjadi. Mungkin saja terjadi tahun ini. Tetapi pelaku pasar bisa bersikap irrasional dalam jangka waktu yang lama. Jadi perlu hati-hati dalam melakukan shorting.

Ada satu hal lain yang juga harus diperhatikan dalam mengambil posisi short atau long, yaitu nilai Yen yang ada kaitannya dengan Yen Carry trade. Melambungnya harga saham dunia saat ini banyak disebabkan karena uang panas, banjir liquiditas Yen melalui mekanisme Yen Carry Trade. Kredit murah di Jepang mendorong orang meminjam Yen dan dipakai untuk berspekulasi di bursa saham. Yen Carry Trade akan menguntungkan jika Yen arah secara steady melemah. Artinya kalau kita pinjam sekarang, nilai Yen akan lebih rendah pada saat dikembalikan. Pelaku Yen Carry Trade akan nervous jika nilai Yen menguat. Jadi Yen Carry Trade akan sangat beresiko jika Yen menguat. Oleh sebab itu rontoknya bursa saham nanti, bisa jadi bersamaan dengan penguatan Yen. Topik ini akan kita bicarakan lagi di bab mengenai US dollar.

BOND DAN SUKU BUNGA PINJAMAN

Bill Gross, dedengkot dan jagoan bond, mengatakan bahwa bond telah memasuki periode sekular bear. Pada dekade dekade ke depan, bond akan jatuh harganya dan suku bunga pinjaman akan naik. Pernyataan Bill Gross ini bertepatan dengan melejitnya yield 10 year US T-Bond menembus 5% ke level 5.30%. Pada saat tulisan ini dibuat, yield 10 yr US T-Bond turun ke 4.95%, tetapi arahnya yield ini akan naik.

Kenaikan suku bunga T-Bond ini tidak mengherankan karena sudah saya prediksi setahun lalu (lihat grafik-1 yang pernah saya posting di Klubsaham.com setahun lalu, dan grafik-2 yang merupakan update nya).

Grafik-1

Yield dari 10 yr TB telah menembus batas atas trend menurunnya. Hal ini menandai babak dan periode baru dari sekular bear market untuk bond. Untuk dekade mendatang, surat hutang bukan sarana investasi yang menguntungkan. Lupakan SUN (Surat Utang Negara), MB (Municipal Bond) atau sejenisnya untuk beberapa dekade.

Grafik-2

Mengambil kredit dengan bunga mengambang juga bukan pilihan yang baik, karena suku bunga pinjaman cenderung untuk naik.

PASAR SAHAM

Saham dunia seperti di Cina, Amerika Selatan, US, Asia sudah terlalu lama tidak mengalami koreksi yang berarti. Sudah mulur seperti karet, tinggal putusnya saja. Index Dow Jones Industrial, sudah pada tahap kenaikan parabola (lihat Grafik-3). Kondisi seperti ini biasanya tidak stabil dan rentan terhadap koreksi. Oleh sebab itu ada peluang yang cukup besar untuk terjadinya koreksi. Ini berlaku untuk bursa-bursa Cina, Amerika Selatan dan Indonesia. Kalau sekiranya anda mau melakukan short selling, saya anjurkan terhadap saham saham finansial, terutama saham yang berkaitan dengan subprime lending.

Grafik-3

Sektor Energy

Di sektor minyak dan energi, kondisi pasar sudah overbought baik saham-sahamnya ataupun harga minyak sendiri cenderung untuk turun. Koreksi 10%-20% masih dianggap wajar. Harga minyak dan saham-saham minyak biasanya cenderung menguat pada musim dingin dan musim panas di Amerika. Dan menjelang musim gugur, setelah musim panas usai, harga minyak cenderung turun. Ada peluang untuk terjadinya koreksi yang dalam terhadap harga minyak antara sekarang sampai menjelang musim dingin. Nampaknya tahun ini harga minyak tidak bisa membuat rekord tertinggi baru. Secara analisa teknikal (TA), minyak akan membentuk double tops (lihat Grafik-4). Ketidak mampuan menembus harga tertinggi tahun lalu menunjukkan bahwa pemain pasar tahun ini sudah berkurang bullish nya dibandingkan tahun lalu. Kalau sudah begini, biasanya koreksinya akan cukup dalam. Saya tidak heran kalau nanti harga minyak bisa turun di bawah $50/bbl.

Grafik-4

Saat ini juga banyak sentimen positif yang membuat harga minyak naik. Ketegangan di Timur Tengah misalnya. Hubungan Inggris-Russia yang memanas. Tetapi hal ini hanyalah sentimen, bukan fundamental nyata yang mempengaruhi korelasi demand-supply. Jumlah pelaku pasar yang bullish yang ditunjukkan oleh Bullish Percentage Index, mencapai 80% (lihat Grafik-5). Jika pendulum mood pemain pasar berayun ke seberang, kutub bearish, maka akan terjadi koreksi (saya harapkan cukup dalam).

Saya saat ini melakukan shorting saham Cheniere Energy (LNG) dengan PUT Option Desember dan September. Secara fundamental saham ini tidak bagus. Penguatannya selama ini karena ikut sentimen positif di sektor energy. Jadi diharapkan bahwa koreksinya akan parah kalau sentimen positif ini ditiadakan.

Kita bisa masuk kembali ke pasar pada saat koreksi sudah menyurut. Ada banyak saham di sektor energi yang murah dan berfundamental bagus. Tetapi kita akan beli di level yang lebih rendah. Seperti ICO (International Coal), KWK (Quick Silver), dan beberapa saham sektor energy akan kita bahas secara tersendiri fundamentalnya. Semoga pada saat koreksi ini selesai kita sudah punya keyakinan untuk masuk dan membeli saham-saham ini.

Grafik-5

Sektor Pharmasi

Salah satu sektor yang laggard (tidak ikut rally) selama 7 tahun ini adalah sektor Pharmasi (Grafik-6). Untuk jangka panjang sektor ini cukup menjanjikan. Demografi dunia saat ini sedang menua. Jumlah orang tua US, Jepang, Eropa bertambah karena umur manusia semakin panjang. Di samping itu kesadaran untuk hidup yang berkwalitas semakin besar. Ada yang saya sukai mengenai sektor ini, yaitu, orang mau bayar berapa saja, untuk mencari kesembuhan dan kesehatan.

Grafik-6

Kita akan bahas fundamental beberapa saham pharmasi dimasa datang. Moga-moga timing nya tepat dan bisa membelinya pada saat koreksi terjadi. Incaran saya adalah Pfizer (PFE) dan Lilly Eli (LLY).

EMAS

Logam mulia dan saham-sahamnya mengalami masa koreksi selama 1.5 tahun. Saya harap masa konsolidasi ini akan berakhir tahun 2007. Bank-bank sentral berusaha menekan harga emas dengan menjual cadangan emas mereka. Terakhir adalah 2 bulan lalu. Bank sentral Spanyol menjual 80 ton cadangan emasnya. Bagi bank-bank sentral, emas adalah saingan produk mereka (uang). Emas dan perak adalah uang sejati yang tidak memerlukan tanda tangan seseorang, undang-undang dan paksaan untuk memberlakukannya.

Bullish wedge sudah membentuk trading range yang sempit dan harus naik. Biasanya bulan-bulan September sampai Februari adalah bulan-bulan penguatan harga emas (dan perak). Ini ada kaitannya dengan pembelian perhiasan emas di musim kawin di India (Desember dan Januari) dan tahun baru Imlek. Pembelian emas untuk perhiasan oleh pengerajin biasanya dimulai pada bulan September. Pada saat ini lah biasanya harga emas menguat. Kita harapkan tahun ini pola ini masih berlaku.

Grafik-7

Masih ada sekali lagi kesempatan untuk membeli pada saat harga emas melemah.

NASIB US DOLLAR - JEBOL

Dollar hampir jebol. Itulah yang bisa kita katakan. Grafik-8 (dibuat tanggal 3 Juli lalu) adalah indeks dollar dari tahun 1984 sampai 2007. Indeks US dollar beberapa kali tertahan di level 80 dan tidak sampai jatuh ke bawah. Level support ini cukup kuat. Tetapi pagi ini (tanggal 25 Juli 2007), indeks tersebut sudah di level 79.9.

Secara fundamental, US dollar memang harus jatuh. Defisit belanja negara, defisit perdagangan dan defisit neraca berjalan bermakna bahwa US saat ini disubsidi oleh negara lain yang mempunyai surplus seperti Cina, Jepang, Canada, Jerman dan lainnya. Hal ini sudah bejalan bertahun-tahun, berdekade-dekade. Lama-lama orang juga bosan mensubsidi US. Animo terhadap surat hutang US akan turun, tercermin dengan meningkatnya yield treasury bond. Pegging mata uang asing terhadap US$ juga semakin berkurang. Bahkan sejak beberapa minggu lalu, Iran meminta Jepang untuk membayar minyaknya dengan Yen, bukan US dollar. Semua ini bisa memperkuat kejatuhan US$. Di samping itu juga masalah subprime debt. Ini juga menjadi pemicu kejatuhan US$.

Berkaitan dengan kejatuhan dollar, para pelaku pasar/investor akan sangat nervous sekali jika indeks US dollar jatuh ke bawah lagi. Karena bottomnya (dasarnya) tidak terlihat. Dengan kata lain seberapa dalam kejatuhan ini, tidak ada yang berani meramal. Oleh sebab itu jika support 80 ini tertembus secara meyakinkan, kita harus berhati-hati. Ini tidak hanya berdampak pada pasar forex (mata uang), tetapi juga pada ekonomi dan pasar saham.

Grafik-8

Saya katakan bahwa jatuhnya US$ indeks ke bawah 80 akan menjadi pemicu bom waktu ekonomi yang selama ini masih tidak aktif. Misalnya, kalau kita lihat misalnya cadangan devisa Indonesia yang naik dari 27 milyar 7 tahun lalu ke 50 milyar sekarang. Dalam US$ memang naik, tetapi dalam Euro hampir tidak berubah dan dalam emas turun 20%. Kejatuhan US$ akan membuat bank bank sentral menjadi nervous memegang US$ dan bisa berbondong-bondong meliquidasi cadangan US$ mereka. Akibatnya akan memperparah laju penurunan US$. Ini mungkin berlaku untuk negara yang ekonominya berbasis komoditas. Sedang yang berbasis manufakturing, mereka cenderung melakukan competitive devaluation. Topik ini akan dibahas di lain waktu.

YEN CARRY TRADE DAN PASAR MODAL

Suku bunga pinjaman di Jepang sangat murah. Ini memicu perbuatan spekulasi yang disebut Yen Carry Trade. Artinya, spekulator pinjam uang dari Jepang, kemudian diinvestkan di tempat lain (saham, bond, minyak, bahan komoditas, dll). Jumlah Yen yang beredar meningkat, dan nilainya turun. Dan harga saham/bond/minyak/bahan komoditas juga akan naik. Hal ini menggoda spekulator untuk terjun lebih dalam. Jangan heran kalau harga saham dunia saat ini sudah melambung di angkasa dan nilai Yen nyungsep. Nyungsepnya Yen bisa terlihat di kurs Yen terhadap Euro (Grafik-9).

Grafik-9

Yen Carry Trade akan disukai kalau yen nilainya turun atau tetap. Sampai saat ini, dari grafik Yen vs Euro, masih belum nampak adanya penurunan aktifitas Yen Carry Trade. Jika dilihat Yen indeks juga masih memungkinkan berlangsungnya Yen Carry Trade (Grafik-10). Trading range Yen indeks masih lebar. Mungkin tahun depan Yen bisa break up ke atas. Oleh sebab itu saya masih optimis terhadap bursa saham untuk tahun ini dan tahun depan.

Tahun depan dan sesudahnya Yen trading range semakin sempit (Yen carry trader semakin tidak punya ruang), suku bunga naik, Olimpiade Beijing selesai, pemilihan presiden US selesai, pemilu Jepang sudah lewat......., saatnya berhati-hati di sektor saham dan investasi. Harus lari ke emas? Emas –uang sejati-biasanya berjaya dimasa krisis. Semoga anda beruntung............

Grafik-1o

Jakarta 25 Juli, 2007

Di US inflation untuk bulan May 2007 resminya dilaporkan sedikit di bawah 3% per tahun. Tetapi bisa juga di atas 10% atau 12%, tergantung siapa yang mana yang ditanya, Clinton atau Regan atau Kennedy (ooh yang dua ini sudah mati ya?) atau orang waras. Kalau methodenya menggunakan cara yang sekarang maka 3% kurang. Kalau menggunakan cara pra-Clinton maka 6% dan kalau menggunakan cara pra-Regan maka 10.3%. Ini adalah Core Inflation (inflasi inti) yang dikeluarkan BLS (Bureau Labor and Statistics). Energi dan makanan tidak dimasukkan. Nah kalau harga bahan bakar dan makanan tidak masuk, lalu apa saja yang masuk? Rumah? Pakaian? lalu apa? Sedangkan dengan cara orang waras adalah 12%, yaitu laju pertumbuhan uang M3. Di Indonesia, mungkin BPS (Badan Pusat Statistik) Indonesia mencontoh BLS, harga-harga naik tetapi inflasi dikatakan rendah, hidup semakin sulit, dikatakan ada pertumbuhan ekonomi 6%. Kedua badan tersebut harus menghilangkan huruf tengahnya menjadi BS (Bull Shit alias omong kosong).

Kita akan melihat perkembangan ekonomi US, karena nasib ekonomi dunia sekarang ini ditentukan di sana. Ekonomi (GDP) US adalah 31% dari GDP dunia (lihat tabel di bawah).

Jika US resesi dan mengalami kontraksi ekonomi, pertumbuhan ekonomi dunia akan terkena dampaknya. Cina dan India yang tumbuh gila-gilaan (10% ke atas), tidak bisa diharapkan. GDP Cina + India hanya 7.05% saja dari GDP dunia. Jepang sulit diharapkan karena demografi Jepang yang menua. Juga Eropa tidak bisa diharapkan.

US bisa menghindari resesi di tahun 2001-2002 karena Greenspan (ketua bank sentral US) menggelontorkan liquiditas. Kredit murah. Sekitar 1%. Orang berbondong-bondong menukar kredit rumahnya. Hutang pokoknya dinaikkan dan mengambilnya untuk konsumsi karena cicilannya lebih ringan. Ini disebut home equity extraction. Kredit murah merambah ke semua sudut; kartu kredit, mobil, untuk spekulasi saham, konsumsi dan lain-lain. Sangking mudah dan murahnya, orang yang tidak layak memperoleh kredit, bisa dapat, namanya sub-prime loan. Yang menyelamatkan ekonomi dunia dari resesi tahun 2001-2002 adalah konsumsi US yang 70% dari GDPnya itu. Kalau 30% konsumsi dunia adalah dari US maka ekonomi dunia sangat bergantung pada konsumsi US. Dan konsumsi ini berasal dari kredit/hutang. Ingat kita di Indonesia sebelum tahun 1997, ada ungkapan: kalau bisa hutang, kenapa pakai duit sendiri? Pinjam uang di bank sangat mudah (teman saya boleh meminjam uang Rp 25 juta dengan mengagunkan sertifikat kursusnya di tahun 1996 untuk menunjukkan betapa mudahnya kredit saat itu). Kalau liquiditas mengering, lalu bagaimana? Anda tahu jawabannya.

Beberapa minggu lalu, borok-borok kredit murah mulai nampak. Nanah busuk keluar dari borok kredit sub-prime (subprime credit). Gagal bayar dan foreclosure di sektor perumahan meningkat. Bear Stearns memakan pil pahit karena hedge fund nya yang banyak memiliki subprime bond dalam CDO (Collateralized Debt Obligation) harus menelan kerugian yang besar akibat meningkatnya gagal bayar dan foreclosure di sektor property perumahan. Bear Stearns tidak sendiri. Kredit subprime berisiko tinggi ini dicampur dengan kredit/hutang lain dipaketkan, dikasih rating dan dijual belikan seperti halnya surat hutang, saham atau sarana investasi. Celakanya untuk hal-hal yang berkaitan dengan subprime credit yang sangat riskan kalau rating itu salah atau terlalu optimis bisa membuat rugi pembelinya. Institusi-institusi rating seperti Moody, Bear Stearns, S&P, JP Morgan punya interest agar barang yang di-ratingnya laku. Mereka ini punya keahlian mempromosikan tahi ayam sehingga bisa dijual seharga coklat. Kalau sudah begini, maka paket-paket CDO ini menjadi seperti kanker. Dan kalau ini seperti kanker, maka sudah menyebar. Tinggal tunggu giliran korban berikutnya.

Bukan tidak mungkin dimasa datang institusi seperti Moody, Bear Stearns, S&P, JP Morgan yang memberikan rating terlalu optimis akan dituntut client mereka mengalami kerugian karena kesalahan rating CDO.

Kegagalan di subprime credit dan sektor perumahan yang sekarang ini baru awal dari bencana. Ben Bernanke mengatakan bahwa kerugian akibat kegagalan subprime loan ini sekitar $ 50 - $ 100 miyar, mungkin $ 90 milyar. Yang ditakutkan ialah kemungkinan akan terjadi rentetan berikutnya. Reaksi klasik terhadap kredit buruk adalah meningkatnya biaya kredit (suku bunga pinjaman naik) yang akan memperparah keadaan, karena sektor prime-credit bisa terkena juga. Pendek kata dalam beberapa bulan ke depan perusahaan-perusahaan pemberi pinjaman kredit punya potensi jebol. Beberapa bulan lalu saya masuk posisi short dengan PUT Option jangka panjang (Jan 2008) untuk Lowes Companies Inc. (LOW) dan Countrywide Financial Corp (CFC), dan sekarang sudah membuahkan hasil. Saya akan tunggu sampai kondisi sangat overbought atau sekitar Oktober dan Desember untuk meliquidasi posisi short ini, dan masuk lagi dalam posisi PUT Option Jan 2009.

GDP US untuk 1Q2007 tumbuh hanya 0.7%. Resesi? Belum! Diperkirakan bahwa untuk 2Q2007, GDP US akan tumbuh 3%. Tentu saja angka 3% ini hanya permainan saja. Untuk tumbuh 3%, uang yang beredar harus terbang 12% per tahun. Artinya untuk membuat pertumbuhan ekonomi sebesar $1 diperlukan mencetak uang $4. Artinya US semakin melarat secara riil. Saya tidak yakin akan terjadi resesi. Rekayasa statistik sekarang ini sudah sangat canggih. Walaupun kehidupan semakin susah, tetapi pernyataan resmi sangat tabu mengatakan resesi. Deflasi? hanya akan terjadi kalau rakyat Amerika berhenti mengkonsumsi, mulai penabung dan membayar hutang-hutangnya. Suze Orman boleh berteriak-teriak agar orang membayar hutang dan tidak mengkonsumsi melebihi kemampuan, tetapi konsumsi itu seperti narkotik, bisa kecanduan. Mungkin perlu waktu untuk merubah budaya dan mood konsumtif.

Berdasarkan kebiasaan, menjelang pemilihan presiden US, liquiditas tidak pernah kering, semua lancar. Oleh sebab itu pasar modal saya perkirakan masih okey, walaupun harus berhati-hati karena saham sudah tidak murah lagi. Saya juga tidak menganjurkan untuk sembarangan melakukan shorting Index Dow, S&P apa lagi Nasdaq. Memang bursa saham dunia sudah overbought dan rentan terhadap koreksi. Koreksi yang berarti yang ditunggu tahun lalu tidak terjadi. Mungkin saja terjadi tahun ini. Tetapi pelaku pasar bisa bersikap irrasional dalam jangka waktu yang lama. Jadi perlu hati-hati dalam melakukan shorting.

Ada satu hal lain yang juga harus diperhatikan dalam mengambil posisi short atau long, yaitu nilai Yen yang ada kaitannya dengan Yen Carry trade. Melambungnya harga saham dunia saat ini banyak disebabkan karena uang panas, banjir liquiditas Yen melalui mekanisme Yen Carry Trade. Kredit murah di Jepang mendorong orang meminjam Yen dan dipakai untuk berspekulasi di bursa saham. Yen Carry Trade akan menguntungkan jika Yen arah secara steady melemah. Artinya kalau kita pinjam sekarang, nilai Yen akan lebih rendah pada saat dikembalikan. Pelaku Yen Carry Trade akan nervous jika nilai Yen menguat. Jadi Yen Carry Trade akan sangat beresiko jika Yen menguat. Oleh sebab itu rontoknya bursa saham nanti, bisa jadi bersamaan dengan penguatan Yen. Topik ini akan kita bicarakan lagi di bab mengenai US dollar.

BOND DAN SUKU BUNGA PINJAMAN

Bill Gross, dedengkot dan jagoan bond, mengatakan bahwa bond telah memasuki periode sekular bear. Pada dekade dekade ke depan, bond akan jatuh harganya dan suku bunga pinjaman akan naik. Pernyataan Bill Gross ini bertepatan dengan melejitnya yield 10 year US T-Bond menembus 5% ke level 5.30%. Pada saat tulisan ini dibuat, yield 10 yr US T-Bond turun ke 4.95%, tetapi arahnya yield ini akan naik.

Kenaikan suku bunga T-Bond ini tidak mengherankan karena sudah saya prediksi setahun lalu (lihat grafik-1 yang pernah saya posting di Klubsaham.com setahun lalu, dan grafik-2 yang merupakan update nya).

Grafik-1

Yield dari 10 yr TB telah menembus batas atas trend menurunnya. Hal ini menandai babak dan periode baru dari sekular bear market untuk bond. Untuk dekade mendatang, surat hutang bukan sarana investasi yang menguntungkan. Lupakan SUN (Surat Utang Negara), MB (Municipal Bond) atau sejenisnya untuk beberapa dekade.

Grafik-2

Mengambil kredit dengan bunga mengambang juga bukan pilihan yang baik, karena suku bunga pinjaman cenderung untuk naik.

PASAR SAHAM

Saham dunia seperti di Cina, Amerika Selatan, US, Asia sudah terlalu lama tidak mengalami koreksi yang berarti. Sudah mulur seperti karet, tinggal putusnya saja. Index Dow Jones Industrial, sudah pada tahap kenaikan parabola (lihat Grafik-3). Kondisi seperti ini biasanya tidak stabil dan rentan terhadap koreksi. Oleh sebab itu ada peluang yang cukup besar untuk terjadinya koreksi. Ini berlaku untuk bursa-bursa Cina, Amerika Selatan dan Indonesia. Kalau sekiranya anda mau melakukan short selling, saya anjurkan terhadap saham saham finansial, terutama saham yang berkaitan dengan subprime lending.

Grafik-3

Sektor Energy

Di sektor minyak dan energi, kondisi pasar sudah overbought baik saham-sahamnya ataupun harga minyak sendiri cenderung untuk turun. Koreksi 10%-20% masih dianggap wajar. Harga minyak dan saham-saham minyak biasanya cenderung menguat pada musim dingin dan musim panas di Amerika. Dan menjelang musim gugur, setelah musim panas usai, harga minyak cenderung turun. Ada peluang untuk terjadinya koreksi yang dalam terhadap harga minyak antara sekarang sampai menjelang musim dingin. Nampaknya tahun ini harga minyak tidak bisa membuat rekord tertinggi baru. Secara analisa teknikal (TA), minyak akan membentuk double tops (lihat Grafik-4). Ketidak mampuan menembus harga tertinggi tahun lalu menunjukkan bahwa pemain pasar tahun ini sudah berkurang bullish nya dibandingkan tahun lalu. Kalau sudah begini, biasanya koreksinya akan cukup dalam. Saya tidak heran kalau nanti harga minyak bisa turun di bawah $50/bbl.

Grafik-4

Saat ini juga banyak sentimen positif yang membuat harga minyak naik. Ketegangan di Timur Tengah misalnya. Hubungan Inggris-Russia yang memanas. Tetapi hal ini hanyalah sentimen, bukan fundamental nyata yang mempengaruhi korelasi demand-supply. Jumlah pelaku pasar yang bullish yang ditunjukkan oleh Bullish Percentage Index, mencapai 80% (lihat Grafik-5). Jika pendulum mood pemain pasar berayun ke seberang, kutub bearish, maka akan terjadi koreksi (saya harapkan cukup dalam).

Saya saat ini melakukan shorting saham Cheniere Energy (LNG) dengan PUT Option Desember dan September. Secara fundamental saham ini tidak bagus. Penguatannya selama ini karena ikut sentimen positif di sektor energy. Jadi diharapkan bahwa koreksinya akan parah kalau sentimen positif ini ditiadakan.

Kita bisa masuk kembali ke pasar pada saat koreksi sudah menyurut. Ada banyak saham di sektor energi yang murah dan berfundamental bagus. Tetapi kita akan beli di level yang lebih rendah. Seperti ICO (International Coal), KWK (Quick Silver), dan beberapa saham sektor energy akan kita bahas secara tersendiri fundamentalnya. Semoga pada saat koreksi ini selesai kita sudah punya keyakinan untuk masuk dan membeli saham-saham ini.

Grafik-5

Sektor Pharmasi

Salah satu sektor yang laggard (tidak ikut rally) selama 7 tahun ini adalah sektor Pharmasi (Grafik-6). Untuk jangka panjang sektor ini cukup menjanjikan. Demografi dunia saat ini sedang menua. Jumlah orang tua US, Jepang, Eropa bertambah karena umur manusia semakin panjang. Di samping itu kesadaran untuk hidup yang berkwalitas semakin besar. Ada yang saya sukai mengenai sektor ini, yaitu, orang mau bayar berapa saja, untuk mencari kesembuhan dan kesehatan.

Grafik-6

Kita akan bahas fundamental beberapa saham pharmasi dimasa datang. Moga-moga timing nya tepat dan bisa membelinya pada saat koreksi terjadi. Incaran saya adalah Pfizer (PFE) dan Lilly Eli (LLY).

EMAS

Logam mulia dan saham-sahamnya mengalami masa koreksi selama 1.5 tahun. Saya harap masa konsolidasi ini akan berakhir tahun 2007. Bank-bank sentral berusaha menekan harga emas dengan menjual cadangan emas mereka. Terakhir adalah 2 bulan lalu. Bank sentral Spanyol menjual 80 ton cadangan emasnya. Bagi bank-bank sentral, emas adalah saingan produk mereka (uang). Emas dan perak adalah uang sejati yang tidak memerlukan tanda tangan seseorang, undang-undang dan paksaan untuk memberlakukannya.

Bullish wedge sudah membentuk trading range yang sempit dan harus naik. Biasanya bulan-bulan September sampai Februari adalah bulan-bulan penguatan harga emas (dan perak). Ini ada kaitannya dengan pembelian perhiasan emas di musim kawin di India (Desember dan Januari) dan tahun baru Imlek. Pembelian emas untuk perhiasan oleh pengerajin biasanya dimulai pada bulan September. Pada saat ini lah biasanya harga emas menguat. Kita harapkan tahun ini pola ini masih berlaku.

Grafik-7

Masih ada sekali lagi kesempatan untuk membeli pada saat harga emas melemah.

NASIB US DOLLAR - JEBOL

Dollar hampir jebol. Itulah yang bisa kita katakan. Grafik-8 (dibuat tanggal 3 Juli lalu) adalah indeks dollar dari tahun 1984 sampai 2007. Indeks US dollar beberapa kali tertahan di level 80 dan tidak sampai jatuh ke bawah. Level support ini cukup kuat. Tetapi pagi ini (tanggal 25 Juli 2007), indeks tersebut sudah di level 79.9.

Secara fundamental, US dollar memang harus jatuh. Defisit belanja negara, defisit perdagangan dan defisit neraca berjalan bermakna bahwa US saat ini disubsidi oleh negara lain yang mempunyai surplus seperti Cina, Jepang, Canada, Jerman dan lainnya. Hal ini sudah bejalan bertahun-tahun, berdekade-dekade. Lama-lama orang juga bosan mensubsidi US. Animo terhadap surat hutang US akan turun, tercermin dengan meningkatnya yield treasury bond. Pegging mata uang asing terhadap US$ juga semakin berkurang. Bahkan sejak beberapa minggu lalu, Iran meminta Jepang untuk membayar minyaknya dengan Yen, bukan US dollar. Semua ini bisa memperkuat kejatuhan US$. Di samping itu juga masalah subprime debt. Ini juga menjadi pemicu kejatuhan US$.

Berkaitan dengan kejatuhan dollar, para pelaku pasar/investor akan sangat nervous sekali jika indeks US dollar jatuh ke bawah lagi. Karena bottomnya (dasarnya) tidak terlihat. Dengan kata lain seberapa dalam kejatuhan ini, tidak ada yang berani meramal. Oleh sebab itu jika support 80 ini tertembus secara meyakinkan, kita harus berhati-hati. Ini tidak hanya berdampak pada pasar forex (mata uang), tetapi juga pada ekonomi dan pasar saham.

Grafik-8

Saya katakan bahwa jatuhnya US$ indeks ke bawah 80 akan menjadi pemicu bom waktu ekonomi yang selama ini masih tidak aktif. Misalnya, kalau kita lihat misalnya cadangan devisa Indonesia yang naik dari 27 milyar 7 tahun lalu ke 50 milyar sekarang. Dalam US$ memang naik, tetapi dalam Euro hampir tidak berubah dan dalam emas turun 20%. Kejatuhan US$ akan membuat bank bank sentral menjadi nervous memegang US$ dan bisa berbondong-bondong meliquidasi cadangan US$ mereka. Akibatnya akan memperparah laju penurunan US$. Ini mungkin berlaku untuk negara yang ekonominya berbasis komoditas. Sedang yang berbasis manufakturing, mereka cenderung melakukan competitive devaluation. Topik ini akan dibahas di lain waktu.

YEN CARRY TRADE DAN PASAR MODAL

Suku bunga pinjaman di Jepang sangat murah. Ini memicu perbuatan spekulasi yang disebut Yen Carry Trade. Artinya, spekulator pinjam uang dari Jepang, kemudian diinvestkan di tempat lain (saham, bond, minyak, bahan komoditas, dll). Jumlah Yen yang beredar meningkat, dan nilainya turun. Dan harga saham/bond/minyak/bahan komoditas juga akan naik. Hal ini menggoda spekulator untuk terjun lebih dalam. Jangan heran kalau harga saham dunia saat ini sudah melambung di angkasa dan nilai Yen nyungsep. Nyungsepnya Yen bisa terlihat di kurs Yen terhadap Euro (Grafik-9).

Grafik-9

Yen Carry Trade akan disukai kalau yen nilainya turun atau tetap. Sampai saat ini, dari grafik Yen vs Euro, masih belum nampak adanya penurunan aktifitas Yen Carry Trade. Jika dilihat Yen indeks juga masih memungkinkan berlangsungnya Yen Carry Trade (Grafik-10). Trading range Yen indeks masih lebar. Mungkin tahun depan Yen bisa break up ke atas. Oleh sebab itu saya masih optimis terhadap bursa saham untuk tahun ini dan tahun depan.

Tahun depan dan sesudahnya Yen trading range semakin sempit (Yen carry trader semakin tidak punya ruang), suku bunga naik, Olimpiade Beijing selesai, pemilihan presiden US selesai, pemilu Jepang sudah lewat......., saatnya berhati-hati di sektor saham dan investasi. Harus lari ke emas? Emas –uang sejati-biasanya berjaya dimasa krisis. Semoga anda beruntung............

Grafik-1o

Jakarta 25 Juli, 2007

![[Most Recent USD from www.kitco.com]](http://www.weblinks247.com/indexes/idx24_usd_en_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/images/sp_en_6.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/gold/t24_au_en_usoz_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/silver/t24_ag_en_usoz_2.gif)

No comments:

Post a Comment